資産運用のオリジナリティは「あとからついてくる」

そこで、ある投資方針についての意見を見るときは、同時に反対の立場の意見を探して知っておくといいでしょう。

ある意見と反対の意見とを同時に述べることは、コミュニケーションの学問の世界で「両面的コミュニケーション」と呼ばれ、公平なコミュニケーションであるとされます。実際、新聞の経済欄や政治欄でも、2つの対立する意見がある場合、立場の異なる論者にインタビューを行って、並列して掲載する場合がよく見られます。

同様に、冷静な投資判断を下すためには、相対立する意見をバランスよく知っておきたいものです。

ですから、分散投資のモデルも、公的年金だけでなく、企業年金が示すモデル・ポートフォリオなどいくつかのモデルを検討し、そのなかから選択してコピーすることが、資産を堅実に増やすことになると思われます。なお、金融庁もいくつかのモデル・ポートフォリオをホームページで示しています。

ともかく、投資経験がなければ先例に学ぶことであり、オリジナリティはあとからついてくるものと思いますが、いかがでしょうか。

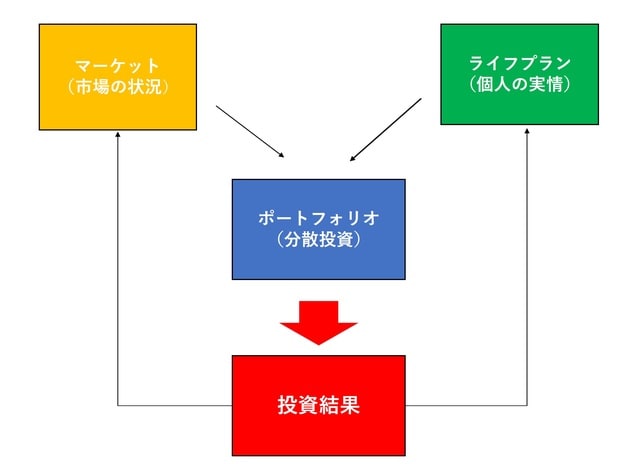

そして一般的に個人の資産運用を考えるときに重要な点は、ライフプランとマーケット、そしてポートフォリオという枠組みです。

市場の変化を予測するのは困難、積立投資がいちばん

富裕層の方の場合、ライフプランの観点では、企業オーナーの方の場合は自社の業績、地権者の方の場合は土地の価格や不動産賃貸業の業績等が考慮すべき内容となります。そして、マーケットは株式市場、債券市場、為替市場等が検討対象となります。ポートフォリオ、すなわち資産の組み合わせ方については、先述の通り、先例に学ぶことを基本にすればいいと思います。

富裕層の方の資産防衛の観点からの運用は、短期ではリスクが高いため、長期で行うことが前提とし、モデルとする基本ポートフォリオも年金資産運用等のものを説明しました。子どもへの相続という点を考えれば、運用期間は数十年を想定できますので、年金運用の基本ポートフォリオは適しています。

しかし、投資の開始時期のマーケットの状況は、基本ポートフォリオを計算するために用いた30年間等の長期の平均的な状況ではないのが普通でしょう。景気の拡大期であったり、後退期であったりするわけです。そこで、投資の開始は時間をかけて行い、一時的なマーケットの状況の影響を減らす工夫が必要となります。

しかし、マーケットの状況の変化を的確に判断することは極めて困難です。ですから、分散投資の開始時期も複数年に分けることが必要になるわけであり、積立投資で開始するということが堅実といえるでしょう。

藤波 大三郎

中央大学商学部 兼任講師

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】