\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

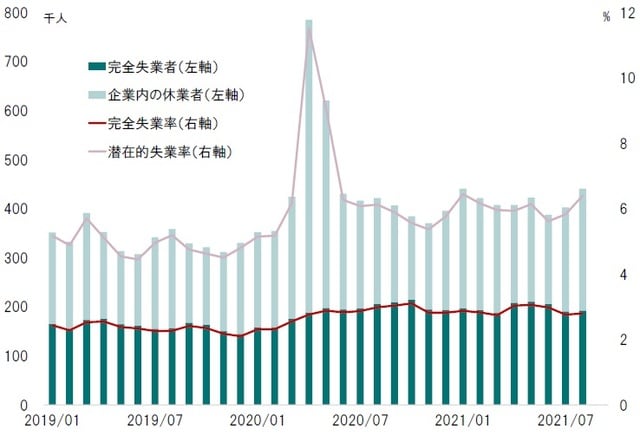

新型コロナ禍の下での雇用事情:日本の潜在的な失業率は11.5%

新型コロナ禍の下、日本の失業率が最も高まったのは2020年10月、2021年5月の3.1%だ。もっとも、総務省の労働力調査によれば、昨年4月、企業内の休業者は597万人に達していた(図表1)。これを完全失業者と合計した場合、潜在的失業率は11.5%だったことになる。

ちなみに、昨年4月、米国の失業率は14.8%に達した。日本で失業が顕在化しなかったのは、雇用調整助成金により、雇用の維持を前提として事業主が支払う休業手当の5分の4を国が補助していたからだろう。この制度は、新型コロナ禍の下、社会の安定には大きく貢献した。

一方、米国では、企業業績の急激な悪化に際して、一般に事業主には整理解雇の実施が容認される。従って、経済危機の際には、失業率の大幅な上昇が避けられない。ただし、今回は時限的に失業手当の追加給付を行うことで失業者の生活を支え、社会不安の緩和を図った。

政治にとって失業抑止は最大の課題の1つだ。新型コロナ禍による経済の混乱を受け、日米ともに強力な対策が打たれた。ただし、日本は雇用調整助成金で失業そのものを抑止し、米国は失業を不可避として失業者への対策を重視したのである。これは、日米両国の雇用に対する社会の考え方、そして雇用政策の違いを象徴していると言えよう。

雇用制度改革:目を背ければ「好循環」は看板倒れへ

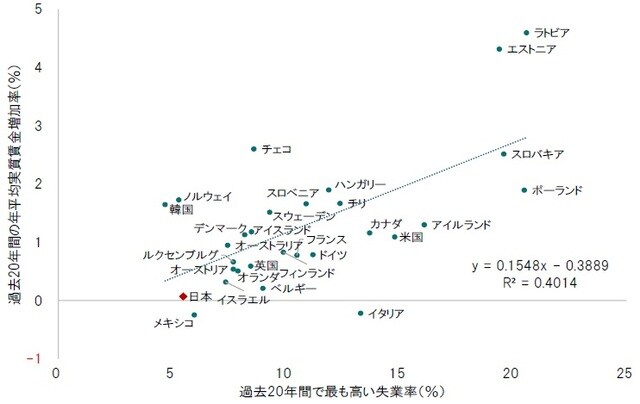

OECD加盟国の場合、2001~20年の20年間における最も高い失業率と平均実質賃金上昇率の間には、統計的に正の相関が存在する(図表2)。つまり、先進国においては、雇用の安定性と賃上げ率はトレードオフの関係だ。

日本の賃上げ率の低さは、社会的・制度的に雇用の安定を重視してきたことによるのではないか。育休や介護休暇を含め、企業内には2019年の平均で2.6%の休業者がいる。また、整理解雇のハードルが極めて高いため、統計上は休業者でなくても、企業は余剰人員を抱えている可能性が強い。結果として成長産業への労働移動が進まず、成熟産業・企業はコストの圧縮による利益率の改善を図ることが難しい。

このシステムは、社会と政治の安定をもたらしてきた。しかしながら、企業が賃上げを抑制し、日本経済の生産性が向上しない要因でもある。「賃上げ=分配強化」と定義するのであれば、雇用制度の抜本的な改革が必要だろう。

国立社会保障人口問題研究所の将来推計によると、日本の生産人口は今後50年間、年1.1%のペースで減少する。「成長率=生産人口の伸び率×生産性改善率」なので、経済成長の持続には大幅な生産性の底上げが必要だ。財政政策だけで雇用制度の改革がない場合、賃上げも生産性改善も難しい。総選挙後、岸田政権がこの問題から目を背ければ、「分配と成長の好循環」は看板倒れになるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「分配と成長の好循環」を生む鍵』を参照)。

(2021年10月15日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは