【関連記事】不要な築古住宅の相続…「空き家の売却」で受けられる特例あり

家屋の相続税評価は固定資産税評価額と同額

家屋の所有者が亡くなったとき、相続税を計算するための家屋の価額は固定資産税評価額で評価します。厳密には、固定資産税評価額に所定の倍率をかけた価額で評価することになっていますが、倍率は1.0と定められているため、固定資産税評価額と同額と考えて差し支えありません。

家屋の固定資産税評価額は、家屋がある市区町村によって計算されます。新築時点でも建築価格の7割から半分程度の金額になり、年月の経過によって徐々に減額されていきます。すべての家屋について毎年評価替えを行うことは実務上難しく費用もかかるため、評価額の見直しは3年ごとに行われます。

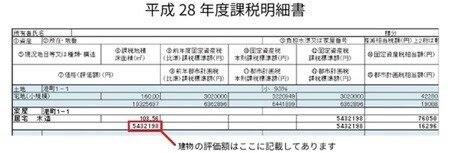

固定資産税評価額は、固定資産税の納付書に添付されている課税明細書で確認することができます。課税明細書の様式は市区町村ごとに異なりますが、下記のサンプルを参考にしてください。

自宅をリフォームした直後に所有者が死亡した場合

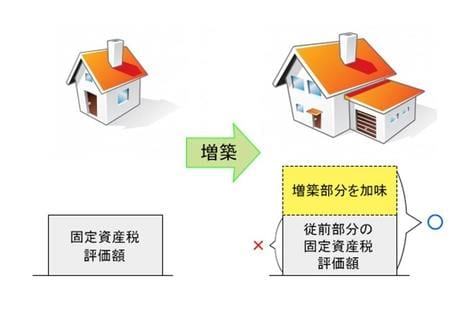

固定資産税評価額の見直しは3年ごとに行われますが、たとえば、自宅をリフォームした直後に所有者が死亡した場合は、次の見直しまでリフォーム部分が固定資産税評価額に反映されません。しかし、家屋の価値が上がったのであれば、その部分を評価額に加算して税務申告をしなければなりません。

リフォーム部分を固定資産税評価額に加算

国税庁は、質疑応答事例として「増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価」を公開しています。これは、増改築やリフォームをした部分が固定資産税評価額に反映されていない場合の評価額への加算方法を示したものです。

リフォームした家屋全体の相続税評価額は、リフォーム前の固定資産税評価額にリフォーム費用を加算して求めます。

リフォーム費用の相続税評価額は、原則として近隣の住宅を参考に個別に評価することとなっています。しかし、リフォーム費用の価値を個別に評価することは困難であるため、次の方法で評価することが認められています。

・再建築費用=リフォームにかかった費用

・償却費相当額=再建築費用×90%×経過年数÷耐用年数

経過年数は1年未満の端数を切り上げます。

耐用年数は「減価償却資産の耐用年数等に関する省令」で定められる年数です。