贈与の活用時に算出しておきたい「最適贈与額」とは?

相続税というのは、相続時(死亡時)に財産を保有していた場合に、その財産に対して課せられる税金です。ただし、財産全てに対して課せられるというわけではなく、ある一定の金額までは課税されません。それが基礎控除額です。

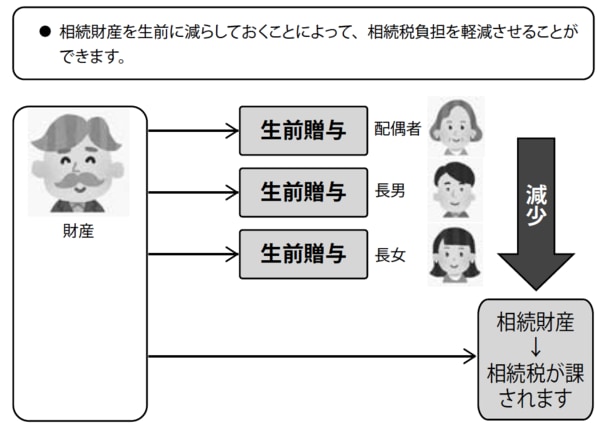

つまり、相続時に財産が基礎控除額以下であれば、相続税はかからないということです。「贈与による移転」の基本的な考え方は、相続時の財産額が基礎控除額以下になるように、生前に子供や孫に贈与をしておけば、相続税はゼロにできるということです。

生前贈与の具体的な方法として、都度贈与、暦年贈与、そして一括贈与がありますが、相続税対策として最も活用しやすいのが「暦年贈与」です。

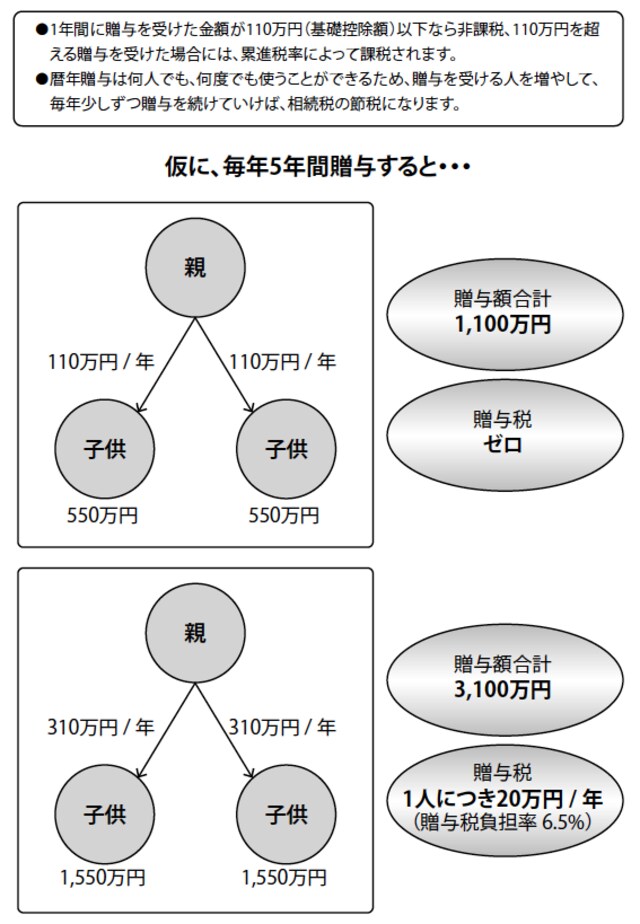

暦年贈与とは、1年間(暦年)に贈与を受けた金額が110万円(基礎控除額)以下なら、贈与税の申告が不要な制度のことです。

暦年贈与は毎年繰り返し利用できることに加え、受贈者の人数や対象に制限がありません。子供や孫だけでなく、子供の配偶者、親族でなくても単にお世話になった人など、他人に対しても贈与できます。贈与する期間が長ければ長いほど、そして贈与する人数が多ければ多いほど節税効果が大きくなります。

[図表1]相続税対策の基本:生前贈与

仮に長い期間がとれない、あるいは受贈者数を増やせないという場合は、必ずしも110万円の基礎控除額にこだわらず、多少贈与税を払っても贈与額を増やした方が有利となることがあります。

例えば、贈与額310万円の場合の贈与税は20万円となりますが、税負担率わずか6.5%なので、この税率が予想される相続税の税率より低い場合は、贈与の方が有利ということになるのです。

実はこの考え方から、相続税・贈与税の合計額を最も少なくする「最適贈与額」を求めることができます。相続税を減らすには毎年の贈与額を増やせばいいわけですが、贈与額を増やしすぎると、今度は贈与税が大きくなりすぎてしまいます。

すべてのパターンを計算すると、予想される相続税と贈与税の合計額が最も少なくなる贈与額が求まり、これが「最適贈与額」なのです。最適贈与額を計算するためには、相続財産額、法定相続人数、受贈人数、贈与期間、の4つの要素が必要となります。最近では、この最適贈与額を計算して毎年コツコツ贈与をする人も増えてきました。

余命宣告を受けてからの贈与は無意味

暦年贈与の注意点ですが、「相続開始前3年以内に贈与を受けた財産については、相続税の課税財産に加算される」という規定があることです。この規定があるため、例えば余命宣告を受けてから慌てて贈与しようとしても、「時すでに遅し」ということになってしまいます。

ですので、贈与する側ができるだけ若く健康なうちから始めることが大切です。なお、この3年規定は、相続人以外への贈与については適用されませんので、いざという時は子供ではなく孫や子供の配偶者などに贈与することが効果的な直前対策となります。

また、贈与で覚えておきたいもう1つのポイントは、「値上がりしそうな財産から優先的に贈与すること」です。通常は子供でなく親が先に相続を迎えるため、生前に親の財産が増えると、それと同時に課税対象となる財産も増えることになります。

つまり、親の財産が値上がりするほど相続税も増えることになってしまいます。従って、自社株・有価証券など将来値上がりしそうな財産は、早めに子供や孫に移転して、子供や孫の財産の方を増やすようにしておくことが得策なのです。

[図表2]相続税対策の基本:暦年贈与