推定相続人は一人だけだが・・・

今回からは具体的な事例を見ていきましょう。家族の課題は次のとおりです。

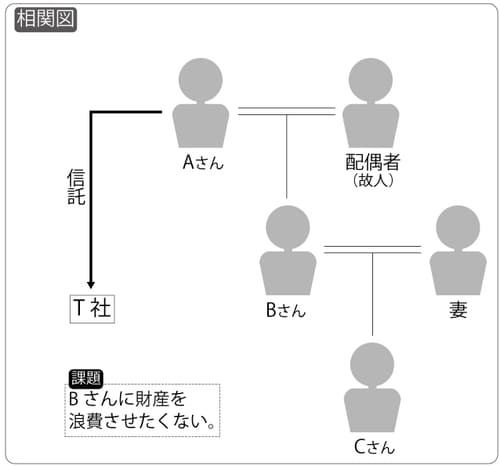

早くに妻と死別したAさんの推定相続人は一人っ子のBさんだけですが、Bさんは働くことが嫌いで、家業である不動産の賃貸経営を継ごうともせずに転職を繰り返し、事あるごとにAさんにお金をせがみます。

結婚して独立した世帯を構えている子どもに、生活費を援助し続けるのは本意でないAさんですが、援助しなければ生活が立ちゆかない状況を考えると、自分が生きている間は仕方がないと考えています。

しかし、死後に先祖伝来の土地やその他の財産が子どもの浪費で散逸してしまうことは避けたいと考え、財産のすべてを信託し、子どもには生活できるだけの配当を、それ以外は孫に渡したいと考えています。

このケースで信託を利用するメリット

①信託財産を管理する能力も、財産を残そうとする意思もない息子に財産を処分する権利を与えることなく、生活に必要なだけの金銭は渡せるようになります。

②まだ生まれていない孫を受益者とすることができます。信託の成立時点においては受益者の存在は必須の要件ではありません。

委託者との関係が明確であれば、将来のある時点における特定の者(現時点では具体的に存在しない者)でもよいことになっています。例えば、半年後に生まれる予定の第二受益者の子ども(胎児)という、将来存在するであろう者でもよいわけです。

信託を実行すると・・・

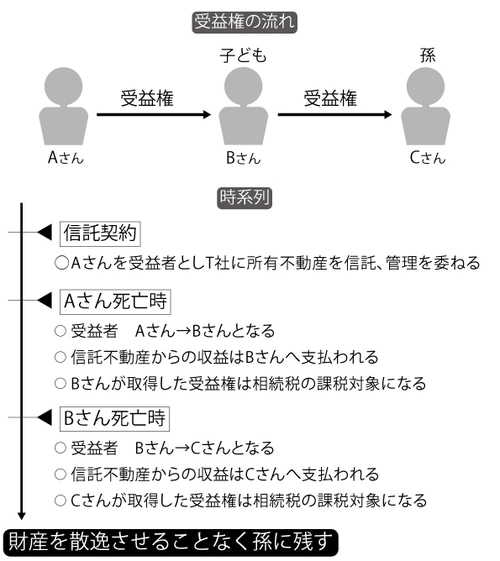

①信託契約締結時

委託者であり、第一受益者であるAさんと信託会社T社で契約を締結し、信託不動産の所有権移転登記、信託の登記をし、委託者から受託者へ不動産の管理を委ねます。

②Aさんの死亡後

第一受益者であるAさんの死亡後、子どものBさんが第二受益者として受益権を取得、T社が不動産の管理を続け、その賃料収入からBさんにはAさんが生活費として与えると指定した金額だけを渡します。Bさんには財産を処分する権利がないので、財産の散逸を防ぐことができます。なお、Bさんが取得した受益権は相続税の課税対象になります。

③Bさんの死亡後

受益者はAさんからすると孫に当たる、Bさんの子どもCさんとなります。信託不動産からの収益は、Cさんに支払われることになります。なお、Cさんが取得した受益権は相続税の課税対象になります。