「アクティブファンド特集」を見る

FOMC議事要旨:テーパリングの実施時期と方法を検討していることが示された

米連邦準備制度理事会(FRB)は2021年8月18日に、米連邦公開市場委員会(FOMC、7月27-28日開催分)の議事要旨を公開しました。米国債などを買い入れる量的緩和(QE)の縮小(テーパリング)開始について「ほとんどの参加者は年内の購入減額の開始が適当」と判断しています。

なお、テーパリングの条件である「一段と大幅な進展」について、大半の参加者は最大雇用への進展はほぼ達成し、物価安定については達成済みとの認識を示しました。

どこに注目すべきか:FOMC議事要旨、テーパリング、住宅価格

テーパリングについて、当レポートが過去繰り返し指摘してきたのは、市場へのショックを回避するため「データで確信を深めながら、認識の改善を市場に伝え、その日が近いことを浸透させる戦略」という点です。これまでのところ、概ね目論み通りの展開となる中、今回のFOMCではテーパリングの時期と方法が示唆されたと見られます。

市場へのショックとは、バーナンキ前FRB議長が13年5月以降の市場との対話で債券購入減額を示唆したことで市場に大混乱を引き起こした事態のことです。この失敗を繰り返さないため、FRBは時間をかけてテーパリングを浸透させてきました。今回のFOMC議事要旨ではテーパリングのタイミングや、これまで不確定であった減額の方法が検討され、テーパリング開始が近いことが示されています。

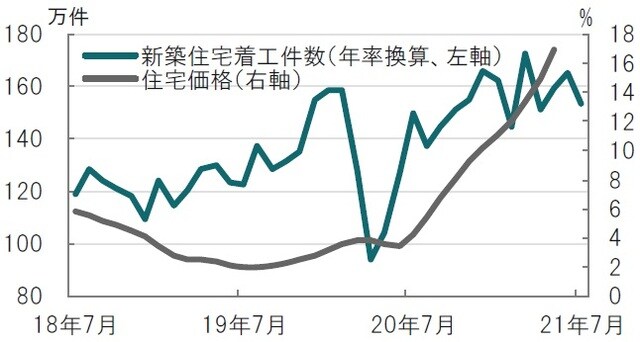

そのタイミングについて「ほとんどの参加者が今年中に購入額の減額を始めることが適当」とされています。市場でも同様の予想が増えたと思われます。もっとも議事要旨には当時(7月FOMC前)の市場の予想として来年1月の減額開始予想が多いと記述されています。減額開始の見込みが足元で若干前倒しになっている印象です。前倒しの背景は、一過性の要因が多いとはいえインフレ率の高止まり、労働市場が相当回復してきたという議事要旨の説明に加え、資産市場とりわけ住宅価格上昇への懸念もあげられます(図表1参照)。

※住宅価格はケースシラー都市部住宅価格指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

住宅価格の高騰が住宅着工を抑制している可能性もあることや物価への影響が懸念されます。住宅価格は物価指標には含まれませんが、帰属家賃も含めた賃料は住宅価格と連動する傾向もあるだけに、当局としても看過はできないと思われます。

次に、減額の方法としてほとんどの参加者が米国債と住宅ローン担保証券(MBS)を買い入れ時と同じ比率で減らし「両方の購入を同時に終了させる」と記されています。これは例ですが、現在の購入額は毎月国債800億ドル、MBS400億ドルなので、各々100億ドル、50億ドルずつ減額するイメージです。これは先の住宅価格とも関連するのですが、ウォーラー理事の6月のコメントのように住宅価格は上昇しているのだからMBSを先行して減額すべきという意見もありました。しかし、QEは特定市場への介入でなく、流動性供給としての位置づけであれば、同じ割合で減らす方法が選択されるべきと考えます。

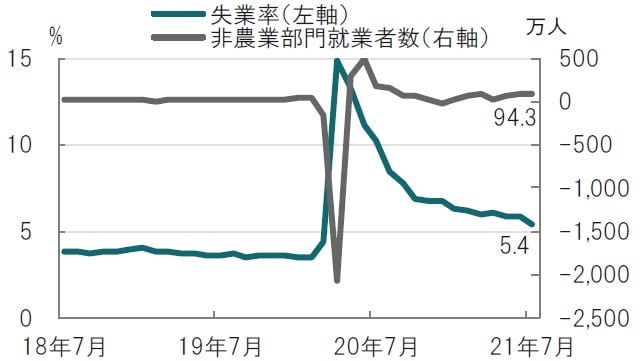

もっとも米国でも、新型コロナウイルスのデルタ株が足元で感染拡大していることや、一部経済指標に景気減速のサインも見られます。テーパリングを遅らせる要因となることも考えられます。一方で、7月のFOMC後に公表された7月の米雇用統計は失業率が大幅に低下するなど堅調でした(図表2参照)。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

テーパリングの条件である「一段と大幅な進展」に向け前進したとも見られます。このように、足元前進と後退の要因があれども、両者が拮抗していると判断するならば、議事要旨に示唆されたテーパリングのシナリオ通りの進行となりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC議事要旨、テーパリングは織り込みから具体論へ』を参照)。

(2021年8月19日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~