「アクティブファンド特集」を見る

米消費者物価指数(CPI):7月のCPIは前月比ベースで6月を下回りインフレ懸念は後退

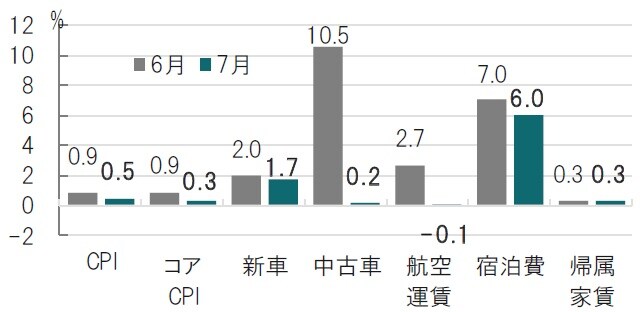

米労働省が2021年8月11日に発表した7月の消費者物価指数(CPI)は、総合CPIが前月比0.5%上昇と、市場予想の0.5%上昇に一致し、前月の0.9%上昇を下回りました(図表1参照)。なお、前年同月比では5.4%上昇でした。

出所:ブルームバーグ、労働省のデータを使用しピクテ投信投資顧問作成

変動の大きい食品とエネルギーを除いたコアCPIは前月比0.3%上昇と、市場予想の0.4%上昇、前月の0.9%上昇を下回りました。前年同月比では4.3%上昇でした。

どこに注目すべきか:米7月のCPI、一過性、中古車価格、賃金

米国7月のCPIは、4月のCPI(前年比で4.2%上昇)により引き起こされたCPIショックが一過性との見方を支持する内容でした。中古車価格や航空運賃などインフレ率を押し上げていた項目が軒並み下落に転じたからです。ただ、宿泊費など高止まりする項目もあります。また、今後のインフレ率上昇の可能性となる要因が残されている点に注意が必要です。

最初に注意点を述べます。中央銀行のインフレ目標として2%が参照されますが、これは年ベースでのインフレ率となります。CPIならば前年同月比が該当し、馴染みもあって目を向けがちですが、ただ変化が激しい現在のような局面では前月比データで物価の勢いを確認することも大切です。

例えば航空運賃を例にとると、前月比では図表1にあるようにマイナス0.1%です。物価上昇の勢いは後退したと見られます。しかし航空運賃を前年比で見ると19.0%の上昇となっています。昨年の夏は新型コロナウイルスの影響で航空機利用客が極端に減少した一方で、今夏は航空機利用客が回復し運賃は昨年比で高止まりするも、月次ベースでの上昇に(7月は)歯止めがかかったと見られます。数字の比較だけでなく、解釈も求められそうです。

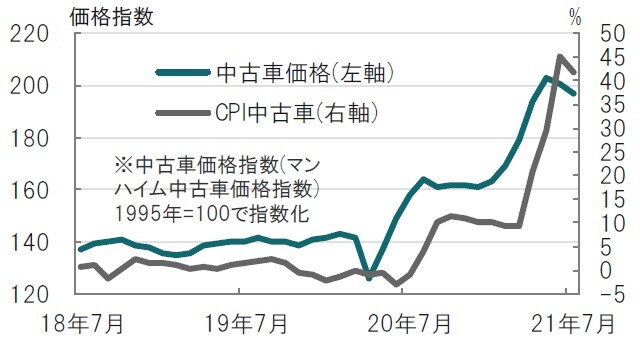

次に、4月以降のCPIを急上昇させた中古車価格を前月比で見ると落ち着きが見られます。新型コロナを受け公共交通より車を選択する人が増えた一方で、半導体不足から自動車生産が追いつかないという供給問題も重なったことが中古車価格上昇の背景です。これはレンタカー人気にもつながりレンタカー会社が中古車を購入(普通は新車を購入)してレンタルする事態まで引き起こしました。しかし、中古車価格はCPIより前に下落に転じています(図表2参照)。

出所:ブルームバーグ、労働省のデータを使用しピクテ投信投資顧問作成

またレンタカー価格で算出するCPI指数も7月はマイナスに転じました。中古車価格のように4-6月期にCPIを押し上げた一過性の要因の一部は上昇の勢いを失うものと思われます。

もっとも、ホテルなどの宿泊費や半導体不足が続く自動車の新車価格などは前月比で見て上昇傾向が維持されており一過性の表現がしっくりこない可能性も考えられます。

一過性の長さよりも気になるのは、一過性とは別の要因がインフレ率を押し上げるケースです。市場で話題となるものとして賃金上昇、(帰属)家賃の上昇、過剰貯蓄が消費に回ることなどがあります。個人的には貯蓄がパッと使われてインフレ率の上昇を引き起こす可能性はやや低いと見ています。

一方、自宅所有者が家賃を払ったと見なす帰属家賃の上昇には注意が必要と見ています。帰属家賃は物価指数でのウェイトも高く、高騰を続ける住宅価格の上昇に連動する傾向があるからです。足元の帰属家賃は落ち着いていますが今後の動向を注視しています(図表1参照)。賃金の上昇は、人手不足に直面する対面サービスなどは顕著ですが、比較的落ち着いている部門もあります。賃金の全体的な上昇は雇用動向の今後の展開次第と思われますが、潜在的にもっとも力強いインフレ率上昇要因と見られるだけに細心の注意が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米7月のCPI、物価上昇は一過性との見方を強めたが』を参照)。

(2021年8月12日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~