「アクティブファンド特集」を見る

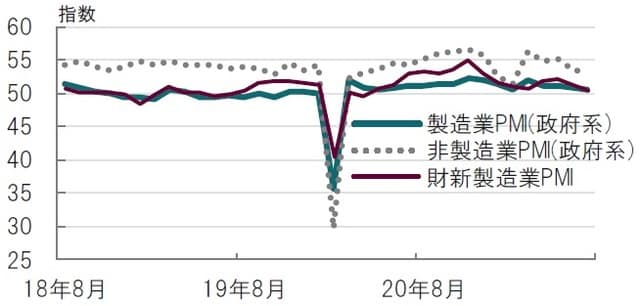

中国製造業、非製造業PMI:7月のPMIは50を上回るも景気回復のペースダウンを示唆

中国国家統計局が2021年7月31日に発表した7月の製造業購買担当者景気指数(PMI)は50.4と、市場予想の50.8、前月の50.9を下回りました(図表1参照)。建設業とサービス業を対象とする非製造業PMIは53.3で、市場予想通りながら、前月の53.5を下回りました。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

財新伝媒が8月2日に発表した7月の中国製造業PMIは50.3と、市場予想の51.0、前月の51.3を下回りました。

どこに注目すべきか:中国PMI、規制強化、独占禁止法、ネット規制

中国の7月のPMIに景気回復ペースの減速が見られます。背景として中国当局による主に住宅投資を対象とした引き締め策、新型コロナウイルスの感染再拡大、及び大洪水などが考えられます。足元では中国当局による規制強化が広がりを見せたことが懸念されます(図表2参照)。中国経済は年後半、景気の減速感が想定される中、当局の対応に注目が集まりそうです。

中国の景気減速懸念を背景に株式市場などの変動が高まっています。この背景を2つに分類すると、新型コロナ対応のロックダウンや大洪水など「外的要因」と、規制強化など「内的要因」に分けられそうです。内的要因は人為的要因とも表現されるかもしれませんが、ここから内的要因をとりあげます。

内的要因として最近の規制強化が挙げられます。規制強化の例を図表2に示しました。規制の特色を見ると、独占禁止法などが多く適用されていることから国家的な規模に成長した産業への規制強化と見られます。別の特色は格差解消の規制も多いことです。教育や高騰した住宅投機への介入もこの分類に含まれそうです。もうひとつの特色は7月に規制強化が増えたように見えることです。

7月に増えた背景に証拠や確証は全くなく、筆者の思い込みとお考えいただければと思いますが、今年7月の共産党結党100周年で共産党体制の強化が示されたことと関係があるのかもしれません。中国ではここ数年、国家規模に成長した(独占的な)産業・企業に対し、独占禁止法や不当競争を理由に、規模を抑える動きがありました。100周年のタイミングに規制が一気に増えたのかもしれません。

次に、中国の政策として格差是正への取り組みも見られます。中国当局の政策の焦点である「三座大山(3つの大きな山)」と呼ばれ、負担が過度となっている分野である教育、医療、不動産に規制強化が図られています。

もっとも、特定分野で国家規模に成長した産業が規制されるのは最近では先進国でも珍しいことではありません。例えば、英国ではイングランド銀行が金融決済の分野で少数のクラウドサービス業者が独占している状況について、金融安定化の観点から警告し、規制の必要性を訴えています。巨大なネット企業などに対する規制は、反対論はあるでしょうが、その必要性への理解は高まっているようです。今回の中国当局の規制強化には同様の政策も含まれていると思われます。しかしながらあまりに唐突で、説明不足であったことが市場を必要以上に動揺させた面もありそうです。今後も規制強化の背景に対する注意が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国規制強化の整理』を参照)。

(2021年8月3日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~