「アクティブファンド特集」を見る

7月FOMC:テーパリング議論の開始を声明文に明記、前進を示唆

米連邦準備制度理事会(FRB)は2021年7月27、28両日に米連邦公開市場委員会(FOMC)を開催し、政策金利の据置きを決定しました。

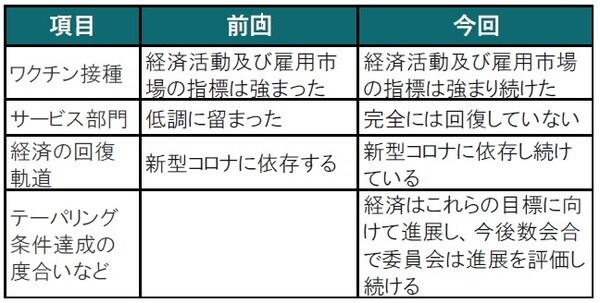

声明文では、経済は新型コロナウイルスのデルタ変異株が経済成長を脅かすリスクが高まっているものの、労働市場は力強さを増しているとの認識を示し、インフレが高進する中で債券購入政策の減額(テーパリング)を開始する時期が近づきつつあることが示唆されました(図表1参照)。

出所:FRBのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:FOMC、テーパリング、ワクチン、就業率

7月FOMCの声明文にはテーパリング開始の目安となる経済が目標に向けて進展(改善)しているとの一文が加わったことなどから、テーパリングの議論開始を印象付ける内容です。もっとも、今後の複数の会合で進展を評価するとしたことや、パウエルFRB議長の会見がハト派的(金融緩和を選好)で、全体としては中立的なことから債券市場の反応も小幅にとどまりました。

無風と思われていた7月のFOMCですが、声明文に前月には見られなかったテーパリングに関連する文言が加えられた点にのみ着目すれば、今回のFOMCはややタカ派(金融引締めを選好)的とも見られます。

しかしながら、市場では概ね9月以降のどこかのFOMCでテーパリング議論開始を発表し、21年末から年初にテーパリングを開始するというコンセンサスが形成されつつあります。今回のテーパリングで最も注意を払っているのが市場へのショックであるならば、市場コンセンサスと概ね整合的な内容であるならショックは少ないとの判断かもしれません。

ややうがった見方をすれば、今後数回の会合で経済の進展を評価すると述べていることから、8月末のジャクソンホール経済シンポジウムや9月のFOMCでテーパリングの開始時期が公表される可能性は、雇用市場の想定外の改善でもない限り、それほど高くないように思われます。

またインフレ率についてパウエル議長は一過性との見解を繰り返した点はハト派的で、すぐ次の会合でテーパリング開始の公表が必要という切迫感は乏しかったと思われます。

もっとも、米国でのワクチン接種の伸び悩みや、デルタ変異株感染拡大への懸念を示しつつも、テーパリング開始への準備を淡々と進めていることを示した点はタカ派的と見られます。米国債と住宅ローン担保証券(MBS)の購入政策を減額するにあたり、住宅市場が過熱していることから、米国債に先行してMBS購入の減額を否定したことは、既に減額手段の検討が開始されていることを示唆したともいえます。

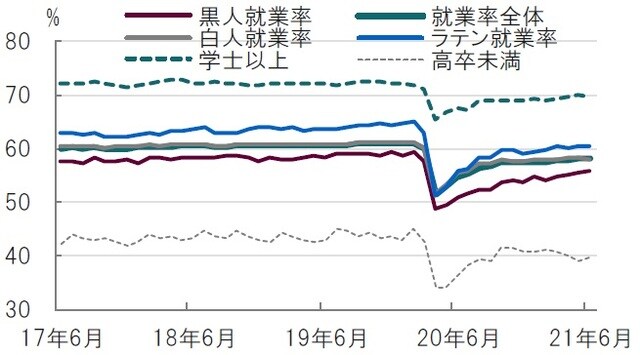

なお、会見でテーパリング開始の条件である(労働市場)の著しい改善を見る指標は何かを確認する質問がありましたが、毎度のことながら、パウエル議長は特定の指標について明言を避けました。わかったのは、今はその(テーパリング)段階にはなく、そうした状況に達するにはまだ距離があると説明したことです。様々な指標を見る必要があるとのパウエル議長の説明はその通りですが、1つの参考指標として、バーキン・リッチモンド連銀総裁が提案した就業率データがあります。これを人種別、学歴別に見てみます(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

全体の就業率が59%となるのがテーパリングの目安で、現在の58%は徐々に近づいている水準と見られます。ただ、人種間での違いや学歴別では就業率に大きな開きが残っています。中央銀行が格差という長期的な問題にどこまで対応できるか、そもそも金融政策で対応するべきかの見当も必要でしょう。8月のジャクソンホールのテーマはこの点が深く議論されるのかもしれません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『7月FOMC、テーパリングの準備を淡々と進める』を参照)。

(2021年7月29日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座