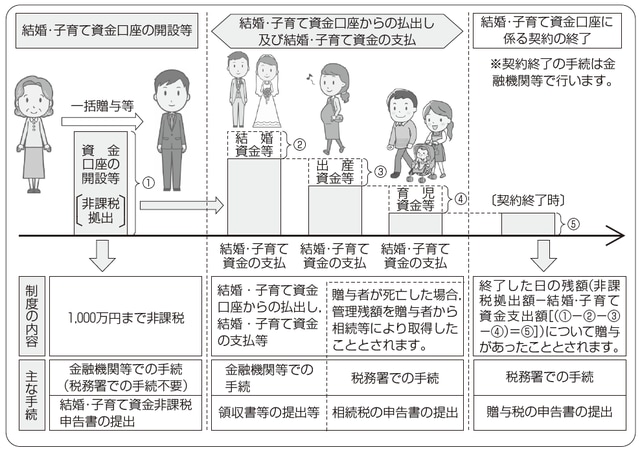

「結婚・子育て資金の一括贈与」贈与税の非課税措置

平成27年4月1日から令和3年3月31日までの間に、20歳以上50歳未満の者(受贈者)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など)の贈与者から以下のいずれかを受けた場合(結婚・子育て資金口座の開設等)には、信託受益権又は金銭等の価額のうち1,000万円までの金額に相当する部分の価額について、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより贈与税が非課税となる(措法70の2の3)。

ア 信託受益権を付与された場合

イ 書面による贈与により取得した金銭を銀行等に預入れをした場合

ウ 書面による贈与により取得した金銭等により証券会社等で有価証券を購入した場合

この制度の概念図を示すと図表1のとおりである。

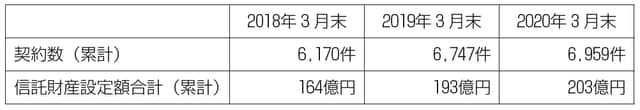

結婚・子育て支援信託の受託状況は図表2のとおり、令和2年3月末現在で契約数(累計)が6,959件、信託財産設定額が203億円である。

なお、この制度は令和3年度の税制改正大綱で2年間延長されることとなった。

贈与と「みなされ」課税される財産…6つの例を解説

民法上の贈与により取得したとはいえないものの、贈与により取得したと同等の経済的実質があると考えられる以下のような財産又は権利については、相続税におけるみなし相続財産と同様の趣旨で、公平負担の見地から、贈与により取得したものとみなして贈与税が課されるが、これをみなし贈与財産という※1 。

※1:金子宏『租税法(第23版)』(弘文堂、2019年)706頁。

①信託受益権

信託の効力が生じた場合において、適正な対価を負担せずに信託の受益者等となる者は、その信託の効力が生じたときに信託に関する権利を信託の委託者から贈与により取得したものとみなされる(相法9の2①)。

また、特別障害者が、自らを受益者とする特定障害者扶養信託契約に基づいて財産の信託がなされ、その利益を受ける権利を有する場合には、その信託受益権のうち一定部分は贈与税の課税対象から除かれる(相法21の4)。

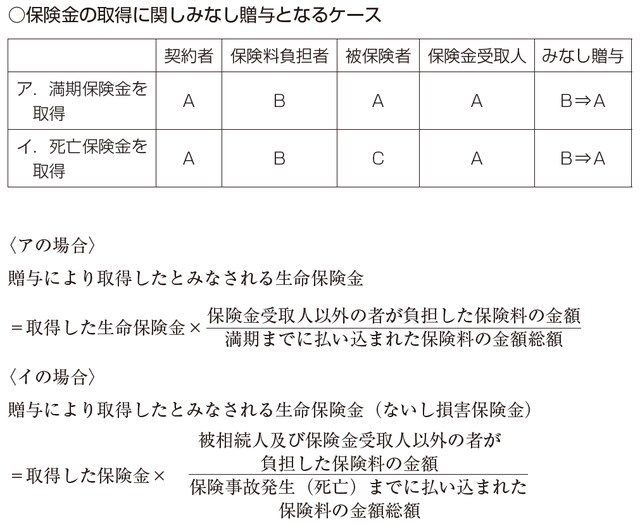

②保険金

生命保険契約又は損害保険契約の保険事故が発生した場合で、その契約に係る保険料の全部又は一部が保険金受取人以外の者によって負担されたときには、保険金受取人が取得した保険金のうち、保険金受取人以外の者が負担した保険料に対応する部分の金額は、当該保険金受取人が保険事故発生時に保険料負担者から贈与によって取得したものとみなされる(相法5)。

③定期金

郵便年金契約その他の定期金給付契約の定期金給付事由が発生した場合において、その契約に係る掛金の全部又は一部が定期金受取人以外の者によって負担された場合には、定期金受取人が取得した定期金給付契約に関する権利のうち、その定期金受取人以外の者が負担した掛金に対応する部分の金額は、定期金給付事由の発生したときにその定期金受取人が掛金を負担した者から贈与によって取得したものとみなされる(相法6)。

④低額譲受による利益

著しく低い価額の対価で財産を譲り受けた場合には、その譲渡を行った者から譲渡を受けた者に対して、その対価と財産の「時価」との差額に相当する金額につき贈与があったものとみなされる(相法7)。ただし、著しく低い価額の対価での財産の譲受けがあった場合であっても、その財産を譲り受けた者が資力を喪失して債務を弁済することが困難であるため、その弁済に充てる目的でその者の扶養義務者から当該譲渡を受けた場合には、その債務を弁済することが困難である部分の金額については、贈与税は課されない(相法7但書)。

⑤債務免除等による利益

対価を支払わず、又は著しく低い価額の対価で、債務の免除、引受又は第三者のためにする債務の弁済による利益を受けた場合には、その債務の免除等に係る債務の金額を、債務の免除等の利益を受けた者が債務の免除等を行った者から贈与によって取得したものとみなされる(相法8)。

ただしこの場合も、次のいずれかに該当する場合は、贈与とみなされた金額のうちその債務を弁済することが困難である部分の金額については、贈与税は課されない(相法8但書)。

ア 債務者が資力を喪失して債務を弁済することが困難な場合において、その債務の全部又は一部の免除を受けた場合

イ 債務者が資力を喪失して債務を弁済することが困難な場合において、債務者の扶養義務者によってその債務の全部又は一部の引受又は弁済が行われた場合