「贈与税の課税物件」と「贈与税の非課税財産」

贈与税の課税物件は、贈与によって受贈物が取得した財産(贈与財産)である。贈与財産は、原則として財産権の対象となる一切の物及び権利が含まれると解されている※1。

※1:金子宏『租税法(第23版)』(弘文堂、2019年)704頁。

贈与の課税物件は上記が原則であるが、以下の財産等は非課税財産として贈与税の課税対象から除外されている(相法21の3①)。このうち、名義財産の認定などにおいて重要性が高いのは②である。

① 法人からの贈与により取得した財産(所得税(一時所得)の課税対象となる、所基通34-1(5)参照)

② 扶養義務者相互間において生活費・教育費に充てるために贈与された財産

③ 宗教、学術その他公益を目的とする事業を行う者が贈与を受けた財産で、当該公益を目的とする事業の用に供されることが確実なもの。ただし、その財産の取得後2年以内に公益目的の事業の用に供していない場合は、贈与税が課される(相法21の3②)。

④ 特定公益信託から交付される金品で財務大臣の指定するものなど

⑤ 地方公共団体が実施する共済制度で政令に定めるものに基づいて支給される給付金を受ける権利

⑥ 公職の候補者が選挙運動に関し贈与された金銭その他の財産

教育資金の一括贈与における、贈与税の非課税措置

また贈与税に関しては、平成25年度の税制改正で、「教育資金の一括贈与に係る贈与税の非課税措置」が時限措置として導入された(措法70の2の2)。これは、平成25年4月1日から令和3年3月31日までのあいだに、祖父母などの直系尊属(贈与者)から30歳未満の個人(受贈者)に対し、教育資金に充てるため金融機関等との一定の契約に基づき、

① 信託受益権が付与された場合

② 書面による贈与により取得した金銭を金融機関に預け入れた場合

③ 書面による贈与により取得した金銭により証券会社等で有価証券を購入した場合(上記①〜③を「教育資金口座の開設等」という)

には、当該信託受益権又は金銭等の価額のうち1,500万円までは、金融機関等の営業所等を通じて「教育資金非課税申告書」を提出することで、贈与税が非課税となる措置である。なお、この制度は令和3年度の税制改正大綱で2年間延長されることとなった。この制度の概念図を示すと図表1のとおりである。

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税規定における「教育資金」の意義は、以下のようになる(措法70の2の2②一、措令40の4の3⑥)。

【学校等に対して直接支払われる以下のような金銭】

ア:入学金、授業料、入園料、保育料、施設設備費又は入学・入園の検定料

イ:学用品、修学旅行費、学校給食費など学校等における教育に伴って必要な費用

【学校等以外に対して直接支払われる以下のような金銭で社会通念上相当と認められるもの】

ウ:教育(学習塾やそろばんなど)に対する役務提供の対価や施設の使用料など

エ:スポーツ(水泳や野球など)又は文化芸術に関する活動(ピアノや絵画など)その他教養の向上のための活動に係る指導への対価

オ:上記ウ及びエで使用する物品の購入に要する金銭

カ:上記イに充てるための金銭で、学校等が必要と認めたもの

キ:通学定期代、留学のための渡航費などの交通費

ここで留意すべきは、上記「学校等以外に対して直接支払われる金銭」は500万円が非課税限度額であり、かつ1,500万円の非課税限度額の内数であることである(措法70の2の2⑪)。

なお、教育資金として利用したことを証明するため、受贈者は学校の領収書などを金融機関等に提出する必要がある(措法70の2の2⑦)。

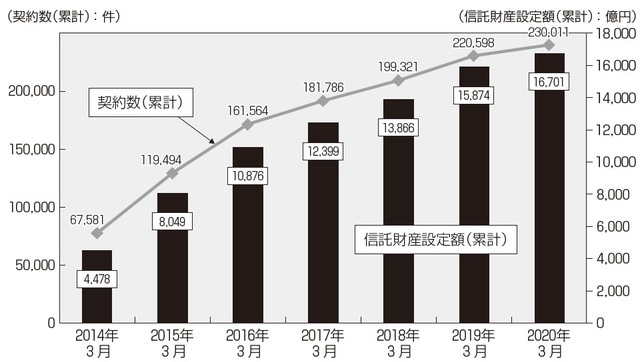

教育資金贈与信託の受託状況は図表2のとおりで、令和2年3月末現在で契約件数が230,011件、信託財産設定額が1兆6,701億円である。

安部 和彦

和彩総合事務所 代表社員

国際医療福祉大学大学院 教授

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】