贈与税、改正前後で税額はどれぐらい違う?

贈与税の課税標準は、納税義務者が一年間(暦年)に贈与によって取得した財産の価額の合計額(課税価格、相法21の2)である。課税価格から控除されるのは基礎控除(相続税法上は60万円であるが措置法で110万円に引き上げられている、相法21の5、措法70の2の3)及び配偶者控除(居住用不動産等に係る2,000万円贈与、相法21の6)である。

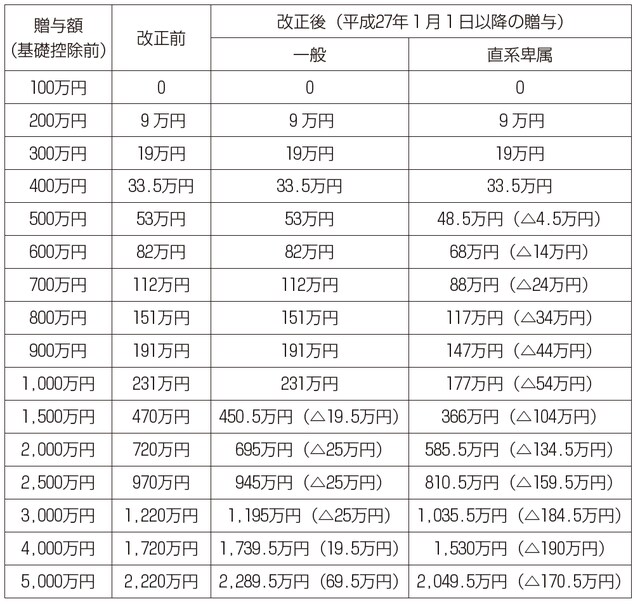

相続税法の改正前後の贈与税(暦年課税)の税率に関しては『贈与税の概要』(財務省HP)のとおりであるが、それに基づいて計算される改正前後の贈与税額の違いは図表1のとおりである。

生前贈与を容易にする「相続時精算課税制度」とは?

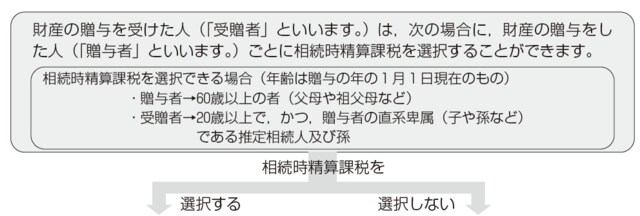

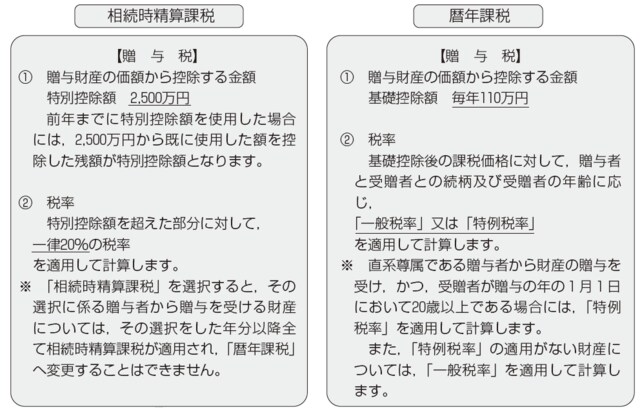

平成15年度の税制改正で、生前贈与を容易にし、次世代への資産の移転を促進する目的で、相続時精算課税制度が導入された。相続時精算課税制度は納税者の選択(選択しない場合は通常の贈与税の課税(暦年課税)となる)により適用されることとなるが、その選択に有無による贈与税の課税関係の違いは図表2のとおりとなる。

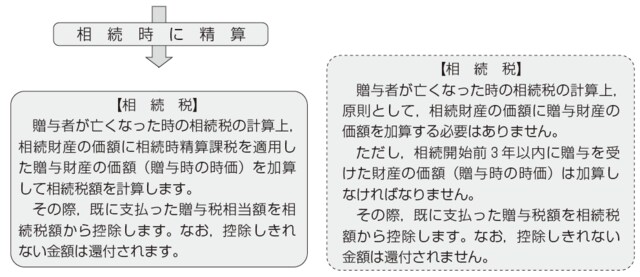

相続時精算課税制度の概要は次のとおりである。