退職後の「稼ぐより大きな損をしない」資産運用が大切

こちらは世界株式の過去30年間のチャートです。

途中下がることがあっても長期で見ると右肩上がりになっているのが見てわかるかと思います。当然変動はありますが、平均的には1年あたり6%程度で成長しているといわれています。こういった長期運用の力をセカンドライフの運用でも活用していきたいものです。

しかし、長期的には株価は右肩上がりしていますが、2008年のリーマンショックのところをご覧頂くと、株価が一瞬で半分になり、回復するまでに5年程度かかっているのが分かると思います。

いくら待っておけば戻るとはいっても、これでは心理的な負担が大きい上、下落時に売却せざるを得ない事態が起こった際には資産を目減りさせてしまします。退職金を株式でまとめて運用するというのは、人生に当てはめようとすると合っていないといえるでしょう。では、セカンドライフではどんな運用をすればいいのでしょうか。

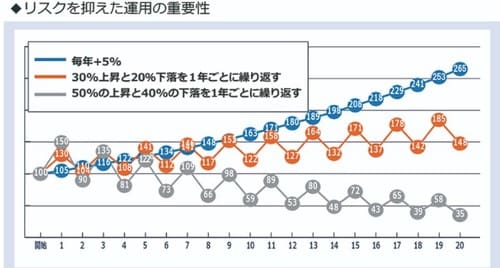

その一つの答えとして「稼ぐより大きな損をしない」運用をすることではないかと考えています。まずはこちらの図をご覧ください。

こちらのブルーの線はスタートから毎年5%ずつ複利で資産が増えていくそんなイメージを表しています。一方でオレンジの線は1年で30%、次の1年で20%下落を繰り返す、グレーの線は1年で50%増えて次の1年で40%下落を繰り返すことを表しています。

オレンジとグレーの線は2年で10%、1年あたりのリターンは5%ということになります。つまり3つの線はどれも年率リターンは5%です。しかし、ご覧の通り長期になればなるほど、ブルーの線のリターンが他を圧倒しているのがわかるかと思います。

この例から同じリターンであれば、リスクつまり価格変動が少ないほうが着実に利益を蓄積してくことが分かります。

このブルーの線のように下落の少ない運用のほうが心理的にも安心できる上、最終的な手残りも多くなる可能性が高い、まさにいい事ずくめといえるでしょう。大切な退職金でリスクを取った運用をしてしまい資産が半分になったりしてしまうと人生台無しになってしまいますので、理想的な退職金運用というのはまさにこのブルーの線に近い動きをすることだと考えています。

ブルーの線の動きとはいい換えると、一定のリターンは確保しながら、なるべくリスクを落とした運用といえます。

では、そのリスクを抑えた運用を行うためにはどうしたらいいでしょうか。

その答えが「分散投資」です。分散投資とは異なる動き資産を組み合わせて、全体のリスクを引き下げる方法です。様々な資産をバランスよく組み合わせて保有することでリターンを一定に保ちながらリスクを引き下げることが可能となります。

ではどれくらいのリスク・リターンのバランスを目指して運用すればいいのでしょうか。

一人一人運用して目指すべきゴールが違うことから、一人一人に合ったリスク・リターンは異なります。

理想的な生活水準、キャッシュアウトの予定、収支バランス等…様々な要因を踏まえて、何歳までにいくらの金融資産を確保すべきか、年金プラスアルファどのくらいのインカムがあれば理想的な生活が送れるのか、しっかりとプランニングを行った上で自分にあったリスク・リターンを見つけ出し、分散投資の組み合わせを考えていくことが重要となります。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】