「アクティブファンド特集」を見る

オーストラリア準備銀行:債券購入額の減額など金融政策の正常化へ向かう

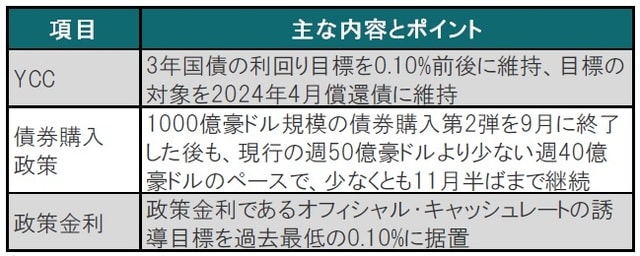

オーストラリア(豪)準備銀行(中央銀行)は2021年7月6日に理事会の結果を発表しました。声明文の冒頭にイールドカーブ・コントロール(YCC、長短金利操作)、債券購入政策、政策金利のポイントが示されました(図表1参照)。

①YCC政策における参照債券を2024年4月償還債のままで維持し、概ね市場予想通りの結果となりました。YCCの誘導目標は0.10%のままで据置きました。

②債券(国債・州債)購入政策については予定終了時期の9月を延長し11月中旬までとする一方で、週当たりの買い入れ額を50億豪ドルから40億豪ドルへと縮小しました。なお、11月半ばまでとした購入期間のその後に関しては11月に検討するとしています。

③政策金利は市場予想通り0.10%に据置きました。

どこに注目すべきか:YCC、債券購入政策、政策金利、賃金、CPI

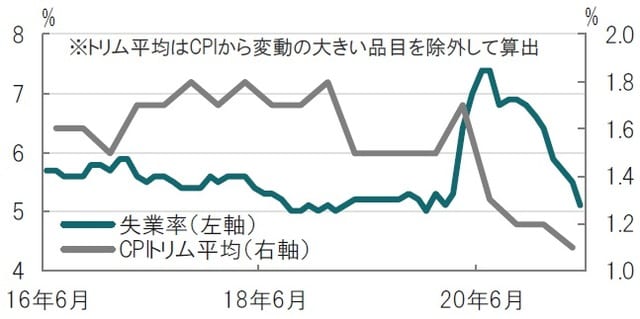

オーストラリア(豪)準備銀行(中央銀行)は7月の理事会で債券購入金額を縮小するなど金融政策を正常化の方向にシフトしました。雇用市場の回復が鈍いことなどから正常化に消極姿勢を示していましたが、足元失業率は低下を続けていることなどから(図表2参照)、舵を切ったと思われます。ただ、利上げ開始は24年を想定するなど緩和姿勢も残した決定でした。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

豪中銀の理事会、並びにロウ総裁の記者会見後の市場の反応を見ると小幅な動きに留まりました。豪ドルは小動きで、豪国債利回りは7日に低下していますが、これは6日の欧米市場の大幅な利回り低下を反映したもので、豪中銀の決定が市場に与えた影響は限定的と見られます。

その背景は、今回の豪中銀の決定に金利上昇や豪ドル高要因となるタカ派(金融引締めを選好)的政策と、ハト派(金融緩和を選好)的政策の両方が示されたからです。

タカ派的政策は上記の①と②が概ね該当します。

①のYCCは名前の通り国債利回りをコントロールする内容ですが、豪中銀の場合、3年国債(24年4月償還)を参照しています。しかし、足元では3年を下回り、この先も時間の経過と共に、参照レートが短期化します。今回仮に、参照する国債を24年11月償還債に延期すれば、YCC維持、金融緩和維持となりますが、参照債を変更しなかったのは、徐々に役割を縮小(引締め方向)する方向と見られます。

②の債券購入額の縮小がタカ派的であるのは明らかで、カナダなど一足先に正常化を進めた国と共に歩み始めた格好です。ただ、期間を11月迄延長し、その後の(延長の)方針を11月に決めるとして柔軟性を残した点などに、わずかながらハト派的な面を残しています。

反対に、③の政策金利はインフレ目標に達するまで現状を維持、利上げの条件は24年より前に整うことはないとの見方を示しました。先物市場で市場の予想を見ると、23年に複数回の利上げを見込んでいるだけに、相当の開きがあります。

豪中銀の利上げの目安としてインフレ目標(2~3%)が賃金上昇を伴い達成される時期と考えているようです。足元の消費者物価指数(CPI)を変動の大きい品目を除外したトリム平均で見ると前年同期比で1.1%となっています(図表2参照)。

また、豪中銀の見通しではCPIは賃金以外の要因で目先3.5%程度まで急上昇すると見込んでいるものの、あくまで一過性と見ています。豪中銀のインフレ予想では、その後物価は落ち着いた動きとなり、賃金の回復などに伴いインフレ率が2%に達するのは23年中頃と見ています。今のところ利上げ時期を24年と見ている背景をこのように説明している点で、政策金利については据置きながらハト派的と見られます。

他の多くの中央銀行同様、豪中銀のコミュニケーションは市場に正常化を意識させつつ、必要以上の変動を抑える戦略と思われますが、今のところ機能しているように見られます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『豪中銀、債券購入額縮小の仲間入り』を参照)。

(2021年7月7日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」