「6/28~7/4のFX投資戦略」のポイント

[ポイント]

・6月FOMC以降、為替相場のテーマは、昨年3月のコロナ・ショック後の景気回復から金融緩和見直しに変わり、「道先案内役」も米10年債利回りから米2年債利回りに変わった可能性。

・米2年債利回りは、すでに短期的な「上がり過ぎ」懸念が強くなっている。米金利、米ドルともまだしばらくは上値の重い展開が続く可能性が高いのではないか。

米ドル/円は年初来の高値更新、一時111円台まで上昇

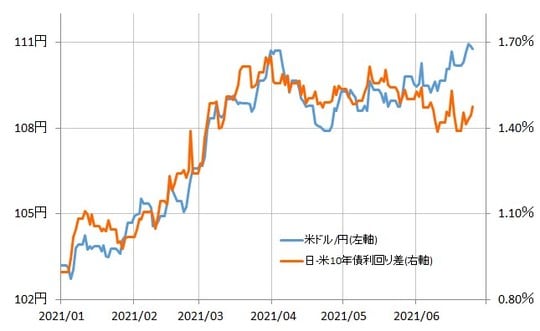

米ドル/円は先週、年初来の高値を更新し、一時111円台まで上昇しました。ただこの動きは、これまで高い相関関係が続いてきた日米10年債利回り差からはかい離が目立つものでした(図表1参照)。

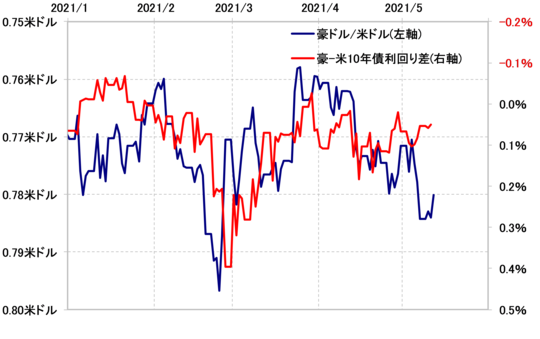

このように、10年債利回り差からのかい離が目立ったのは米ドル/円に限ったことではなく、ユーロ/米ドルなども同様でした(図表2参照)。ユーロ/米ドルは6月中旬のFOMC(米連邦公開市場委員会)を前後して急落(ユーロ安・米ドル高)となりましたが、これは、独米10年債利回り差ユーロ劣位が縮小(ユーロ高・米ドル安要因)するなかで起こった動きです。

FOMC以降目立ち始めた、10年債利回り差からかい離した為替相場をうまく説明できそうなのは2年債利回り差です。米2年債利回りはFOMC以降急騰し、金利差米ドル優位は、対ユーロ、対円ともに急拡大しましたが、それはまさにFOMC以降の米ドルの動きをうまく説明できるものだったといえます(図表3、4参照)。

長期金利の指標である10年債利回りは、景気というテーマのなかで、為替相場の道先案内役となるのが基本のようです。これに対して、2年債利回りは金融政策を反映する金利と位置付けられています。

以上のことからすると、FOMC以降の為替相場の動きは、為替相場のテーマがコロナ・ショック後の景気回復から、それを受けた金融緩和見直しに変わり、このため「道先案内役」が10年債利回りから2年債利回りに変わったのではないでしょうか。