「アクティブファンド特集」を見る

パウエル議長議会証言:FOMC後の相場変動を前に、議会での証言内容が注目される

米連邦準備制度理事会(FRB)のパウエル議長は2021年6月22日に米議会下院の特別小委員会の公聴会で証言することが予定されています。

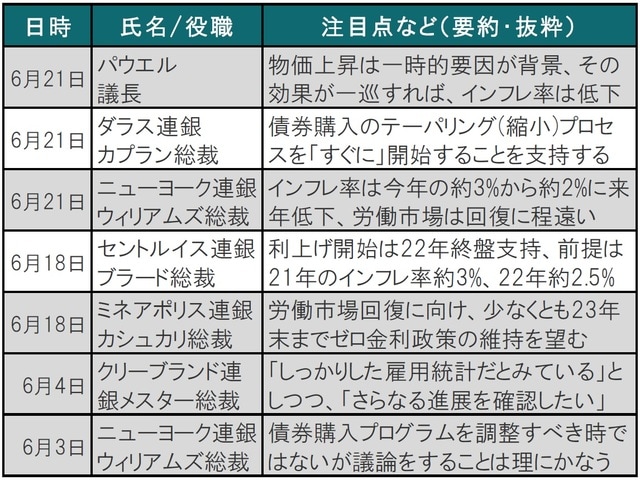

パウエル議長は6月の米連邦公開市場委員会(FOMC)後に主な公の場で初めてコメントすることとなります。事前に配布されたテキスト(図表参照)によると、パウエル議長はインフレ率上昇は一時的というハト派(金融緩和を選好、反対がタカ派)寄りの姿勢が想定されます。

※色分けはタカ派を白、ハト派をグレーとしたが、色分けはあくまで、今回取り上げた最近の発言の一部である要旨のみをベースとしているため、政策姿勢は異なる場合もある

出所:ブルームバーグ、各種報道等を参考にピクテ投信投資顧問作成

どこに注目すべきか:FOMC、議会証言、ハト派、タカ派

先週のFOMC後、市場に不安定な動きが見られました。例えば米国債利回りや日本株式市場などで大幅な上昇、下落がこの2日間という短期間に見られました。経済指標が大きく変わったとは考えにくいと思われます。個別の取引の背景には様々な理由があるのでしょうが、当局の発言に左右された面も大きいように思われます。

そこでFOMC前後のFOMC参加者(FRB理事と連銀総裁)の主な発言とそのポイントを振り返ります。

まず、今回のFOMCで、市場の事前の予想として無風を想定していたものの、発表内容は意外とタカ派でした。そのためFOMC後の発言でタカ派の言動に左右されやすかった面があるように思われます。

なお、図表ではハト派(と思われる)発言内容の背後に色をつけ、タカ派の背景色を白としています。FOMC後で最初に注目されたのはセントルイス連銀のブラード総裁の発言と見られます。22年終盤の利上げを支持しているからです。印象の問題だと個人的には思いますが、発言を受け利上げ前倒しのイメージが強まった可能性は考えられます。しかし、ブラード総裁はインフレ率が上昇したと想定した場合に利上げ開始を支持している点にはあまり注意が払われていないのかもしれません。

次に、インフレ率の想定を見るとコア指数で年内の想定はハト派もタカ派も大差はないようです。違いが見られるのは来年で、ニューヨーク(NY)連銀のウィリアムズ総裁などは約2%へ低下するとしています。FOMCで示された経済予想の平均的な見方です。一方、タカ派は来年も高い水準が続くと見ています。そうなると、仮に来年年初に債券購入の縮小(テーパリング)を仮定すると、テーパリング期間中は利上げをしないという市場の前提も怪しくなるというブラード総裁の警告を市場はあまり想定していなかったと思われます。もっとも、ブラード総裁も可能性を述べただけで、テーパリング中の利上げには否定的です。

今回のFOMCは危機対応モードを適切な時期に終了させる、すなわち出口戦略を示唆する内容です。電気スイッチのオンオフのように明確にしないのは、バーナンキ元FRB議長の国債購入の出口戦略での市場の混乱を教訓にしたと思われます。

そこで徐々に市場に出口を意識させる戦略を選択してきたと見ています。これまでの市場の動きから、この戦略はある程度機能していたと思われます。ただ、市場が既に出口戦略を見据えていたのに対し、執行部の反応が遅れ気味で、内部に不協和音が見られるのは気になるところです。図表にはありませんが、クラリダ、クオールズのFRB両副議長は慎重な言い回しながら出口プロセスの開始を支持していたと見られます。

米国の景気動向やワクチン接種の進展を踏まえれば、カナダなど既にテーパリングを開始した国に米国が遅れをとるのはやや違和感もあります。ただ、米国の金融政策は自国のみならず新興国への影響も大きいことから慎重になる必要はあるのでしょう(例えば新興国通貨はFOMC後下落)。

それでも、景気動向と雇用情勢を確認しながら出口戦略を進めるのは自然の流れと思われます。ただ、FOMCの内部の一体感の演出は必要と思われます。パウエル議長の手腕が一層問われる展開を想定しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC後の市場の変動要因の整理』を参照)。

(2021年6月22日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」