遺産分割方法に応じた相続税額の比較

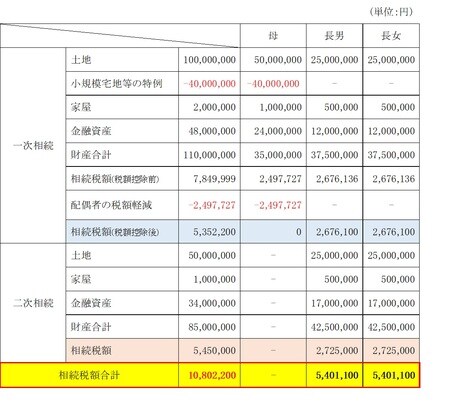

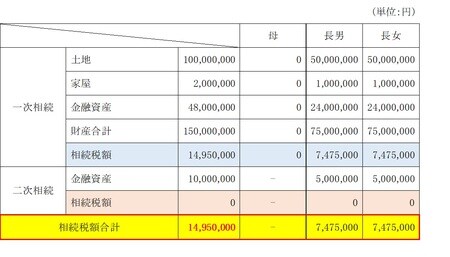

では、具体的な数値を使って遺産分割の方法によって異なる相続税額の比較について見てみます。

上記「遺産分割①」「遺産分割②」の比較では、母に財産を相続させる方が相続税が安くなるという結果になりましたが、父や母の財産の内容や金額によって必ずしもそうなるとは限りませんので、ケースによってシミュレーションを行い慎重に判断することが重要です。

なお、事例には当てはまりませんが、小規模宅地等の特例は持家のない一定の非同居親族が土地を相続する場合にも適用がありますので(いわゆる「家なき子特例」)、二次相続において適用があるかどうかも遺産分割における判断材料の一つとなるでしょう。

空家の譲渡所得の3000万円特別控除にも注意を

仮に上の税額比較で母が財産を相続しない【遺産分割方法②】の方が相続税が安くなったとしても、父母の自宅不動産について、空き家の譲渡所得の3,000万円特別控除の適用を受けることができる可能性がある場合には注意が必要です。

同制度は以下のような一定の要件を満たす相続空き家を譲渡した場合に、譲渡所得から3,000万円を控除することにより所得税・住民税合わせて最大約610万円の節税が図れるというものです。

3,000万円は各相続人の譲渡所得からそれぞれ控除できるので、上記事例では長男・長女あわせて6,000万円の控除ができ、最大約1,220万円の節税効果が得られることになります。

<適用要件(一部)>

1.その建物には亡くなった人が一人で暮らしていたこと

2.その建物は昭和56年5月31日以前に建てられたものであること

3.譲渡価額が1億円以下であること 等

一次相続で父から長男・長女が不動産を相続する際には1の要件を満たさないため(母がいるので空き家にならない)適用がありませんが、二次相続で母から長男・長女が不動産を相続する際にはその他の要件も満たせば適用を受けることができます。

つまり、売却を予定しており、かつ、3,000万円特別控除の適用があるにもかかわらず、例えば数百万円程度相続税が安いことを理由に母が相続しない方法を選んでしまうと所得税・住民税を含めて考えれば全く節税にはならないことになります。

■まとめ

今回は一次相続から二次相続までが短期間で数次相続の場合をテーマにしたお話でしたが、一次相続発生後ある程度の年数が経ってから二次相続が発生するいわば一般的なケースでも、一次相続における遺産分割では二次相続税やその他の税金等を考慮したシミュレーションを行って慎重に検討、判断することが重要です。

また、税務署は税金の不足は教えても払い過ぎについては教えてくれませんので、気が付かない間に損をすることにならないよう相談する専門家(税理士)の選択も慎重に行っていただきたいと思います。

税理士法人ブライト相続

税理士

山田浩史