「6/14~6/20のFX投資戦略」のポイント

[ポイント]

・米ドル/円に影響の大きい米金利が、2ヵ月以上続いた狭いレンジを先週にかけて下放れた。これが、4月から続いた「上がり過ぎ」修正によるものなら、米金利低下は最終局面の可能性もあるだろう。

・米ドル/円は上昇トレンドのなかの一時的な下落局面と考えられるが、それが108円台でとどまるか、106~107円までの続落となるかは、米金利低下リスク次第。

急激に「米金利低下」が拡大した理由とは?

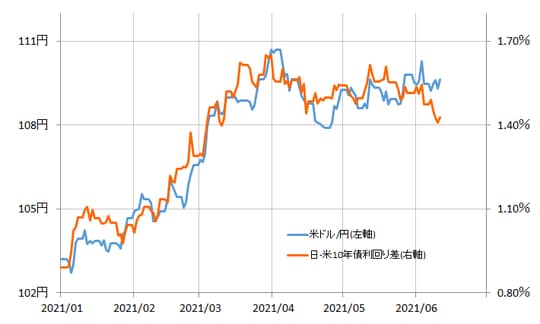

先週の米ドル/円は109円台での推移に終始しました。ただ、米ドル/円と相関性の高い日米金利差米ドル優位は大きく縮小しました。最近の米ドル/円と金利差の関係からすると、米ドル/円は108円近くまで下落してもおかしくなかったほどの金利差の動きでした(図表1参照)。

先週の米ドル/円は、金利差米ドル優位縮小の割に底固い展開となりましたが、この金利差米ドル優位縮小が続く場合、米ドル/円も下落リスクが拡大する可能性があります。そこで今回は金利差の行方中心に考えてみたいと思います。

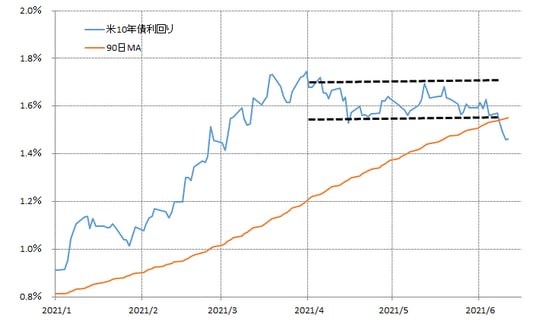

金利差といってもその主役は米金利。米10年債利回りは先週一時1.4%台前半といった3月初め以来、約3ヵ月ぶりの水準まで低下しました。急に米金利低下が拡大した理由として考えられるのは、この間続いていた狭いレンジ内での動きを下抜けた影響が大きかったでしょう(図表2参照)。

米10年債利回りは、4月初めに急騰が一段落すると、その後は1.55~1.7%といった狭いレンジ中心の方向感の乏しい展開が2ヵ月以上にわたって続きました。小動きが長く続くと、基本的に相場はエネルギーが溜まるため、レンジを抜けた方向に大きく動きやすくなります。スケールは異なるものの、今年1月末から米ドル/円が上昇急拡大に向かったことと、基本的には同じ考え方になります。

ここで注目されるのは、なぜ今回米金利が大きく動き出した方向が金利低下だったかということ。最近発表される米景気指標も先月より良い結果が目立ちました(図表3参照)。ファンダメンタルズでは、米金利は上昇方向に大きく動き出すならまだしも、今回のように大きく低下に向かった理由を説明することは難しいのです。

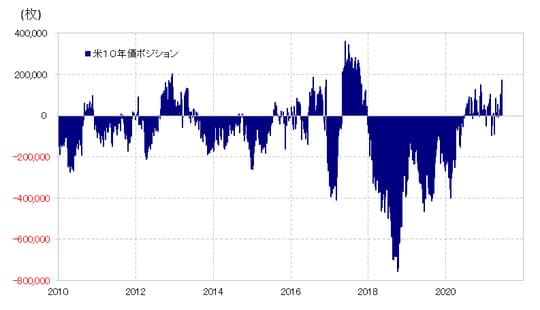

こういったことから、今回の米金利低下の急拡大は、テクニカルな事情が大きいとの解説が基本のようです。そのなかでもよく聞く指摘に、ポジション要因があります。マーケットが米国債相場の下落(利回り上昇)を見込んで売りに大きく傾斜していたなか、相場が逆方向に動いたことで買い戻しを迫られた結果、一段の米国債相場上昇(利回り低下)になったという見方です。

ただし、CFTC統計の投機筋の米10年債ポジションは足元も買い越しとなっているため、上述の「売られ過ぎ」逆流に伴う米国債買い→米国債相場上昇(利回り低下)といったことについては確認できません(図表4参照)。

そこで少し視点を変えて考えてみましょう。米国債売りは米国債価格の下落(利回り上昇)要因です。つまり、米国債の「売られ過ぎ」とは米金利の「上がり過ぎ」と基本的に近い関係にあります。

その米金利、米10年債利回りの90日MA(移動平均線)からのかい離率は、3月末にかけて空前の「上がり過ぎ」となりました。そして、足元ではほぼ是正されています(図表5参照)。

米国債の「売られ過ぎ」は確認出来なかったものの、米金利の「上がり過ぎ」は確認できました。ただそれは、すでに2ヵ月以上かけて是正されてきた可能性があります。その意味では、米金利「上がり過ぎ」修正に伴う米金利の低下は、最終局面を迎えている可能性があるのではないでしょうか。

今回のように、米10年債利回りが90日MAを30%以上も上回るといった「大きな上がり過ぎ」の修正では、それに伴う金利低下は、一転して90日MAを10%程度下回るまで続くことが基本でした(図表5参照)。これを今回のケースに当てはめると、米10年利回り低下は1.4%前後で終わる=最終局面を迎えている、そんな見通しになります。

2ヵ月以上も続いた小動きを「下放れ」した米10年債利回りは、普通に考えると下値余地を探る展開が続きそうです。その下値が1.4%前後でとどまるのか、それとも1.4%を大きく下回ることになるのは、日米金利差を通じて米ドル/円にも影響することでしょう。

米ドル/円は上昇トレンドが展開している可能性大

そんな米ドル/円の基本的な考え方は以下のようになります。米ドル/円は、足元で52週MAを大きく、長く上回る動きとなっています。このようなプライス・アクションは、これが一時的なものではなく、継続的、つまり上昇トレンドが展開している可能性が高いことを示しています。

では上昇トレンドにおける、一時的下落の特徴とは何なのでしょうか。

たとえば、比較的近いところでの米ドル/円上昇トレンドは、2011~2015年にかけて展開しました。そのなかでの一時的な下落は、52週MA前後でとどまりました(図表6参照)。これは、米ドル/円のトレンドと逆行する一時的な値動きのまさに特徴的パターンの一つなのです。

足元の米ドル/円の52週MAは106.3円程度なので、これまで見てきたことからすると、米ドル/円が上昇トレンド展開中なら、それと逆行する一時的な下落は106~107円程度までがせいぜいといった見通しになるでしょう。

そして、そこまで米ドル/円が下落するのか、それとも108円台程度までの下落にとどまるのか、それを決めるのが今回見てきた米金利の低下リスクということになるのではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】