「5/31~6/6のFX投資戦略」のポイント

[ポイント]

・米ドル/円は先週、約1ヵ月続いたレンジ相場を上抜け、目先は米ドル高値を試す動きとなりそう。このままこの間の高値を更新、111円を上回る動きになるかが6月相場の最大のテーマ。

・その鍵を握るのは米ドル/円が連動する米金利。一時の「上がり過ぎ」も是正されたことで米金利上昇再燃となるか。ただ「大きな上がり過ぎ」修正には、予想以上に時間がかかったという過去のデータもある。

・注目の米景気指標発表が相次ぐ今週の米金利の反応は、「米金利上昇=米ドル高」再燃の行方を探る上での試金石となりそう

6月の最大テーマ:米ドルは高値更新に向かうのか?

米ドル/円は、先週後半から、それまで約1ヵ月も続いた108.5~109.5円中心の小動きを上抜け、一時110円台に乗せるところとなりました(図表1参照)。

長く続いた小動きを米ドル高方向に抜けてきたわけですから、目先はさらなる米ドル高を試す展開が続きそうです。ではそのなかで、3月末に記録したこの間の米ドル高値、110.9円の更新に向かうかが、6月の米ドル/円を考える上での最大のテーマになりそうです。

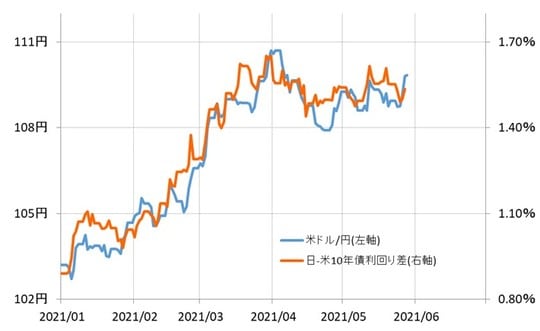

そんな米ドル/円は、最近も日米金利差と基本的に連動した展開が続いています(図表2参照)。そしてその金利差の主役は米金利です。6月に、米ドル/円がこの間の高値更新に向かうかどうかは、米金利上昇がどこまで再燃するかがカギとなるでしょう。

米金利上げ渋りは「上がり過ぎ」要因!?その根拠は…

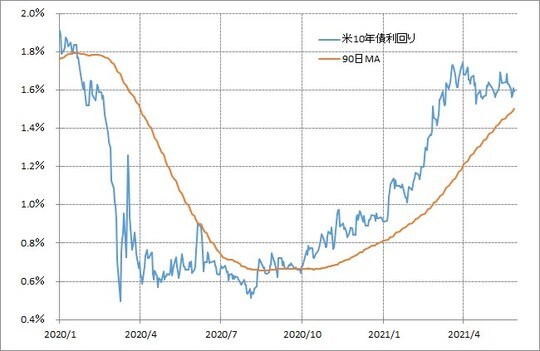

米金利は、たとえば長期金利の指標である米10年債利回りで見ると、米ドル/円が高値を付けたのとほぼ同じタイミングで急騰が一服し、その後は好調な景気指標の結果に対する反応も限定的で、上げ渋る展開が続いてきました。これについて、著者は「金利の上がり過ぎ」が主因ではないかと考えています。

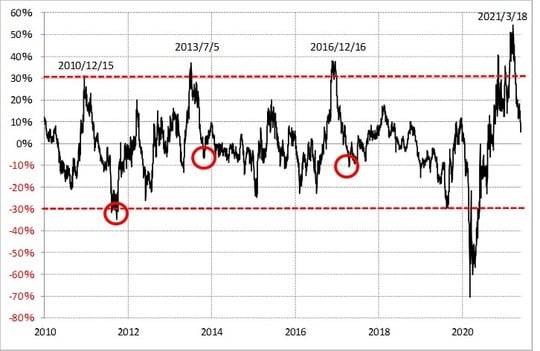

米10年債利回りの90日MA(移動平均線)からのかい離率は一時プラス50%以上に拡大、記録的な「上がり過ぎ」を示すところとなったのです(図表3参照)。米金利上昇が行き過ぎれば、景気指標の好調な結果といった、金利上昇の要因とされる材料に対しての反応も鈍く、限定的なものとなるのは当然でしょう。

こういったなかで、ピークで1.7%を大きく上回るまで上昇した米10年債利回りは、瞬間的ながら1.5%を割れるまで低下しました。このように米金利が上げ渋り、ときに大きく低下するなかで、先週米10年債利回りの90日MAからのかい離率も、5%程度まで縮小しました。

過去3ヵ月の平均値である90日MAを大きく上回る動きは、相場の上昇が短期的に行き過ぎていることを示しています。そんな相場が90日MA近くまで戻ってくるということは、90日MAとの関係では「上がり過ぎ」が是正され、ほぼニュートラルな状況になっていることを示しているのです。

とくに4月ごろから、好調な米景気指標などの結果に対して、米金利上昇の反応が鈍かったのは、「上がり過ぎ」が主因だった、というのが著者の考えです。では、そんな「上がり過ぎ」が是正されれば、米景気指標の好調な結果やインフレ懸念を示すような、本来的には金利上昇要因とされる材料に対して素直な反応となり、米金利上昇が再燃することになるでしょうか。

その可能性はもちろんあります。とくに今週は、米5月雇用統計など注目度の高い米景気指標発表予定が相次ぎ、それらの多くは前回より良い数字が予想されているため、米金利上昇の要因となり得るといえます。

ただ少し気になるのは、大きく行き過ぎた動きの修正局面は、予想以上に長く続いたといったデータもあることです。今回のように、90日MAを30%以上上回ったのは、2010年以降で3回ありましたが、そのすべてにおいて、「上がり過ぎ」修正で金利が低下に向かうと、一転して90日MAを10%以上下回る動きとなりました(図表3参照)。

以上のことが示唆しているのは、大きく上がり過ぎた動きの修正局面は、予想以上に長く続いたということです。かりに今回もそうなるなら、米10年債利回りは足元で1.5%まで上昇してきた90日MAを10%程度下回るまで、低下ないし上げ渋りが続くことになります(図表4参照)。その意味では、米金利上昇の再燃はまだ先だと考えられるのです。