「5/24~5/30のFX投資戦略」のポイント

[ポイント]

・米ドル/円は108円半ば~109円半ば中心の方向感の乏しい小動きが続いている。これに対してユーロ/米ドルなどは年初来のユーロ高値・米ドル安値に急迫するなど、米ドル安再燃が鮮明。

・米ドル/円の「我が道を行く」構図が続くか、それとも対ユーロなどでの米ドル安再燃に引きずられ、108円半ば割れに向かうか注目。

108円半ば~109円半ば中心の小動き長引く米ドル/円

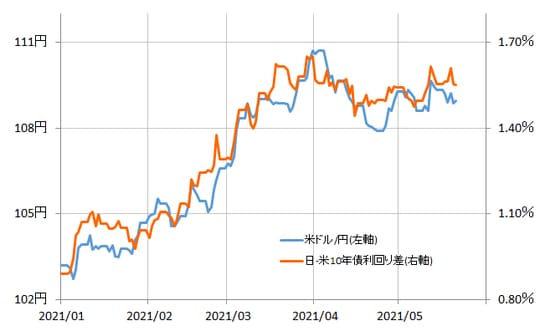

先週の米ドル/円は109円近辺での方向感の乏しい動きが続きました。米ドル/円は、4月末頃からすでに3週間以上、108円半ば~109円半ばを中心とした狭いレンジでこのような方向感の乏しい小動きが続いています(図表1参照)。その意味では、108円半ば、109円半ばのどちらかをブレークした方向に動き出す可能性があるでしょう。

米ドル/円が方向感の乏しい動きとなっているのは、日米金利差、とくにその主役である米金利の影響が大きいでしょう。

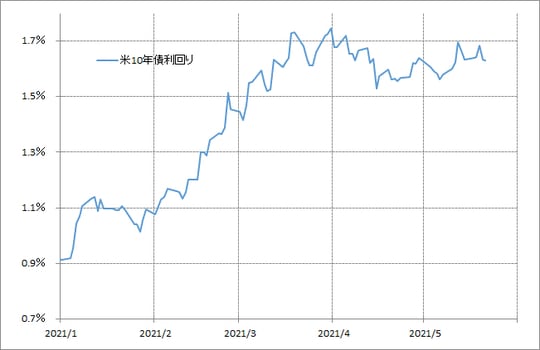

米10年債利回りは先週、FOMC議事録公表などをきっかけに、金融緩和見直しへの懸念として大きく上昇する場面がありましたが、1.7%を超えられず、上げ渋る結果となりました(図表2参照)。このように米金利の上げ渋る状況が続いているのは、基本的には4月にかけての米金利急騰の「後遺症」ではないでしょうか。

米10年債利回りは、4月にかけて一時1.7%を大きく上回るなかで、90日MAからのかい離率なども過去最高の拡大となりました。要するに、空前の上がり過ぎとなったわけですが、経験的にはこのように大きく行き過ぎた動きが一巡したあと、改めて高安値を更新するまでには半年以上といった具合に長い時間がかかっていました。

では、米金利の上げ渋りがまだ続き、それと連動する傾向のある米ドル/円も、この間のレンジをブレークするなら、108円半ば割れで下落リスクが拡大する可能性がより注目されるでしょう。

対ユーロは「米ドル安再燃」で年初来高値に接近

方向感の乏しい展開が続いている米ドル/円と対照的なのはユーロ/米ドルです。ユーロ/米ドルは、先週も一時1.22米ドル台半ばまで続伸しました。ユーロ/米ドルの年初来高値は、1月に記録した1.23米ドル台なかばなので、それに1%未満まで接近してきたことになるわけです。

米ドル/円の年初来米ドル安値は1月の102円台であり、足元ではそれを大きく上回る米ドル高水準での推移となっていますが、これに対してユーロ/米ドルでは年初来米ドル安値(ユーロ高値)に急迫しているため、対円と対ユーロでは米ドルの印象が大きく異なるのです。

ちなみにユーロに限ったことではなく、英ポンド/米ドルはすでに先週、ほぼ年初来の英ポンド高値・米ドル安値まで戻るところとなりました。こんなふうに、米ドル/円の方向感の乏しい動きが長引いていることを横目に、ユーロや英ポンドなど欧州通貨に対しては、米ドル安再燃が鮮明になっています。

少し気になるのは、ユーロ/米ドルと金利差の関係を見ると、金利差から見てユーロ高・米ドル安はやや先走り過ぎ気味の可能性があること(図表3参照)。その意味では、米金利が上昇する局面では、反動からユーロ安・米ドル高に戻るリスクはあるでしょう。

ただし、4月にかけての米金利急騰の「後遺症」で、米金利上昇がまだしばらく限定的にとどまるなら、ユーロ安・米ドル高への戻りも限られるのではないでしょうか。

「投機筋の米ドル・ポジション」売り越しが再拡大

米ドル安再燃は、ポジション動向からも確認できます。CFTC統計の投機筋の米ドル・ポジション(非米ドル主要5通貨=日本円、ユーロ、英ポンド、スイスフラン、加ドルのポジションで試算)は、4月初めで売り越し縮小が一巡、最近にかけては売り越しが再拡大となりました(図表4参照)。

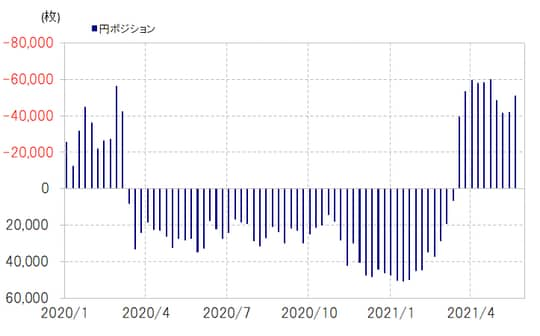

じつはこの点に関しても、円は対照的な結果となっています。投機筋の円のポジションは、引き続き高水準の米ドル買い・円売りに傾斜した状況が続いているのです(図表5参照)。

対欧州通貨中心の米ドル安再燃の流れに米ドル/円も引きずられ、この間のレンジ下限、108円半ばを割れることになるのか、それとも米ドル安、米ドル売り再燃の流れに反し、米ドル/円は「我が道を行く」構図が続くことになるのか、要注目です。

[図表5]CFTC統計の投機筋の円ポジション (2020年1月~) 出所:リフィニティブ・データをもとにマネックス証券が作成

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】