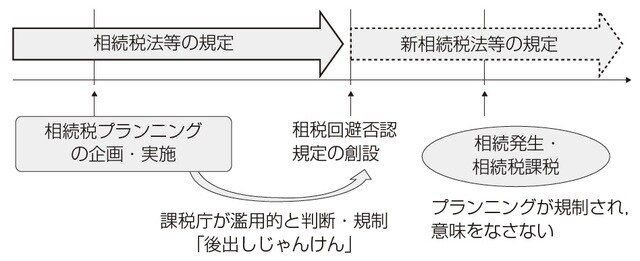

課税庁の「後だしじゃんけん」に注意

相続税対策ないし相続税のタックスプランニングについては、他の税目、例えば所得税や法人税とは大きく異なる点がある。それは、課税庁が「後出しじゃんけん」が可能という点である。

どういうことかと言うと、租税法に関しては、予測可能性や法的安定性を害することとなるため納税義務者の不利益に変更する遡及立法が原則としてできないと解されているが※1、相続税法の適用(納税義務の成立)は原則として相続発生時※2(相続又は遺贈による財産取得時)である(通法15②四)。

※1:金子宏『租税法(第23版)』(弘文堂・2019年)120-121頁。

※2:贈与税の納税義務が成立するのは贈与による財産の取得の時である(通法15②五)。

一方、相続税対策は相続発生の相当前から行うため、相続税対策時には適用がなかった租税回避否認規定(相続税法、租税特別措置法のみならず通達も含む)が相続発生時には適用される(それは遡及立法ではない)ということが頻繁に起こるということである。

これに対し、所得税や法人税は原則としてプランニング時に遡っての租税回避否認規定の適用がないため(遡及立法に当たるため)、一般に「後出しじゃんけん」のリスクは小さいこととなる。

したがって、相続税のプランニングは、プランニング時と相続発生時との(短くない)タイムラグに伴う(不可避な)否認リスクに常にさらされているということを意識することが肝要ということになる。そのため、相続税のプランニングを行うにあたり留意すべき最重要項目は以下の3点ということになるだろう。

①長期的視点に立って企画立案すること

税法の抜け穴を衝くプランニングの賞味期限はそれほど長くない。一定の流行を迎えたらまず間違いなく課税庁が抜け穴を塞ぐ対抗策を打ち出すと考えておいた方がよい。

②最善の策が塞がれた場合の次善の策への迂回ルートを確保しておく

現時点で最善の策であるとしてガチガチのプランニングを行い、それへの対抗策を打たれたら身動きが取れないというのでは、相続税対策としては極めて不完全なものと言わざるを得ない。これからの相続税対策には、仮に課税庁に進路を塞がれた場合を想定して、次善の策への「迂回ルート」を確保しておくことが求められる。

③租税政策の潮目を読む

租税政策は行き当たりばったりで行われているのではなく(そのようなものもないとは言えないが)、一般に理論的背景に基づき検討され打ち出されているものといえる。したがって、ある程度今後の租税政策の方向性や潮目は部外者でも読むことができると思われる。相続税対策に即して言えば、基本的に今後も生前贈与を促すような措置(相続時精算課税制度が中心になると思われる)は取られるとみるべきであろう。

名義預金は「納税者と税理士の信頼関係」を破壊する⁉

相続税・贈与税に関する名義財産の最大の問題点は、被相続人が相続人に知らせずに名義を変更するといった理由で、相続人がその存在そのものを知らないケースが多いため、意図せずして相続財産に含めるべき名義財産を申告に含めず、税務調査において初めて申告漏れを指摘されることにある。

税務調査対策の要諦は、事前準備にあるといっていいだろう。相続税調査のように他税目と比較して調査割合が高く、一般に納税者が調査に不慣れな場合においては、なおさらである。そのため、調査の事前通知があればすぐに(できれば申告段階から)調査の事前打ち合わせを行い、万全の準備をして調査に臨むこととなる。

ところが、納税者(=相続人)が事前に把握していない名義預金の存在を調査の場において初めて調査官から指摘された場合には、経験豊富な税理士といえどもそれに対してできることは非常に限定され、通常は言われたとおり認め、修正申告に応じるほかない。名義預金の指摘は、事前準備を無にすることさえあるのである。

逆にいえば、調査官は名義預金を把握し指摘することができれば、調査を優位に進めることができるため、その把握に注力することとなる。相続税調査において名義預金こそが「主戦場」となるのは、このためである。

税務調査対策は、納税者と税理士との信頼関係が極めて重要であり、それには税理士が申告内容とその裏付けを可能な限りすべて把握していることが前提となる。名義預金の存在は、信頼関係を一瞬のうちに破壊しかねない爆弾ともなり得る。

したがって、相続税・贈与税に関する税務調査対策の基本は、名義預金をはじめとする名義財産を生じさせないこと、少なくとも相続人が把握していないような名義財産を生じさせないということになるだろう。