\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ECB金融安定報告書:新型コロナ対応の財政・金融政策でユーロ圏内に不均衡も

欧州中央銀行(ECB)は2021年5月19日に金融安定報告書を公表しました。新型コロナウイルスの影響から脱しつつある一方で、ユーロ圏内の債務負担は大きく、危機対応のための財政政策と金融政策による景気刺激が危険な不均衡を膨らませていることに対し懸念を表明しました。

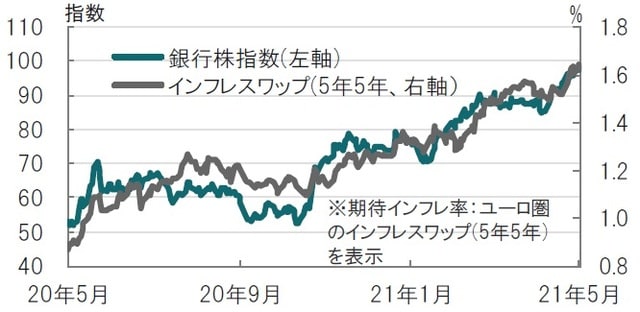

金融安定報告書が指摘した主なポイントは上記の不均衡の他に、長期金利上昇の影響、ユーロ圏の銀行の収益性(図表1参照)、気候変動と金融安定についてです。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

どこに注目すべきか:金融安定報告書、下落、収益性、ビットコイン

欧州中央銀行(ECB)の21年5月の金融安定報告書では国よりも、ユーロ圏の企業債務、結果として銀行に潜在的な問題意識を示しています。欧州連合(EU)復興基金の稼動を控え、ユーロ圏各国の資金繰りに多少余裕がある一方、企業債務の持続性に注意を促しています。インフレ率や長期金利上昇の場合の影響等に懸念を示しています。

各国中央銀行や国際機関は金融安定報告書、または同様のレポートを発行していますが、人気があるとはいえないかもしれません。一般に金融安定報告書はその性格上、あれはリスクだ、これもリスクだという論調になりがちです。

しかし金融安定報告書を見るうえで大切なのは、これは予言書ではないことだと思います。何かのリスクイベントが起きた場合、どのような影響があるのか客観的に把握することに利用できそうです。金融安定報告書で指摘するリスクイベントが仮に起きた場合、その影響について知見があれば、何も準備がないよりは落ち着いた対応が期待されます。

そこで、ECBの金融安定報告書で示された、リスクイベントのうち(米国の金融引締めで)米株式市場が10%下落した場合を簡単にご紹介します。金融安定報告書はこの場合、ユーロ圏の株式市場も同様の程度下落する可能性があると指摘しています。加えて、ハイイールド債や格付けが高い投資適格債であってもスプレッド(国債利回りとの格差)が拡大し、企業の金融環境が悪化(引締め)することが示されています。特に、サービス産業の比重が高い国、または企業には債務負担が重い傾向があり、影響が大きくなるとして不均衡の問題を指摘しています。

次に、ユーロ圏の銀行の株価を見ると経済再開に伴うユーロ圏のインフレ率上昇に伴い、銀行株も上昇傾向です。ただ、収益性の指標である自己資本利益率(ROE)は低水準で、金融安定報告書は銀行の収益性の低さを懸念しています。

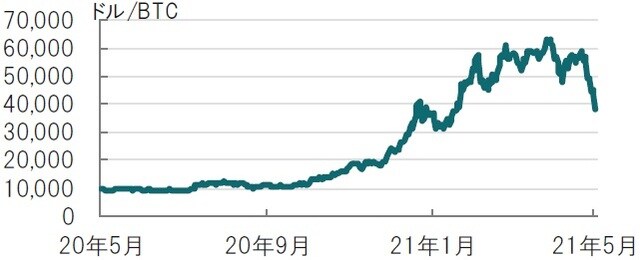

なお、今回の金融安定報告書は下落傾向となっているビットコインなど暗号資産にも言及しています(図表2参照)。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

ビットコインは1600年代や1700年代のチューリップバブルや南海泡沫事件など過去の有名なバブルが色あせさせるほど、といった表現で注目されました。たまたま下落局面に公表されたこともあり、予言したようにも見えます。しかし、金融安定報告書はユーロ圏において暗号資産が決済や金融商品で利用されることは限定的でリスクは低いと指摘しています。ビットコインをリスクオン、オフの目安としている市場関係者にとり足元の下落は深刻ですが、金融安定報告書がカバーするデータの範囲に限れば、金融リスクについては高くないと映るようです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECBの金融安定報告書が懸念するリスク』を参照)。

(2021年5月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~