1.概観

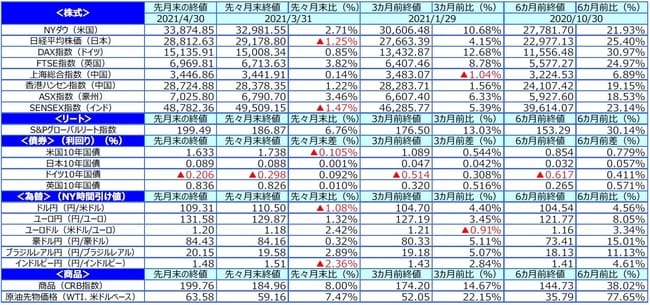

【株式】

4月の主要国の株式市場は、一部を除いて概ね堅調に推移しました。米国では、追加景気対策や新型コロナワクチンの普及による景気回復期待が強まる中、長期金利が低下したことを受けて、堅調な展開となりました。欧州では、新型コロナ感染拡大に歯止めがかかってきたことやワクチン接種が進んだことなどから、概ね上昇しました。一方、日本では、新型コロナ感染拡大に伴う3度目の緊急事態宣言を受けて、下落しました。欧米に比べてワクチン接種が大きく遅れていることも嫌気されました。インドでも、新型コロナ感染の急拡大を受けて下落しました。

【債券】

主要先進国の10年国債利回り(長期金利)はまちまちの動きとなりました。米国では、追加景気対策や新型コロナワクチンの普及などから景気回復期待が高まりましたが、米連邦準備制度理事会(FRB)が量的緩和縮小を急がないとの見方から債券に買いが入り、長期金利が低下しました。景気回復期待から国債と社債の利回り格差はやや縮小しました。一方、欧州では、ワクチン接種の進展を受けた景気回復期待などから長期金利が上昇しました。日本では、3回目となる緊急事態宣言が発出されましたが、日銀の金融政策決定会合が市場の予想通りだったことなどから、長期金利は小動きで横ばいでした。

【為替】

米国の長期金利が低下したことを背景に円は対米ドルで上昇し、109円台に円高が進みました。一方、対ユーロでは下落し、131円台に円安が進みました。

【商品】

原油価格は上昇しました。OPECによる世界石油需要予想の上方修正などを好感し、1バレル=60ドル台を回復しました。

2.景気動向

<現状>

米国の2021年1-3月期の実質GDP成長率は前期比年率+6.4%となりました。個人消費の大幅な回復などを主因に、3期連続のプラス成長となりました。

欧州(ユーロ圏)の2021年1-3月期の実質GDP成長率は前年同期比▲1.8%となりました。コロナ感染拡大の影響で個人消費が落ち込んだ模様です。

日本の2020年10-12月期の実質GDP成長率は前期比年率+11.7%となり、設備投資や住宅投資などが堅調に推移しました。

中国の2021年1-3月期の実質GDP成長率は前年同期比+18.3%となりました。製造業投資の回復や消費の持ち直しがプラスの寄与となりました。

豪州の2020年10-12月期の実質GDP成長率は前年同期比▲1.1%となりましたが、住宅投資や設備投資などが回復傾向にあります。

<見通し>

米国は、インフラ投資を中心とした大型経済対策法案の概要が発表され、増税の影響も含めて今後の注目点となりそうです。長期失業者の復職が課題になる等、雇用情勢の改善の遅れがみられますが、ワクチン接種率が上がり、対面型サービス消費の正常化を軸に景気は上振れていくと予想されます。

欧州は、ワクチン接種率が上昇する中で高齢者を中心に新規感染者数が減少することが予想されるため、経済活動は夏にかけて回復する可能性が高いとみられます。財政拡張や金融緩和が下支えとなり、2021年後半は堅調な景気回復が期待されます。

日本は、緊急事態宣言の影響により2021年1-3月期はマイナス成長が見込まれます。人の往来が増加したことを背景に景気が持ち直した中で、再び宣言が発出されましたが、感染を抑制出来ない場合は期間延長や対象地域拡大などが想定され、経済への悪影響が懸念されます。

中国は、感染者数を抑制出来ており、2021年7-9月期以降は消費が明確に持ち直すと想定されます。米中対立などが懸念されるものの、景気対策としてハイテクなど高付加価値産業の育成を更に加速していくと期待されます。

豪州は、ニュージーランドとの間で自主的隔離の必要のない人の往来が開始するなど、コロナ感染を低位に抑え込んでいます。政府の追加的な景気対策や新型コロナワクチンの普及によって、サービス消費などが押し上げ要因となり景気は緩やかに回復すると想定されます。

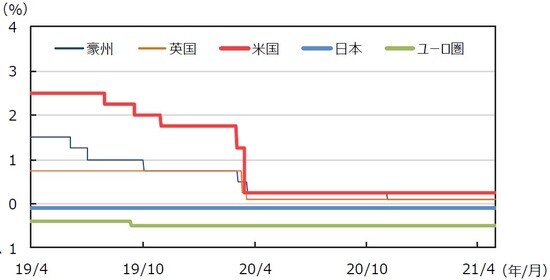

3.金融政策

<現状>

4月は日米欧の金融政策会合が開催されました。米連邦準備制度理事会(FRB)は27~28日の連邦公開市場委員会(FOMC)で、ゼロ金利政策を含む大規模な金融緩和政策を維持しました。早期の量的緩和縮小に関しては、改めて否定し、市場の観測を打ち消しました。欧州中央銀行(ECB)は22日の理事会で、主要政策金利を据え置き、前回3月に決めた資産購入(パンデミック緊急購入プログラム〔PEPP〕)を以前より速いペースで実施することを確認しました。日銀は26~27日に行われた金融政策決定会合で、前回3月会合において微修正した、大規模な金融緩和策を維持しました。また、「経済・物価情勢の展望(展望リポート)」で、21年度の消費者物価指数(除く生鮮食品)の上昇率を0.1%に下方修正しました。

<見通し>

主要中央銀行は金融政策を「緊急緩和」から「緩和的金融環境を維持」の状態にシフトしており、主要先進国の政策金利は相当期間、現状維持が続くとみられます。FRBは2022年初以降、債券購入ペースの減額(テーパリング)を開始する可能性がありますが、雇用回復や金融市場安定のため市場とのきめ細かいコミュニケーションを通じて、かじ取りを行う見通しです。ECBは次回6月の理事会で新しい経済・物価見通しを示し、資産買い入れのペースなどを議論しますが、今後も緩和的な金融環境維持に向けた政策運営を続ける見通しです。日銀は金融緩和の持続性を高めるため政策の微修正を行っており、現行の大規模金融緩和を継続するとみられます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

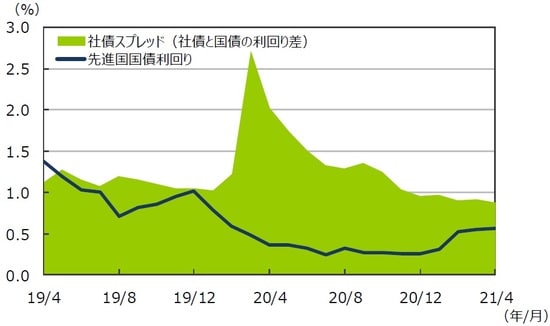

4.債券

<現状>

主要先進国の10年国債利回り(長期金利)はまちまちの動きとなりました。米国では、追加景気対策や新型コロナワクチンの普及などから景気回復期待が高まりましたが、FRBが量的緩和縮小を急がないとの見方から債券に買いが入り、長期金利が低下しました。景気回復期待から国債と社債の利回り格差はやや縮小しました。一方、欧州では、ECBが金融緩和政策を維持したものの、ワクチン接種の進展を受けた景気回復期待などから長期金利が上昇しました。日本では、3回目となる緊急事態宣言が発出されましたが、日銀の金融政策決定会合が市場の予想通りだったことなどから、長期金利は小動きで横ばいでした。

<見通し>

米国の10年国債利回りは先行きレンジを切り上げる動きを想定します。ただし、財政政策や新型コロナワクチンの普及による景気回復期待が金利上昇要因となる一方、FRBは実質金利の急上昇は回避するように政策運営を行うとみられ、新型コロナによる労働市場へのダメージやそれを意識したFRBの粘り強い緩和姿勢が金利上昇抑制要因となるため、当面は一進一退の綱引き状態が続くとみられます。欧州の10年国債利回りは低インフレやECBの金融緩和継続が上昇抑制要因となり、大局的には低水準で推移するものの、先行きは新型コロナワクチンの普及や景気回復期待から緩やかに水準を切り上げると予想します。日本の10年国債利回りは、景気が力強さを欠く中、日銀の大規模金融緩和策が継続されるため低位での推移が続くとみられます。

(注2)社債スプレッドはブルームバーグ・バークレイズ・USコーポレート・インベストメント・グレードOAS。先進国国債利回りはFTSE世界国債インデックス(含む日本、米ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

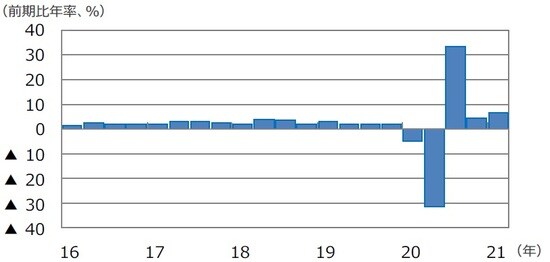

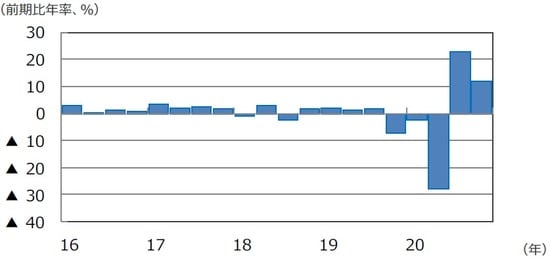

S&P500種指数の4月の1株当たり予想利益(EPS)は193.5で、前年同月比+33.6%(前月同+9.3%)と3ヵ月連続のプラスとなりました。予想EPSの水準は昨年5月(142.5)を底に11ヵ月連続の上昇で、過去最高を更新しました。一方、TOPIXの予想EPSは116.3で、伸び率は同+9.8%(前月同▲2.1%)でした。伸び率がプラスとなるのは2019年1月以来です(FactSet集計)。米国株式市場は、8日にパウエルFRB議長が経済回復について不完全かつ不均一と述べたことから長期金利の先高感が後退したことや、23日に米製造業購買担当者景気指数(PMI)が統計開始以来の最高を記録する等、良好な経済指標を受けて、堅調に推移しました。NYダウは16日、ナスダック総合指数は26日、S&P500種指数は29日にそれぞれ史上最高値を更新しました。月間ではNYダウが前月比+2.7%、ナスダック総合指数は同+5.4%、S&P500種指数が同+5.2%でした。一方、日本株式市場は、米国の景気・業績回復と長期金利の落ち着きを好感して月上旬は堅調に推移しましたが、下旬は新型コロナの感染者数の増加や緊急事態宣言の発令などが嫌気され、下落しました。日経平均株価が前月比▲1.3%、TOPIXが同▲2.9%でした。

<見通し>

米国では、S&P500種指数採用企業の21年1-3月の純利益の成長率が前年同期比+46.3%と大幅な増益となる見通しです。続く4-6月は同+60.0%、7-9月は同+22.7%、10-12月は同+15.9%と予想されます(リフィニティブ集計。4月30日)。一方、日本の純利益の成長率は20年が▲25.3%ですが、21年は同+37.2%、22年は同+16.3%と好調に推移する見通しです(FactSet調べ。4月30日)。株式市場は、日米ともに業績の回復度合いを反映して推移する見通しです。米国の企業業績は引き続き好調と思われますが、日本は3回目の緊急事態宣言の影響などから、業績の上振れは7-9月以降と予想されます。

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年4月~2021年4月。月末ベース。EPSは12カ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/e/0/550/img_e010104bc6da20c69527dfaf36d50f6c98097.jpg)

(注)データは2011年4月~2021年4月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発行済株式数で割ったものです。 (注)データは2011年4月~2021年4月。月末ベース。EPSは12カ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/d/f/550/img_df7c23fac8ef9a749684cabff7713d4c87778.jpg)

(注)データは2011年4月~2021年4月。月末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

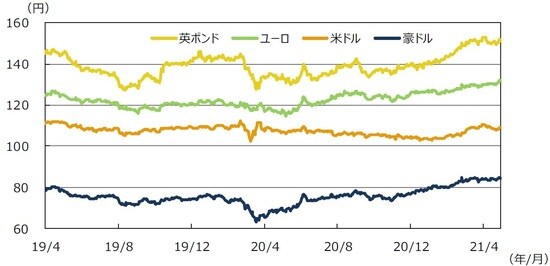

6.為替

<現状>

米国の長期金利が低下したことを背景に円は対米ドルで上昇し、3月末の110円台から109円前半まで円高が進みました。一方、円は対ユーロでは下落し、円安となりました。これは、米国と欧州の長期金利差が縮小したことに加えて、欧州各国で新型コロナワクチンの接種が加速し、景気回復期待が強まったことを受けて、ユーロが対ドルで上昇したためです。また、円は対豪ドルで続落しました。豪州は新型コロナ感染を抑制できており、景気回復期待から豪ドルは対円で引き続き堅調に推移しました。

<見通し>

円の対米ドルレートは、緩やかな円安を予想します。コロナワクチンの普及や大規模な財政支出が米ドルにプラスに働く一方、米経常赤字の拡大や、FRBのゼロ金利政策長期化から上値は抑制されるとみられます。当面は米国景気の上振れが見込まれるため、円高リスクが後退する中で、円/米ドルレートは100~115円のレンジを想定します。円の対ユーロレートは、当面一進一退の動きを想定しますが、年後半は、市場のリスク許容度の改善や、復興基金、新型コロナワクチン普及による景気回復などからユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな下落を予想します。豪州は新型コロナ感染を抑制できていることや世界経済の回復に伴う商品市況の堅調推移が豪ドルをサポートするとみられます。

7.リート

<現状>

グローバルリート市場(米ドルベース)は堅調に推移しました。各国での新型コロナワクチンの普及や、米国の追加財政政策への期待、好調な決算などから株式市場が好調に推移する中、リート市場は堅調な展開となり、前月末比+5.3%の上昇率となりました。円ベースの月間変化率では、円高米ドル安となったため、同+4.1%の上昇となりました。

<見通し>

グローバルリート市場は米長期金利の上昇が緩やかになると見込まれる中、緩やかに上昇すると予想します。米国では、新型コロナワクチンの普及や大規模な財政政策などから、景気は当面比較的強い回復基調を辿るとみられます。経済正常化期待を背景に、これまで出遅れていた米国リート市場は株式市場にキャッチアップすると期待されます。欧州では、新型コロナワクチン接種が加速していることから、景気回復期待が高まるとみられ、欧州リート市場は緩やかに上昇する展開を予想します。また、世界経済の回復や商品市況の上昇を受けて、豪州景気が回復していることから豪州リート市場も緩やかに上昇する展開を見込みます。

(注2)日本円ベースは2005年1月1日の米ドルベースを基準に指数化。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<債券>

米国の10年国債利回りは先行きレンジを切り上げる動きを想定します。ただし、財政政策や新型コロナワクチンの普及による景気回復期待が金利上昇要因となる一方、FRBは実質金利の急上昇は回避するように政策運営を行うとみられ、新型コロナによる労働市場へのダメージやそれを意識したFRBの粘り強い緩和姿勢が金利上昇抑制要因となるため、当面は一進一退の綱引き状態が続くとみられます。欧州の10年国債利回りは低インフレやECBの金融緩和継続が上昇抑制要因となり、大局的には低水準で推移するものの、先行きは新型コロナワクチンの普及や景気回復期待から緩やかに水準を切り上げると予想します。日本の10年国債利回りは、景気が力強さを欠く中、日銀の大規模金融緩和策が継続されるため低位での推移が続くとみられます。

<株式>

米国では、S&P500種指数採用企業の21年1-3月の純利益の成長率が前年同期比+46.3%と大幅な増益となる見通しです。続く4-6月は同+60.0%、7-9月は同+22.7%、10-12月は同+15.9%と予想されます(リフィニティブ集計。4月30日)。一方、日本の純利益の成長率は20年が▲25.3%ですが、21年は同+37.2%、22年は同+16.3%と好調に推移する見通しです(FactSet調べ。4月30日)。株式市場は、日米ともに業績の回復度合いを反映して推移する見通しです。米国の企業業績は引き続き好調と思われますが、日本は3回目の緊急事態宣言の影響などから、業績の上振れは7-9月以降と予想されます。

<為替>

円の対米ドルレートは、緩やかな円安を予想します。コロナワクチンの普及や大規模な財政支出が米ドルにプラスに働く一方、米経常赤字の拡大や、FRBのゼロ金利政策長期化から上値は抑制されるとみられます。当面は米国景気の上振れが見込まれるため、円高リスクが後退する中で、円/米ドルレートは100~115円のレンジを想定します。円の対ユーロレートは、当面一進一退の動きを想定しますが、年後半は、市場のリスク許容度の改善や、復興基金、新型コロナワクチン普及による景気回復などからユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな下落を予想します。豪州は新型コロナ感染を抑制できていることや世界経済の回復に伴う商品市況の堅調推移が豪ドルをサポートするとみられます。

<リート>

グローバルリート市場は米長期金利の上昇が緩やかになると見込まれる中、緩やかに上昇すると予想します。米国では、新型コロナワクチンの普及や大規模な財政政策などから、景気は当面比較的強い回復基調を辿るとみられます。経済正常化期待を背景に、これまで出遅れていた米国リート市場は株式市場にキャッチアップすると期待されます。欧州では、新型コロナワクチン接種が加速していることから、景気回復期待が高まるとみられ、欧州リート市場は緩やかに上昇する展開を予想します。また、世界経済の回復や商品市況の上昇を受けて、豪州景気が回復していることから豪州リート市場も緩やかに上昇する展開を見込みます。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年4月のマーケットの振り返り』を参照)。

(2021年5月7日)