\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

量的・質的緩和8年:達成されない物価目標

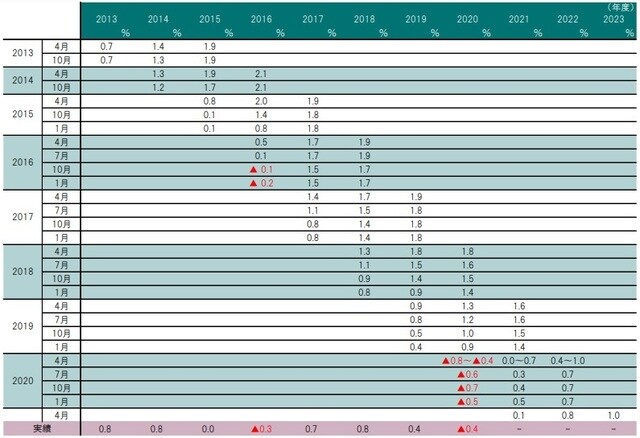

今回の展望レポートによれば、政策委員による生鮮食品を除く消費者物価上昇率の見通し(中央値)は、2021年度0.1%、2022年度0.8%、2023年度1.0%とされた(図表1)。

黒田総裁の任期満了は2023年4月8日である。つまり、2013年4月4日に量的・質的緩和を採用して以降、日銀は歴史的な金融緩和を採用してきたものの、10年を経ても「2%の安定的な物価目標」達成は見通せないようだ。

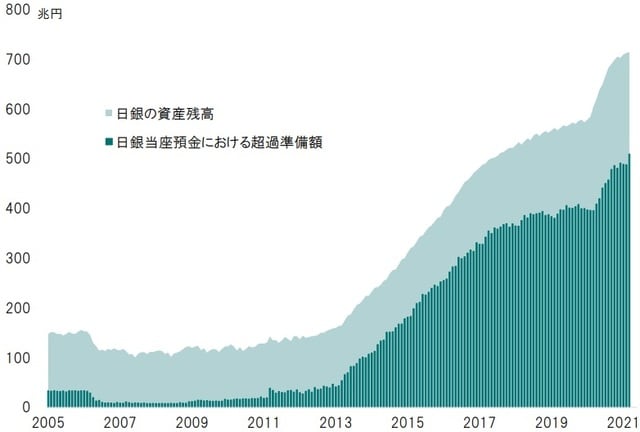

そうしたなか、昨年度の日銀のバランスシートを見ると、資産総額は109兆7,452億円増加した(図表2)。

長期国債の保有残高が22兆2,357億円増に留まる一方、共通担保資金供給が71兆5,116億円増えている。新型コロナ禍の下、民間金融機関への資金供給を強化した結果だろう。

一方、負債サイドでは、当座預金の超過準備が104兆6,481億円積み上がった。結局、日銀が供給した潤沢なマネーの過半はそのまま日銀に戻ったようだ。もちろん、新型コロナ禍により信用不安が懸念されたなかで、市場安定化へ向け日銀の果たした役割は大きいと評価できる。ただし、金融政策によって実体経済における需要を喚起し、物価を目標水準へ押し上げるのは引き続き難しい模様だ。

マネタリーベース:現時点では超過準備に吸収されるが…

量的・質的緩和による大胆なマネーの供給は、第2次安倍政権発足当初、円高を反転させることに成功し、日本経済の安定回復に大きく寄与した。もっとも、人口減少・高齢化で長期的な需要の低下が見込まれるなか、金融政策の効果には自ずと限界があるのだろう。しかしながら、日銀は政策の転換ができず、マネタリーベースは膨張を続けている。

米国では物価上昇圧力がやや強まりつつあるものの、今のところ世界的にインフレのリスクが顕在化したとは言えない状況だ。国際商品市況の上昇は散発的で、日銀が現在の長短金利操作付き量的・質的緩和を継続しても、供給されたマネーは日銀の超過準備に積み上がり、良くも悪くも実体経済には大きな影響を及ぼさないだろう。

ただし、流動性の規模が肥大化したことにより、何かを転換点として世界的にインフレ圧力が高まれば、マネーの暴走を止めることが日銀にとり困難になる可能性は否定できない。その場合、日本は本格的な通貨下落の時代を迎えるだろう。

金融政策によりデフレ状態を安定的な物価水準へ導くのは意外に難しい。その代償として、意図せざる急激なインフレのリスクを負うのではないか。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インフレは忘れた頃にやって来る』を参照)。

(2021年4月30日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは