110万円を超える贈与をしないのは、税金が高いから?

いま税理士業界をざわつかせているテーマが「相続、贈与一体化」。2022年以降、始まるかもしれないと言われていますが、はっきりと言って「大増税」です。

2020年12月に発表された『令和3年度税制改正大綱』によると

②資産移転の時期の選択に中立的な相続税・贈与税に向けた検討

とあります。「今すぐではないけれど、今後、税制をこう変えていこうと考えている」と発表されたのです。どう変えていこうとしているのか、先にお話しすると「今現在、年間110万円までの贈与は非課税で、積み重ねていけば大きな節税となるが、今後、このようなことはできないようにします」と言っています。

一部は同意できますが、同意できない部分もあります。私なりの解釈ですが、1つひとつ見ていきましょう。まず該当箇所の前半部。

高齢化等に伴い、高齢世代に資産が偏在するとともに、相続による資産の世代間移転の時期がより高齢期にシフトしており、結果として若年世代への資産移転が進みにくい状況にある。

高齢世代が保有する資産がより早いタイミングで若年世代に移転することになれば、その有効活用を通じた、経済の活性化が期待される。このため、資産の再分配機能の確保に留意しつつ、資産の早期の世代間移転を促進するための税制を構築することが重要な課題となっている。

出所:令和3年度税制改正大綱

「相続による遺産の移転時期が高齢になると経済が回っていかないので、贈与を活性化させて経済も良くしていきましょう」ということです。その通りで、若い人は消費意欲が高いですから、生前贈与が活発化すれば経済が回っていきます。しかし問題はその次です。

わが国の贈与税は、相続税の累進回避を防止する観点から、高い税率が設定されており、生前贈与に対し抑制的に働いている面がある。

出所:令和3年度税制改正大綱

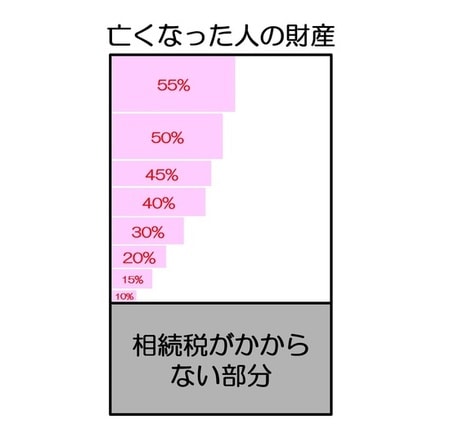

私は、実務家として疑問があります。「贈与税が高いのか」といえば、私は異議を唱えます。税率表を見ていくと(図表1)、最大55%。確かに、これだけ見ると「贈与税は高い!」と言えると思いますが、「贈与税と相続税を比べるとどちらが得なのか」という点で見ていくと話は変わっていきます。

たとえば200万円を生前贈与した場合の税金は9万円で、4.5%の負担です。300万円だと19万円で6.3%の負担、500万円だと48.5万円と9.7%の負担です。

相続税の税率を見ていくと、相続税は亡くなった方の全財産から基礎控除を引いてその余った部分に税金がかかりますが、最低税率10%です(図表2)。このようなことを鑑みると、500万円までは贈与税のほうが税負担は安いと言えます。

このように贈与税は絶対的には高くないが、相対的には高くない、と言えるのです。そして110万円を超える贈与が行われないのは「贈与税が高いから」ではなく、「贈与し過ぎると自分の生活費が高くなるから」ではないでしょうか。