日本の金融機関が知られたくない「不都合な真実」

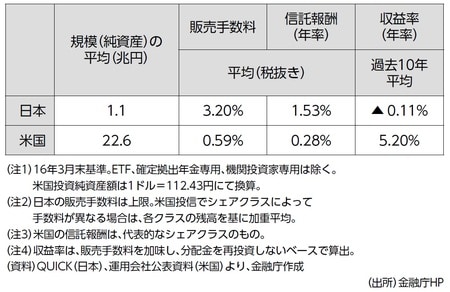

日本の投資信託の売れ筋ベスト5の商品とは、言葉を換えれば「金融機関が最も販売した商品ベスト5」ということですよね。つまり、[図表1]の調査が示すのは、金融のプロが考えておすすめした商品が、本当に顧客の資産を増やすことに繋がったのかということを調べるための調査だったんです。

──それで、結果はどうだったんですか?

[図表1]の日米比較の表に戻りましょう。「収益率」の項目を比較していただくと、米国の「5.20%」に対して日本が「マイナス0.11%」ですよね。

──マイナスってことは、日本は損しているってことですよね。もう少し詳しく説明していただけますか?

「過去10年平均でマイナス0.11%」とあるのは、たとえば、1995年に上位ベスト5の投資信託を購入、そして翌年にまたその年のベスト5に乗り換え、そしてさらにまた次の年も…と10年間繰り返した場合、いくら儲かったか、損したかを計算しました。これが、「10年間の収益率」ですね。

次に、1996年から10年間同じ調査を行って「10年間の収益率」を計算します。その次は、1997年からの10年間…。そして、それらの平均値を出した結果が、「過去10年平均でマイナス0.11%」だったわけです。

──…と、言いますと?

つまり、毎年人気の売れ筋商品を追いかけて、その都度乗り換えていった結果、10年後の顧客の資産は、平均的に目減りしていたという意味です。

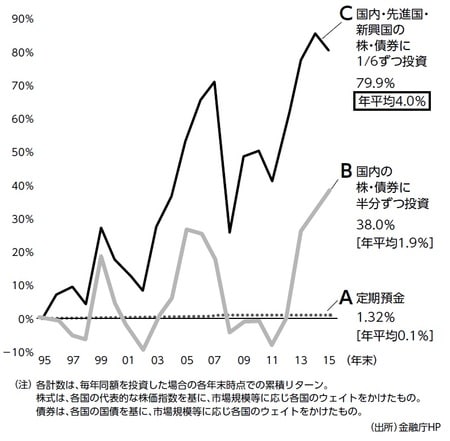

[図表2]との関連でいうならば、過去20年、プロのアドバイスを受けなくても、自分のお金を80%も増やすことに成功しているにもかかわらず、プロの言う通りに売買していたら平均的にお金が減っていたということ。これはもうアウトですよね。

──金融のプロがおすすめした商品、それに売り買いのタイミングのアドバイスが、実は全然いい結果を生まないということですよね。そればかりか、何も聞かずにオーソドックスな商品を買い、何も考えずに年1回、機械的に購入を続けたほうがお金が増えていたということですか? プロに聞く意味がないじゃないですか!

ちなみに、日本は、米国に比べて手数料が非常に高いという特徴もあります。顧客に利益を提供できていないにもかかわらず、手数料だけは高いんですよね。

──それも驚きです。一般の人は知らない事実ですよね。

そうなんです。とまぁ、いろいろと説明しましたが、話を戻すと、これくらいプロの予測は当たらないということです。おわかりいただけたでしょうか?

──よくわかりました。