「アクティブファンド特集」を見る

「何となく環境に良さそう」は論外…ESG投資の本質

ESG投資とは、ESGに関わる課題を見出し、解決・改善に取り組んでいる企業のその取り組み度合いを株式投資の尺度にとり入れたものです。「なにか環境に良さそうなことをやっている企業が儲かりそうだからその株を買う」という単純なものではありません。

また利益を度外視した企業のボランティア活動を支援するものでもありません。あくまで中長期的に持続的に成長が期待でき、厳しい競争下でも勝ち残れる企業の発掘のためのプロセスを含む投資なのです。

「CO2削減」は企業価値を高めるESG課題だが…

最近、新聞、ネット等のメディアでは、企業のESGの取組が数多く報道されるようになってきました。毎日のように環境にやさしい商品やサービスの話で溢れています。しかしながら、企業の環境(E)、社会(S)、企業統治(G)についての課題への取り組みについては、断片的に紹介されることが多いのが実状です。

ある環境課題対策についての報道では、日本が昨年の11月のG20で「2050年に温室効果ガスの排出量を実質ゼロとすること」を宣言した後、企業の脱炭素についての意識が高まり、多くの会社が取り組んでいることが報じられています。

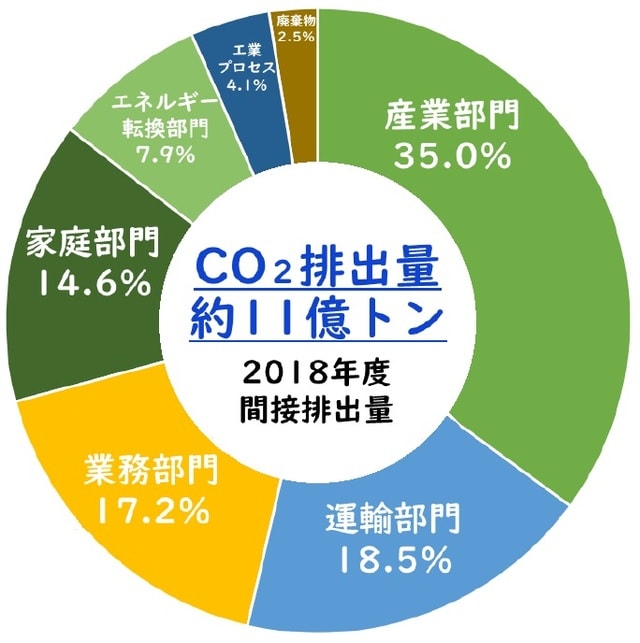

2018年の日本の年間CO2排出量は年間11億トンに上り、世界第5位にランクされています(図表1)。これはあまり褒められたことでありません。排出量を引き下げることは先進国の一員であり、世界に対して責任ある国家としては当然であり、急務となっています。

CO2削減というと、運輸部門(自動車産業等)でのCO2削減に眼が行きがちですが、実は産業部門(一般企業)の取組の方が地球温暖化対策としてのCO2削減はより効果的であろうと思っています。

ところで筆者のように企業株式に投資する投資家(運用者)からすると、脱炭素対策をひたすら実施する企業がESG投資の観点からして必ずしも有望な投資対象企業とは思えないのです。

たとえば、石油元売り大手企業である出光興産の電気自動車参入は、運輸部門でのCO2削減に貢献するはずですが、同社の売上高に与える影響は軽微であり、その一点のみではESG取組企業としての評価は上がらず、ESG投資の対象にはなりにくいと考えています。

もちろん電気自動車(EV)の市場に自動車メーカー以外から参入することは、エンジン車から出ている二酸化炭素をできるだけ減らしたいという目的に対して良いステップであることに違いありません。

しかし、出光興産の事業ポートフォリオから分析する時には、EV自動車を時間貸しすることが、同社の中核的なビジネス(例:ガソリン・スタンド)を強化することにはならないため、同社の企業の持続成長への貢献という点については疑問を持ちます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

筆者は、ESG投資においては企業の評価は総合的に行うべきであり、E、S、Gのそれぞれについて及第点以上の取組を実行し、他社と比べ相対的に高い評価を得た企業こそが企業価値の持続的成長を期待できると考えています。したがって投資対象の選定においても、E、S、Gの3つすべてについて評価をしたうえで判断することにしています。

各企業のESG取組におけるESG課題は財務内容からは汲み取れない非財務内容で、そこには全企業に共通の課題があります。企業が属する産業独自の課題や、その企業のみに関わる特殊な課題が加わることもあります。

大切なのは、どの課題がどういうステークホルダー(利害関係者)に影響を及ぼすかを理解・整理し、それぞれの重要度および緊急度を常に認識しておくことです。

たとえば、商品を製造・販売するメーカー企業にとっては、資金の融資を受ける金融機関、原材料の提供をうける海外(発展途上国)のサプライヤー企業、当該企業に属する国内外の製造・販売に関わる従業員、提供する商品のエンドユーザー等の様々なステークホルダーが存在します。ステークホルダーと課題に関して共通認識を持つことはESGに取組企業の経営上必須であると考えています。

[図表2]ESG課題への取り組みは企業価値を増大させる 出所:キャピタル アセットマネジメント

長期的な成長力がある「ESG優良企業」を見抜く手法

ESG投資と呼ばれるものにはいくつかのスタイルがあります。なかには、ネガティブ・スクリーニング(例:ポルノ、タバコを排除する)だけのものもありますが、経済的リターンと社会的リターンの両方を求めるスタイルもあり、これはESG取組の分析評価と財務分析評価を融合して判断するインテグレーション手法とよばれるものになります。

この手法では、ESG課題への取組で社会的リターン(たとえば:温暖化対策に貢献、多様性で労働力不足を解決する、等)を実現しながら、財務分析で企業の健全性や収益性等を分析し、経営力・成長力で優位性のある企業への長期投資によってその株価上昇による経済的リターンを追求するということです。

ESG優良企業の利益成長率は「常にTOPIX以上」

ESGインテグレーション手法を用いると、比較的長期の成長力が見込まれる企業が選ばれます(これをESG優良企業と呼びます)。

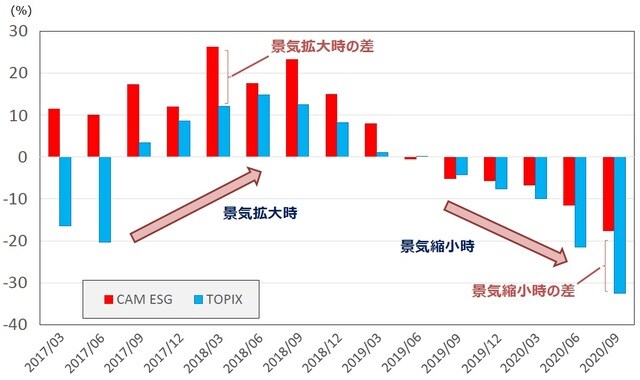

そのなかでも今回は“利益成長”という点をご紹介いたします。これらの企業(銘柄)の営業利益成長率は市場ポートフォリオの代表であるTOPIXのそれを常に上回る現象が確認できます。

またESG優良企業は、景気拡大期には他の企業よりも利益成長の加速力に長ける一方、景気縮小期でも利益の減少がTOPIXのそれに比べ比較的抑制される傾向があります。

図表3に見られるように、2017年1月頃から2018年3月の決算まで、CAM ESG日本株ファンドの構成銘柄がTOPIX構成銘柄よりも早く利益成長率の拡大を実現しています。

また、2020年2月に始まったコロナ危機下で、利益成長率の下落幅がTOPIXよりも少ないことも確認できます。

すなわちESG優良企業は環境変化に即応できる企業経営上の柔軟性があり、攻めにも守りにも強い傾向があるのです。

<まとめ>

ESG投資は持続的に成長可能な企業への投資を目指すもので、中長期的な株価パフォーマンスの向上を意図しています。市場ポートフォリオのTOPIXの企業群と比べ、その投資対象となるESG優良企業の利益成長率は景気サイクルの影響を受けにくく、中長期的に利益成長率が高いと言えそうです。

キャピタル アセットマネジメント株式会社

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】