「アクティブファンド特集」を見る

環境(E)だけではない…「S」「G」リスクも甚大

投資家にとって、リスクはリターンと同様に、投資を図るうえで重要なファクターです。経済的リターンと社会的リターンを追求する以上、その対極にある、経済的リスクと社会的リスクを考慮しなければなりません。

社会的リターンは、企業がステークホルダーと価値観を共有し、真剣にESG課題に取組むことによって生まれてきます。取り組みが不十分であったり、ESG課題を否定すると、社会的リスクが生じます。それは、社会的ロス(例:顧客離れ、社会的評価の失墜等)につながり、ひいては取り返しのつかない経済的ロスに発展することも十分ありえます。

気候変動による環境・生活の悪化という環境(E)についてのリスクは多くのマスコミで紹介されています。他方、S(社会)とG(ガバナンス)についてのリスクに関してはそのインパクトは環境(E)同様に大きいものなのですが、皆さんもあまり目に触れる機会がないでしょうから、ここでご紹介したいと思います。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

フィルム・カメラ開発で世界的シェアを誇った企業

1888年、米イーストマン・コダック社は世界初、100枚の写真が撮れるカメラを発売しました。そのカメラは当時、専門の写真館で利用されていた大型カメラに比べれば遥かにコンパクトで持ち運びに便利なうえ、最も特筆すべきはその操作が一般の人にも可能だったことです。誰にでも簡単に操作できるものであったため、革新的なヒット商品となりました。

さらに同社が発売したカメラの中には、独自開発によって生まれた、革新的なロール状のフィルムが使われていました。このロール状のフィルムが、のちに同社を「世界で最もブランド価値が高いTOP5企業」の1つへと導くことになったのです。

フィルム・カメラも映画用フィルムも独占状態

誰もが気軽に写真をとれることを目指した同社は、高額な高機能カメラの生産には一切手を出さず、ふつうの米国人が買えるシンプルかつ低額なカメラの製造にこだわりました。同社が特に注力した分野はフィルムでした。当時世界中で販売されたフィルム・カメラはコダックのフィルム規格(35mmフィルム)を採用していたのです。

また、同社のロール状フィルムは映画産業を生み出すことになりました。ドキュメンタリー映画から娯楽映画に至るまで幅広い映画の制作にコダック社のフィルムが使われていたのです。

1976年のハーバード大学の調査によると、アメリカで使用されたフィルムの90%はコダック社製であり、同時に米国で販売されたカメラの85%も同社製品でした。米国市場のみならず世界市場でも、同社のマーケット・シェアは高く、2/3のシェアを誇っていました。

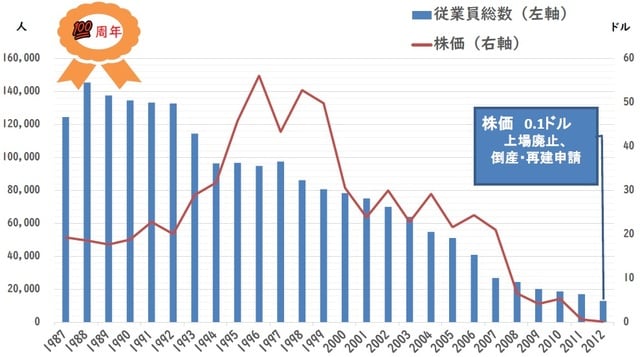

コダックというブランドが誕生してから100周年となった1988年頃には、同グループ企業の従業員は14.5万人にのぼり、米国でも屈指の名門企業となりました。

顧客満足度を犠牲にした結果、瞬く間に業績悪化

1975年、同社は、1世紀前のフィルム・カメラの発明に続き、優秀な開発スタッフを介して世界初のデジタル・カメラを発明しました。

創業者イーストマン氏の精神を引き継ぐのであれば、エンドユーザーに対し、フィルムよりも高品質のデジタル画像の規格を提供することによって、顧客の利益をはかるとともに自社製品を成長させるべきでした。

ところが、当時の同社の経営陣はステークホルダー(顧客、従業員、サプライチェーンに入る企業等)とともに価値向上をはかるという発想がありませんでした。経営陣の関心は四半期毎の株主価値の向上に集約されていました。そこで、米国市場のフィルム市場の90%を独占していた同社は、それまでの1世紀の間に築いたビジネスを守ることに傾注したのです。

当時の同社はガバナンス機能が弱く、顧客満足度を優先するという発想がなく、顧客利益を犠牲にしても自らの短期利潤の獲得を優先しました。結果的にフィルムという製品の市場が成熟期に入っていたにも拘わらず、それを経営の主軸とする方針をとり続けたのです。

本来は、ステークホルダーである顧客(同社の場合、一般の消費者や映画製造会社)に対して、高付加価値の商品・サービスを提供するために最善を尽くし、競業他社に勝つために研究開発とマーケティングに必要なリソースを配分するべきでした。

皮肉なことに、その後、コダック社が先鞭をつけた画像のデジタル化が米国を始め先進国で進みました。エンドユーザーにとって作業効率が高いデジタル画像の需要が急拡大し、日本企業の提供するデジタル・カメラがそれまでのフィルム・カメラにとって代わることになるのです。今思えば当然の展開が予想されていたのですが。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

1972年~2014年の間に6人のCEO(社長)がコダック社を経営したものの、顧客満足度への取り組みは不十分なままであった結果、顧客が同社製品から離れて、業績が悪化していきました。株価も1990年代には1株$56の高値をつけたものの、2012年には倒産して$0.1となり企業価値を大きく喪失しました【図表】。

同社は企業ガバナンスが脆弱であったため、多くのステークホルダーに損害を与えることになりました。14万人の従業員の職を奪い、工場の閉鎖によって地域社会を破壊し、株主にも大きな損失を与えました。

ガバナンス上のリスクが顕在化して、社会的ロスと経済的ロスが発生した典型的な例といえます。

キャピタル アセットマネジメント株式会社

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】