「アクティブファンド特集」を見る

金融機関の「働きかけ」が社会的リターンを実現

企業がESG課題への取り組みをすることによって、社会的リターンが生まれてくることがわかっています。しかし、社会的リターンを実現するためには、一社の取り組みだけでは不可能です。金融という側面から機関投資家・金融機関がその影響力を駆使して各企業に働きかけるのが現実的な方法だと思われます。

それでは、実際に金融機関は企業に対して、どんな働きかけを行っているのでしょうか? また、ESG課題に真摯に取り組んでいる企業は、財務分析をすると、どのような特徴がみられるのでしょうか?

ESG優良企業には「まず潤沢な資金が必要」という誤解

ESG優良企業とは、環境課題に積極的に取り組んで、社会的課題の解決に力を入れ、企業ガバナンス改善・向上に尽力する企業です。上場企業の中でも、これらの条件を満たす企業はやや資金的に余裕がある企業に限られると思われがちです。

ボランティア活動に寄付金を出してその支援をすることによって、本業との直接的なつながりのないところで地域住民等の要請に応えるといったケースもありますが、この場合、企業はコストを負担するのみということになります。

しかし、社会的な要請に応えるには、本来企業のステークホルダーと価値観を共有し、それに沿った行動をすることが求められます。企業には様々なステークホルダーが存在しますが、企業はそれぞれのステークホルダーと良好な関係を築く必要があります。

商品・サービスのエンドユーザーと企業の関係は、顧客満足度を犠牲にした結果倒産した「世界最大の写真メーカー」の事例からも明らかになっていますが、エンドユーザーの信頼をなくせば、企業業績が悪くなる確率が高いことがわかりました。

逆に、エンドユーザーの意識変化を理解し、そこで求められている商品(例:環境問題解決に配慮する商品)を提供した場合には企業に対する評価が高まり、その商品が継続的に購入されることによって、売上アップにつながることもわかりました。

同時に、企業は資金を供給する金融機関や機関投資家にも配慮すべきなのです。エンドユーザーへの配慮同様、金融機関の価値観の変化に注意する必要があります。国連責任投資原則(UN-PRI)に署名している機関投資家は企業のESG課題への取り組みに関心が高く、また、ESG課題に積極的に取り組んでいる企業を支援する国内外の投資家が増えています。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

世界中で「ESG取り組みの支援体制」が完備

たとえば、近年、グリーン・ボンド及びサステナビリティ・リンク・ローンを通じて企業に資金を提供する投資家が増えています。いまや企業はグリーン(CO2排出量削減)関連のプロジェクトに限定する資金の調達をする場合は、一般の使途の場合よりも有利な条件で調達できるのです。

企業が2050年までのカーボン・ニュートラル目標を公開して、CO2排出量削減計画を立て、毎年実施された削減結果を第三者機関に確認をしてもらうというグリーン・ボンドのガイドラインに従えば、企業を資金面から支援する機関投資家に送付される報告書で情報が共有されることになっています。

たとえば、SCREENホールディング社は、2030年までに同社の事業所からのCO2排出量を30%削減し、販売した同社製品からのCO2排出量を20%削減する目標を設定し、その取り組み結果を継続的に公表する予定です。同社の取り組みを促すために三菱UFJ銀行が主幹事銀行となり、シンジケートを組んで、目標の達成度と連動する優遇金利によるローン(サステナビリティ・リンク・ローン)を提供することになりました。

また、日本電産は電気自動車用モーターで脱炭素化に貢献していますが、その電気自動車用モーターを生産するための追加設備投資資金をユーロ建てのグリーン・ボンドの発行で海外の投資家から調達することができました。

つまり現時点で、世界において、企業が積極的にESG課題への取り組みを行えるように機関投資家や金融機関が金融面から支援する仕組みができあがっているのです。

ESG課題に積極的な企業のポートフォリオ

企業は、ESG課題に積極的に取り組むことによって、多数のステークホルダーの要望に同時に応えることができます。たとえば、消費者側の価値観の変化にそった環境課題の解決に配慮する製品を提供することにより、①売上アップが期待できます。同時に金融機関や投資家から低コストで資金調達ができることにより、②企業の資本コスト低下につながります。①売上アップと②資本コストダウンが同時で実現できることで企業の財務レシオ(ROA等)の向上が期待できるのです。

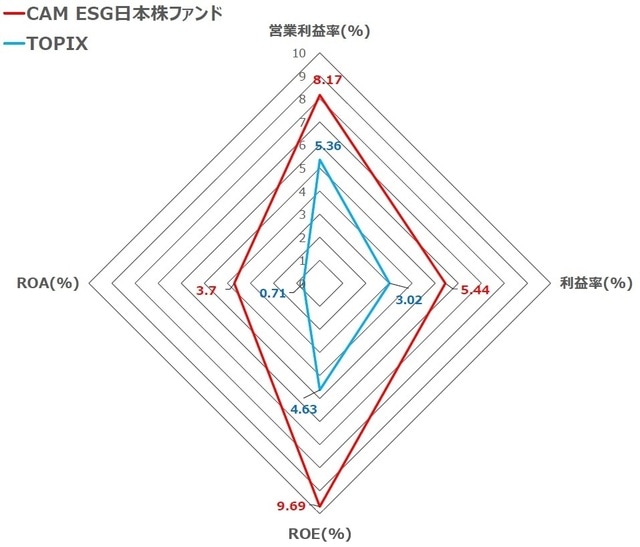

実際、筆者が運用するESGインテグレーション手法によって構築したポートフォリオはTOPIX(市場ポートフォリオ)に比べて資本効率(ROA、ROE)が良いポートフォリオになっています(図表1)。ROA(総資産利益率):TOPIXの平均は0.7%、ESGインテグレーション・ファンドは3.7%となっています。

ROAの高さは企業ガバナンスの良さを表しています。取締役が経営に関する重要事項や経営方針を正しく示し、執行役員が確実に業務執行できているということです。企業がその保有している総資産を有効的に活用し、利益を生み出していることを意味します。

総資産は(自己資本+有利子負債)からなっているため、企業としては株主だけではなく、借入資金の提供者である金融機関や債権者とも友好な関係を築き、必要な資金を有利な条件で調達できる環境を整えておくことも望ましいのです。

ESG投資する機関投資家としては、資産効率(高ROA)が良いESG優良企業から持続的な成長が期待できます。業績の伸びが中長期的に株価に反映され、ポートフォリオのリターン向上につながります。

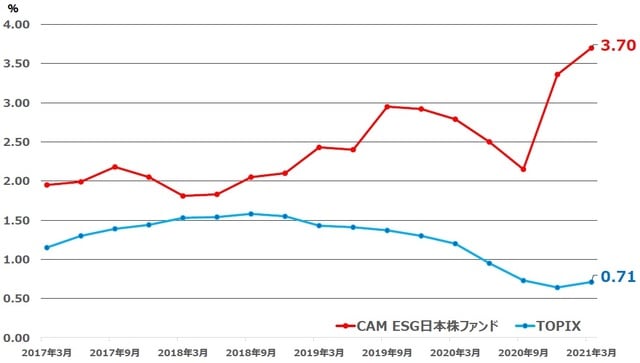

過去のポートフォリオを振り返ってみると、どの時点でもTOPIXに比べて資産効率(ROA)が高かったことがわかります(図表2)。これがESGインテグレーションによって構築されたファンドの特長といえるのです。

キャピタル アセットマネジメント株式会社

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方

【2/14-15開催】

「揉めない遺言」の作り方~まるっと解説<実例集>

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】