「アクティブファンド特集」を見る

事例で学ぶ「ESGリスクを無視した企業活動」の怖さ

投資家にとって、リスクはリターンと同様に、投資を図るうえで重要なファクターです。経済的リターンと社会的リターンを追求する以上、その対極にある、経済的リスクと社会的リスクを考慮しなければなりません。

社会的リターンは、企業がステークホルダーと価値観を共有し、真剣にESG課題に取組むことによって生まれてきます。取り組みが不十分であったり、ESG課題を否定すると、社会的リスクが生じます。それは、社会的ロス(例:顧客離れ、社会的評価の失墜等)につながり、ひいては取り返しのつかない経済的ロスに発展することも十分ありえます。

気候変動による環境・生活の悪化という環境(E)についてのリスクは多くのマスコミで紹介されています。他方、S(社会)とG(ガバナンス)についてのリスクに関してはそのインパクトは環境(E)同様に大きいものなのですが、皆さんもあまり目に触れる機会がないでしょうから、ここでご紹介したいと思います。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

2001年の上場以来、売上高が年率28%で成長した企業

トップ・グローブ社は1991年、マレーシアで操業を開始したゴム手袋メーカーです。創業者であるリム氏の一家は元来ゴム農園の経営者でした。同国の豊かな天然資源であるゴムに付加価値をつけることを目指してゴム手袋のビジネスに参入しました。

衛生管理向上の要望もあって世界各国で需要が拡大、安価な使い捨てゴム手袋がヒット商品になりました。

同社は当初、1つの生産ラインでスタートしましたが、その後50の工場で800にのぼる生産ラインをもつことになり、世界195ヵ国に輸出を行い、世界的なマーケット・シェアは26%にのぼりました。

米国が「強制労働の実態」を批判し、取引をボイコット

ASEAN加盟国であるマレーシアの1人当たりGDP は約$10,270(IMF;2020年推定値)であり、域内でも比較的高水準に達した新興国です。労働集約的な同社にとって、生産に従事する労働者の確保が大きな課題の1つでした。

工場の単純作業には賃金の高い地元の労働者の雇用では割が合わないため、マレーシアよりも所得水準が低いアジア諸国からやってくる出稼ぎ労働者に多くを依存しなければなりませんでした。そのため、ネパール、バングラデシュ等出身の外国人労働者を住み込みで雇うことが多くありました。

ところが、2020年7月、米国の税関・国境警備局(CBP)は同社の子会社に対して、「社会責任を果たさない企業の商品は米国民が望まない」という理由で同社の子会社工場で作った製品の米国への輸入を禁止するとともに、同社労働者の強制労働に関する調査を始めたのです。その結果、2021年3月30日に同社の製品がCBPにより押収され、その後も米国への輸入が禁止されました。

同社は住み込みの従業員に対して、借金による束縛、過度な残業の強要、劣悪な労働環境・生活環境で酷使したとされました。強制労働による基本的人権の侵害だと看做されたのです。米国は、現在の奴隷制度ともいえるこのような労働の実態を認めなかったのです。

「基本的人権の尊重」なくして企業成長は不可能

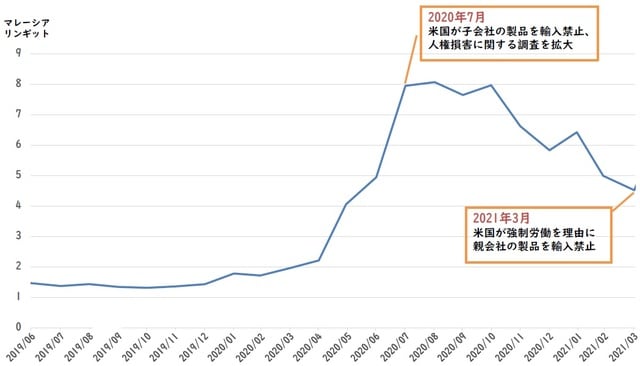

同社にとって米国市場は売上の約20%を占めていたため、【図表】で見られるように、同社株価は昨年付けた高値の1株8リンギットから2021年3月末時点の4.5リンギットまで大幅に下落し、企業価値が失われました。

従業員の基本的人権を無視して、高い売上成長を達成することは持続可能なことではありません。米国同様、基本的人権を尊重する欧州諸国が今後同社製品をボイコットするようになったら、同社の経営が困難に陥ることも予想されます。

これは、ソーシャル上のリスクが顕在化して、企業存亡の危機をもたらしているケースです。

一次はコロナ禍でゴム手袋の需要が起こり、株価も上昇しましたが、注目された分その反動が大きかったようです。今後も社会的ロス、経済的ロスが膨らむ可能性があるでしょう。

キャピタル アセットマネジメント株式会社

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【12/23開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【12/23開催】

タイ居住の国際弁護士が語る

「タイ移住」のリアルとメリット

【12/24開催】

高所得者・高収益法人が注目している

「ビジネスジェット投資」とは

【12/27-29開催】

「名義預金」vs「贈与」

“相続税の税務調査”で問題になるのは?

【12/27-29開催】

「相続」入門セミナー

相続人・被相続人双方が知っておくべき

具体的スケジュール・必要な手続き・今からできる事前準備

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】