\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

FOMC:政策金利は23年末まで実質ゼロ金利政策の維持を示唆

米連邦準備制度理事会(FRB)は2021年3月16~17日に開催した米連邦公開市場委員会(FOMC)で政策金利の据え置きや、米国債を月800億ドル、住宅ローン担保証券(MBS)も同400億ドルのペースで購入すると表明しました。

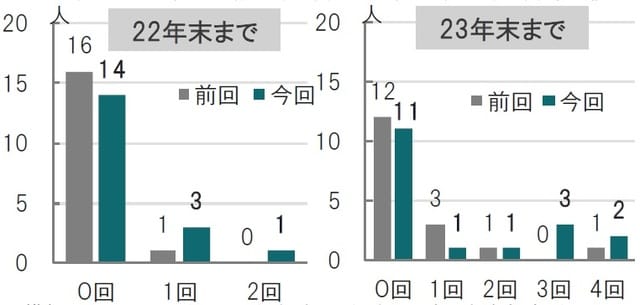

なお、政策金利は少なくとも2023年末までゼロ金利政策を維持する方針も表明しました(図表1参照)。

※横軸は1回の利上げを0.25%と仮定した場合の回数、各参加者が示した各年末の政策金利の水準を想定される利上げ回数へ置き換え

一方で四半期ごとに公表されるFOMC参加者の経済予測では今年の成長率が6.5%へと大幅に上方修整されました(図表2参照)。

出所:FRBのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:FOMC、財政政策、成長予測、テーパリング

今回のFOMCの注目点は政策変更の有無ではなく、FOMCの予測を予想することでした。公表された結果は概ね想定通りで、経済予測を引き上げた一方で、政策金利については23年末まで現在の実質ゼロ金利政策を維持することが示されました。ただ、23年もしくは22年の利上げを支持する声も増えており、今後の政策運営が注目されます。

まず、FOMC参加者による政策金利の予測をドットチャートで見ると、23年末時点で11人が現在の実質ゼロ金利政策を据え置き(前回は12人)を見込む一方、合計7人が少なくとも1回以上の利上げを見込んでいます。

なお、FOMC参加者は前回は17人でしたが、12月にウォラー理事が就任したため今回は18人です。

22年末までに利上げを想定する人数は前回は1人だけでしたが今回は4人となり、過半数には及びませんが早期の利上げを求める声がFOMC内でも高まっています。その点で、FOMC内部で意見の対立があるようですが、最近の発言を振り返れば、パウエル議長はじめ執行部は緩和路線、複数の地区連銀総裁が引締め路線と思われます。

FOMCを受けた市場の反応では、国債市場では長期セクターは前日比で利回りが上昇(価格は下落)した一方で、政策金利の動向を反映しやすい2年や5年ゾーンの利回りは低下しました。FOMC前に政策金利の動向を反映する先物市場では23年前半の利上げを相当織り込んでいただけに、執行部の緩和路線に敬意を払った動きとも見られます。

FOMCの経済予測の数字では引締め路線に一理ありそうです。例えば、失業率は来年には長期失業率の4.0%を下回り、23年には3.5%にまで低下する見通しです(図表2参照)。経済成長率は巨額の財政法案が立て続けに成立したことを背景に、21年が6.5%と、前回予測の4.2%から上方修正されました。

なお、ピクテでも1.9兆ドル規模の追加経済対策成立の可能性が高まった段階で今年の米国の成長率を同じ6.5%に引き上げており、大幅な上方修正ながら違和感はない印象です。

パウエル議長は(予測が改善したのだから)債券購入縮小(テーパリング)の可能性を問われ、今ではないと否定しながらも、経済が本来の回復軌道に乗ればテーパリングをするとも述べています。要は、米国の経済回復はまだ確認が必要と見ているようです。

確かに、経済予測を見直すと、失業率は低下する見込みですが労働参加率の回復は不透明です。成長率は21年は上方修正されましたが23年は下方修正です。パウエル議長は給付金など短期的効果の財政政策よりも中長期の成長を確保する政策を見届けたいのではと考えています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『パウエル議長は何を待つのか』を参照)。

(2021年3月18日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座