\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ECB政策理事会:長期金利上昇懸念からPEPP購入ペースを大きく加速させると表明

欧州中央銀行(ECB)は2021年3月11日に政策理事会の結果を発表し、今後3ヵ月間の資産購入をこれまでより「かなり速いペースで実施する」と表明しました。

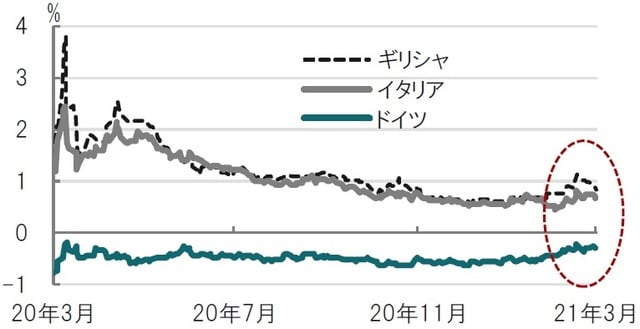

ECBのラガルド総裁は、市場金利の上昇を放置すれば経済のあらゆるセクターにとっての調達環境を尚早にタイト化させかねないと説明しています(図表1参照)。資産購入の具体策として、パンデミック緊急購入プログラム(PEPP)の債券購入ペースを次の四半期に「大きく」加速させると表明しました(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

出所:ECBのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:PEPP、利回り格差、PMI、金融環境、純購入額

ECBのラガルド総裁が指摘するように、米国ほどではないにしろ、ユーロ圏の長期金利も年初から上昇しています。ただ米国と異なり、ユーロ圏の景気回復は製造業を除けば鈍いままです。一方でユーロ圏のインフレ率はテクニカルな上昇分を除けば水準は低く、債券購入の柔軟性を高めることは予想通りですが、運営方法に不透明感が残ります。

まず、ラガルド総裁が懸念を示したユーロ圏の長期金利の動向と、ECBスタッフ予想にも示されたユーロ圏経済の状況のポイントを述べます。

ユーロ圏の主な国の10年国債利回りで、長期金利の動向を見ると、昨年末から約0.25%上昇しています。米国ほどではないにせよ、通常の利上げ1回分程度の利回りの上昇となっています。

ただ、昨年3月と異なり、ドイツと他のユーロ圏の国々との利回り格差は落ち着いています。イタリアはECBのドラギ元総裁が首相となった効果もあって利回り格差が安定しています。格付け会社がBB格と評価しているギリシャでも、利回り格差は比較的抑えられている点に注意も必要です。

ECBスタッフによる経済成長率見通しは前回(20年12月)と大きな違いはありませんでした。ただ、足元の景気を総合購買担当者景気指数(PMI)で見るとサービス業を中心に回復は鈍くなっています。一方、インフレ率は2月は前年比0.9%と、12月の同マイナス0.3%から上昇していますが、これは声明でも指摘しているように一時的な付加価値税の税率変更などテクニカルな要因です。基本はECBスタッフ予想のように、当面低水準での推移が見込まれます。

このような経済の中、ECBが1.85兆ユーロ規模のPEPPを2022年3月まで継続するという枠組みの中で購入ペースを加速するというのは想定通りでした。ECB内に長期金利上昇について懸念が共有されていない中で枠組み変更は難しい一方で、PEPPの週間純購入額は足元120億ユーロ程度で、購入額を加速させる余地は残されていたからです。

ただ、すっきりしないのは購入の判断基準が不明確なことです。購入を増やす理由を端的に表現しても「金利上昇を放置した場合の金融環境の引き締まり」と不透明感が残ります。周縁国との利回り格差が安定している中ではなおさらです。また、購入額の規模も、会見での記者からの質問に明確に答えませんでした。まあ、数字を見てからの判断となりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『想定されたECBの債券購入加速だが、不透明感も残る』を参照)。

(2021年3月12日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座