アジア圏のヘッジファンドの成長ポテンシャルは高い

この市場をカバーするデータベースを運営しているシンガポールのEureka Hedgeの推計によると、2012年時点で確認できるアジアのヘッジファンドの数は1300あまり、運用資産規模は1250億ドル程度である。

2000年から2007年の間にファンド数、運用資産ともに約10倍となる急激な成長を遂げたが、2008年以降は頭打ちで運用資産も金融危機前のピーク時を上回ることができていない。

アジア圏では、新興国を中心に市場の整備が進んでおり取引対象となる資産が増えていることや、同様の運用戦略を採るマネジャーの数が欧米と比較して少ないこともあり、引き続き新たなヘッジファンドの設立は多いが、一方で主に資金不足を理由として運用を停止するファンドの数も金融危機以降高止まりしている。

この地域のヘッジファンドの4割強は資産規模2000万ドル未満の小規模なもので、ごく一部の投資家の動きに影響を受けてファンドを清算しなければならなくなることも多い。

とはいえ、アジア圏の市場時価総額がグローバル市場の15~20%を占めているのに対し、ヘッジファンドの資産規模は全体の10%以下に過ぎないことを考えると、アジア圏のヘッジファンドの成長ポテンシャルは非常に高いといえよう。

投資戦略の面では、市場の発展に歩を合わせる形で多様化が進んでいる。2005年時点ではアジア圏のヘッジファンド資産の約3分の2が株式ロング・ショート戦略に投じられていたが、現在ではその比率は約3分の1まで低下しておりイベント・ドリブンやマルチ戦略が比率を高めている。

これには、市場の整備により多様な運用戦略を実行する環境が整ったことに加え、金融危機後、金融機関のプロップ・デスクで経験を積みヘッジファンドへ転じたマネジャーが先進的な運用手法を持ち込んだことも大きく影響している。

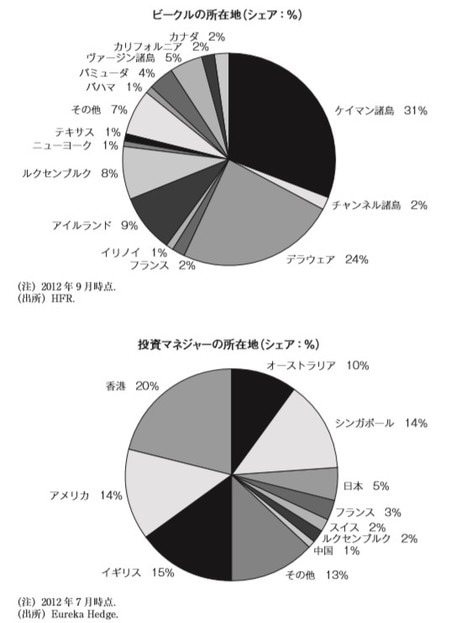

マネジャーの地理的な分散状況をみると、以前はアジア市場にエクスポージャーを有するファンドでも、主たる拠点を欧米に置くものが多かったが、近年は香港やシンガポールを中心にアジア地域をベースにしてアジアの資産を運用するマネジャーが増えている(【図表2】)。

プライム・ブローカーなどのサービス・プロバイダーもアジアでの業務に力を入れており、ヘッジファンド運用に対するサポート体制も欧米の水準に近づきつつある。一方、日本株ロング・ショート戦略以外のマネジャーで、日本を拠点に選ぶケースは稀である。

山内 英貴

株式会社GCIアセット・マネジメント 代表取締役CEO

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~