\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

実質金利の絶対水準が株式のバリュエーションを左右すると考えられているが…

実質金利は名目金利から期待インフレ率を差し引いて求められる指標で、長期的には潜在成長率に近似する。世界的に新型コロナワクチンの接種が開始されていることから、「経済の正常化」に対する期待感が高まっているほか、米バイデン政権による約1.9兆ドルの「財政支出」によって景気がさらに刺激されることを勘案すれば、マイナス金利状態にある米実質金利がゼロ%に向かって上昇したとしても、特段の違和感は無い。

株式市場においても、経済見通しが上方修正されていることを踏まえれば、実質金利の上昇は(本来であれば)歓迎されてしかるべき事象である。

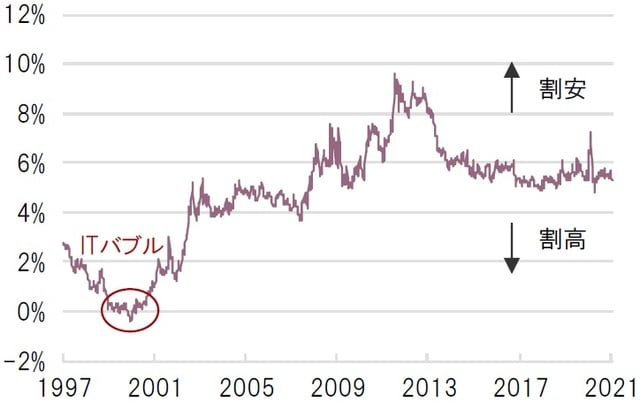

しかし、足元では実質金利の上昇が、バリュエーションの低下要因として株安を誘引している。たしかに、コロナ禍においては実質金利の低下とともに益利回りも低下(PERは上昇)してきたため、絶対水準で捉えれば実質金利の上昇は益利回りの上昇(PERの低下)をもたらしそうだ(図表1)。だが、実質金利と益利回りの相対水準で比較すると、景色は大きく異なって見える。

[図表1]S&P500指数益利回りと米10年実質金利の推移 週次、益利回りはコンセンサス予想PER(12ヵ月先)の逆数

米10年実質金利は米10年物価連動国債利回り

期間:1997年1月31日~2021年3月5日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

実際は実質金利との相対水準のほうが相場をうまく説明できる

株式市場のバリュエーション指標のひとつに「イールド・スプレッド」という投資尺度がある。これは、益利回りから米10年国債利回りを差し引いた「利回り差」から、株式が債券に対して割安か割高かを判断するものだ(通常は名目金利が使用されることが多いが、本レポートではいま市場で注目されている実質金利に置き換えて検証している)。

このS&P500指数の益利回りから米10年実質金利(米10年物価連動国債利回り)を差し引いた「イールド・スプレッド」は直近5%台で推移しており、実はITバブル期における0%前後の水準と比較すると、足元は株式が相対的に割安であることが分かる(図表2)。

米10年実質金利は米10年物価連動国債利回り

期間:1997年1月31日~2021年3月5日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

また、今回のように実質金利が大きく上昇した2013年5月22日以降の「テーパー・タントラム(バーナンキ元FRB議長が突如として量的緩和の縮小に言及したことで長期金利が上昇した)」時も、実質金利は2013年5月21日の-0.40%から同年9月5日まで+0.91%まで大幅に上昇したが、S&P500指数の益利回りはゆるやかに低下した(イールド・スプレッドは縮小した)ことから、イールド・スプレッドの相対的水準が株式市場の動向を左右する(株式が債券と比較して相対的に割安であれば株式は下がりづらい)ことが分かる。株式のほうが相対的に「投資妙味」があると考えられる理由がここにある。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米実質金利上昇でも株式に「投資妙味あり」か?』を参照)。

(2021年3月8日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは