賃貸不動産を相続した場合、所得税の申告は?

今年も確定申告の時期になりました。昨年と同様に国税庁からは2月2日、新型コロナウイルスの影響で確定申告期限の1ヵ月延長(4月15日まで)が発表されましたが、例年通り混雑が予想される確定申告会場には感染防止の観点からは足が運びづらい方もいるでしょうし、確定申告をしなければならない納税者にとっては悩ましい状況となっているかと思います。

ところで、私が専ら行っている相続税申告のお手伝いのなかで、相続人から所得税の申告に関する質問などを受けることがよくあります。

相続税の申告は高い専門性が求められるため納税者自身で申告の手続きを行うことはほとんどありませんが、所得税の申告については、特にアパートや駐車場が1つだけある場合のような比較的平易な内容であれば自分で申告を行う方も少なくありません。

そこで、今回はアパート等の賃貸不動産を相続した人の相続後の確定申告の留意事項について、実際に質問などを受けた論点を中心に紹介していきます。

「青色申告承認申請書の提出期限」について

青色申告とは日々の取引についてきちんと帳簿へ記帳し、それを保存する等の所定の要件を満たすことにより65万円*1又は10万円の特別控除をはじめとする各種税制の特典が受けられる制度です。

適用を受けるためには、原則として受けようとする年の3月15日*2までに青色申告承認申請書を提出する必要があります。

*1:令和2年分の所得税からは、e-Taxによる申告(電子申告)又は電子帳簿保存を行う場合にのみ65万円、行わない場合には55万円になりました。

*2:その年の1月16日以後に新たに事業を開始したり不動産の貸付をした場合(相続を含む)には、その事業開始等の日から2ヵ月以内

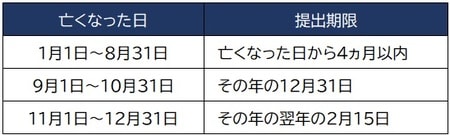

青色申告により確定申告を行っていた被相続人(亡くなった方)から賃貸不動産を引き継いだ場合、青色申告者の地位は引き継ぎませんので改めて相続人が申請書を提出する必要があるのですが、提出期限は被相続人が亡くなった日によって[図表1]の通り異なります。

つまり、準確定申告期限である4ヵ月以内を意識しているとうっかり提出をし忘れてしまい、相続があった年は青色申告の特典を受けられなくなってしまうので注意してください。

なお、被相続人が青色申告者でなかった場合や相続人がもともと確定申告(青色申告でない)をしている方である場合には、提出期限は原則であるその年の3月15日*2になりますので留意が必要です。

「減価償却方法」について

建物などの減価償却資産を相続した場合、相続人はその資産を引き続き所有していたものとみなして被相続人から「取得価額、耐用年数、経過年数及び未償却残高」を引き継いで減価償却費の計算を行います。

ただし、償却方法(定額法や定率法)については引き継ぎませんので、相続人が新たに選択をすることになります(選択の届出をしなかった場合には定額法となり、建物・建物附属設備・構築物については定額法のみです)。

【相続した不動産(アパート)】

取得年月 平成15年10月

取得価額 20,000,000円

耐用年数 22年(木造)

償却率 0.046(旧定額法及び定額法)

相続開始日 令和2年6月15日

被相続人の令和2年分の準確定申告(1/1~6/15)

[償却方法:旧定額法*3]

20,000,000円×0.9×0.046×6/12※

=414,000円

相続人の令和2年分の確定申告(6/16~12/31)

[償却方法:定額法*4]

20,000,000円×0.046×7/12※=536,667円

※月割計算:1ヵ月未満の端数は1ヵ月とする

*3:旧定額法:平成19年3月31日以前に取得した資産に適用

*4:定額法:平成19年4月1日以後に取得(相続等を含む)した資産に適用