「3/1~3/7のFX投資戦略」のポイント

[ポイント]

・米ドル/円は先週一段高。米ドル金利急騰に連れた面が大きかった。ただ、米金利は短期的に「上がり過ぎ」懸念が強くなっているため、目先的には米金利上昇=米ドル高にも限界が訪れる可能性。

・米金利急騰は、先週の株急落要因ともなった。米金利上昇一服で株安も一段落となるか。株安が続く場合は、株安=米ドル安・円高の可能性にも要注目。

「米ドル/円」は前週、年初来高値を更新

先週の米ドル/円は年初来高値を更新し、一時106円台後半へ一段高となりました。米金利の急騰により、日米金利差米ドル優位が一段と拡大したことに連動したことが要因だと考えられます(図表1参照)。

ただ、そのような米金利上昇に伴う米ドル高は、目先的には一段落する可能性があります。米金利も短期的には「上がり過ぎ」懸念が強くなっているからです。

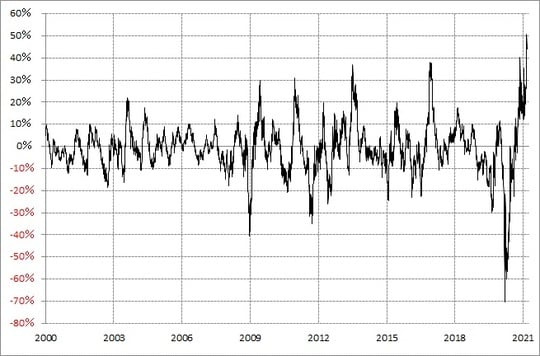

米10年債利回りの90日MA(移動平均線)からのかい離率は先週、2000年以降の最高となるプラス50%前後まで拡大しました(図表2参照)。短期的に空前の「上がり過ぎ」になっている可能性が大きいため、目先は米金利上昇にも限界があるのではないでしょうか。

昨年11月や今年1月にも、米金利が短期的な「上がり過ぎ」で、上昇一巡となったことがありました。これらのケースでは、「上がり過ぎ」修正に伴う米金利低下は10~15日程度続いていました。よって、米金利上昇に伴う米ドル高は、基本的には3月前半は「一休み」だと考えられます。

米金利急騰に伴う米ドル高が一服するなら、その鍵を握っているのは株価かもしれません。先週、米金利上昇が加速すると、それを嫌気したとして株価は急落しました。では、金利上昇一服で、株安も落ち着くのでしょうか?

「米ドル高一服」の鍵を握るのは、株価なのか?

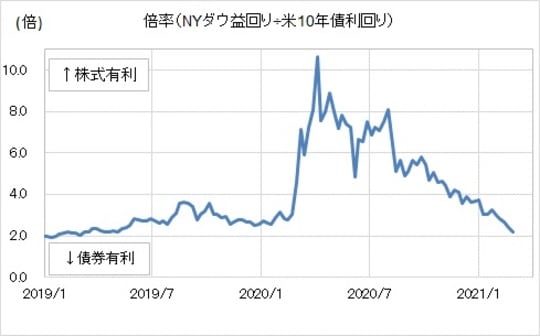

これを考える上で参考になりそうなのは、債券と株のイールド同士の比較、「イールドレシオ」でしょう。米10年債利回りに対するNYダウ益回りは、昨年3月のコロナ・ショック後に最大10倍以上に拡大しましたが、足元では2倍程度まで縮小しました(図表3参照)。

イールド、つまり利回りの比較では、「債券1:株10」だったのが、最近は「債券1:株2」まで接近してきたわけですから、債券に対する株式の優位性が大きく後退してきたといえるでしょう。

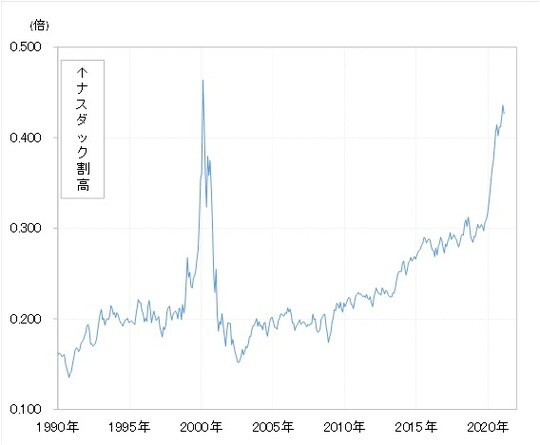

その上で、このような相対的な優位性の後退を受けて、売られやすくなることの根底には、株価の「上がり過ぎ」懸念があるといえます。株価の「上がり過ぎ」が懸念される代表例が「ナスダック指数/NYダウ」でしょう。

「ナスダック指数/NYダウ」は、2000年のITバブルのピークに近いところまで、ナスダック指数が割高となりました(図表4参照)。

このように、グロース株の構成ウェートの高いナスダック指数の行き過ぎた上昇懸念があるなか、債券などに対する相対的な優位性後退を受けた株売りがこの先どれだけ広がるのか、気になるところではないでしょうか。

「米株高・円安」、それとも「米株安・円高」?

上記の流れを整理してみましょう。米金利が急騰するなかで、それに連れた形で米ドル/円も一段高となりました。今後、米金利の「上がり過ぎ」懸念が短期的に拡大すれば、「米金利上昇=米ドル高」は一服する可能性がありそうです。

最近、そんな米金利急騰は、一方で株安をもたらすようになってきました。この背景には、一部の指標では株価「上がり過ぎ」懸念があることから、売り材料に反応しやすくなっているといったことが考えられます。

以上を踏まえると、目先の米ドル/円は、米金利上昇が一服したとして、それを受けて株価がどう動くかが目安になるでしょう。金利上昇一服でも、株安拡大に向かうなら、株安・円高の可能性が出てくるかもしれません。

そんな金利上昇も、目先的には「上がり過ぎ」で一服の可能性がありそうですが、基本的には景気回復へのキャッチアップであり、それはまだ途上に過ぎない可能性がありそうです。

米金利は、10年債利回りからインフレ率(CPIコア上昇率)を引いた実質長期金利で見ると、代表的な米景気指標の一つであるISM製造業景況指数と高い相関関係が続いてきました。つまり、「金利が景気で決まる」関係が続いてきたわけです。最近の金利上昇は景気回復への追随であり、その上でさらなる余地が大きいといえるでしょう(図表5参照)。

本記事で見てきたように、最近にかけての米ドル金利の急騰は米ドル高をもたらしました。ただその一方、先週は株安材料にもなったのです。米金利上昇で米ドル高か、それとも株安拡大で米ドル安・円高へ反転するのか。それが3月相場のテーマだといえます。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】