\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

一般的に株式はインフレに強い資産

物価に連動しない債券(固定利付債)と違い、一般的に株式はインフレに強い資産である。物価上昇率が高まると、原材料費や人件費など企業のコストが上昇することになるので、企業は収益率の維持を目的に、物価上昇によるコスト増加分を販売価格に転嫁させるからだ。

たとえば、売上高が100億円、売上原価が70億円、粗利益が30億円の会社があったとする。物価上昇によって売上原価が10%増加(70→77億円)した場合、企業は売上高(販売価格)を10%値上げ(100→110億円)することによって、粗利益を物価上昇分の10%だけ引き上げることができる(110億円-77億円=33億円〔30億円×1.1〕)。株式は中長期的には企業業績が株価に反映されるので、一般的に物価上昇は株式にとってプラス材料となりうる。

米国の期待インフレ率は上昇傾向

市場参加者が予想する物価変動率である期待インフレ率(10年ブレーク・イーブン。米10年国債利回りから米10年物価連動国債利回りを差し引いたもの)は、足元で上昇傾向にある(図表1)。この背景には、新型コロナワクチンの接種開始に伴う経済の正常化期待や、バイデン米政権による大規模な追加景気対策案などが要因として挙げられる。

※10年ブレーク・イーブンとは米10年国債利回り-米10年物価連動国債利回りで算出される、市場参加者が予想する物価変動率

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

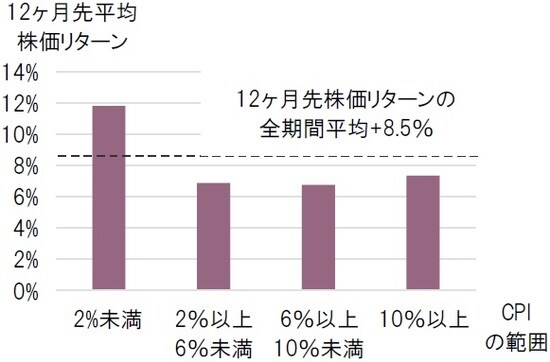

ここで注目すべきはインフレ率の水準だ。株式はインフレに比較的強い資産であることは前述した通りだが、インフレ率が2%を超えてくるとS&P500指数の12ヵ月先株価リターンが鈍化する傾向がある。図表2は米国CPI(消費者物価指数、前年比)を4つの範囲でグループ分けし、月次CPI発表月から12ヵ月先の株価リターンを平均化したグラフだが、CPIが前年比で2%以上になると平均株価リターンが鈍化する傾向が見てとれる。

期間:1946年1月~2019年12月

※月次CPI(前年比)を下記4つの範囲でグループ分けし、月次CPI発表月から12ヵ月先の株価リターンを平均化したグラフ

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

なぜ物価水準の違いによって、株価リターンに差が出やすいのか?

一般的に、物価水準が2%未満の時は景気が低迷していることが多いため、積極的な財政/金融政策が打ち出されやすい。結果的に株価リターンも高くなりやすい。しかし、物価水準が2%を超えてくると、今度は物価を抑制させるために金融引き締めが行われるので、おのずと株価リターンも鈍化してしまうと考えられる。また、物価上昇率があまりにも高くなってしまうと、販売数量が減少して企業の売上そのものが減少し、企業業績が悪化してしまうことも想定される。物価上昇は、その水準によって株式に対してプラスにもマイナスにも働きかねないので、今後の推移を注意深く見守る必要がある。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国で期待インフレ率が上昇?株式への影響は?』を参照)。

(2021年2月5日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは