\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

豪中銀:政策金利は市場予想通り据え置くも、QE延長、低金利長期化を再確認

オーストラリア準備銀行(豪中央銀行)は2021年2月2日の理事会で市場予想通り、政策金利を過去最低の0.10%に、また3年国債の利回り目標も0.10%前後に維持することを決定しました。

一方、豪国債など資産購入(量的金融緩和、QE)政策について、現行QEの4月半ばの終了に伴い、1000億豪ドル(約8兆円)相当の国債を追加で買い入れる方針を公表しました。また、政策金利の今後の方針について、インフレ率が持続的に目標の2~3%内に収まるまで利上げはしないとし、時期として24年以降を声明に示しました。

どこに注目すべきか:資産購入政策、資源国、通貨高、失業率

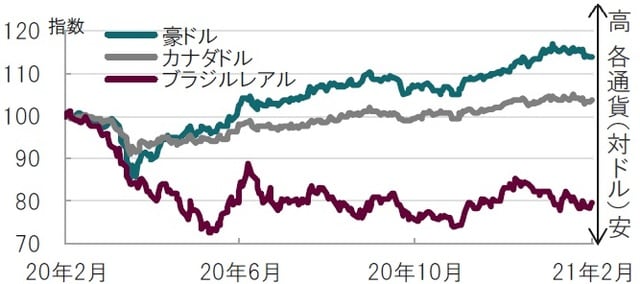

豪中銀は2日の理事会、3日のロウ総裁の講演を通じてハト派(金融緩和を選好)寄りの姿勢を示しました。4月半ばに終了する現行のQEについて、早々に延長を決めたことや、利上げについて従来の少なくとも3年間しないとほぼ同じながら、早くて24年と表現を変更してハト派色をにじませました。雇用や低いインフレ率を理由としていますが、豪ドル高へのけん制が注目されます(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

まず、豪中銀の政策を振り返ります。豪中銀は20年11月にQEを導入し、1000億豪ドルの購入枠と、購入ペースを週50億豪ドルとしていたため、今年の4月半ばに終了する計算でした。今回、現行のQE終了まで余裕がある中で、同じ購入枠、購入ペースでの延長が発表されたことは、延長はあっても減額の可能性も市場の一部では想定されていただけに、ハト派寄りの印象です。

また、利上げの予想時期についても、今回声明文の表現を、インフレ率と雇用市場の十分な改善が見込めるのは早くて24年と、時期を明確にしたことも緩和的です。

なお、マイナス金利など他の金融政策手段の導入についてロウ総裁は講演で否定しています。

豪中銀の姿勢は同じ資源国のカナダ中銀と対称的です。カナダ中銀は1月20日に開催された金融政策会合の声明文に、景気回復を確信すればという条件付ながら、QEを調整(減額)する可能性を盛り込んでいます。

豪中銀が金融緩和姿勢の理由としたのが雇用と低インフレ率です。例えば失業率は21年末で6%、22年末で5.5%を見込んでいます。新型コロナウイルス(コロナ)前の失業率約5%に戻るには当分時間がかかると、豪中銀は見込んでいるようです。

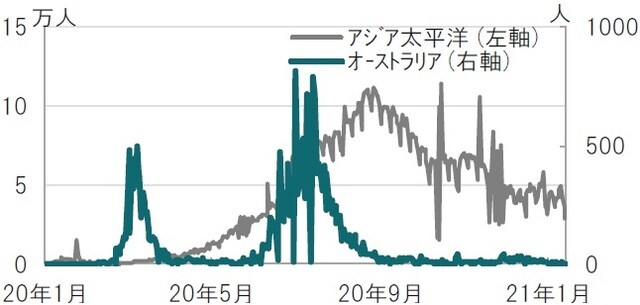

豪中銀は、豪ドル高も念頭にはあったと思われます。コロナによる急落の後の豪ドルの動向を見ると、他の資源国に比べ上昇傾向だからです。主な背景は最大の貿易相手国である中国の回復と、コロナ感染をほぼ完全に抑制(図表2参照)したことなどがあげられます。豪のコロナ感染者数は昨年9月に100人を下回り、足元では一桁となっています。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

ただ、豪ドルに関する発言は、講演では限定的(通貨戦争は起きていない)で、声明文の金融環境の中で豪ドルは上昇し、最近のレンジの上限と記されている程度です。ハト派寄りの姿勢は失業率の回復など、実体経済の支援が主体と見られます。豪中銀は、過度な上昇でなく、景気回復に見合った豪ドル高ならば今のところ見守る姿勢のように思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『豪中銀はQEを延長』を参照)。

(2021年2月3日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>