1.概観

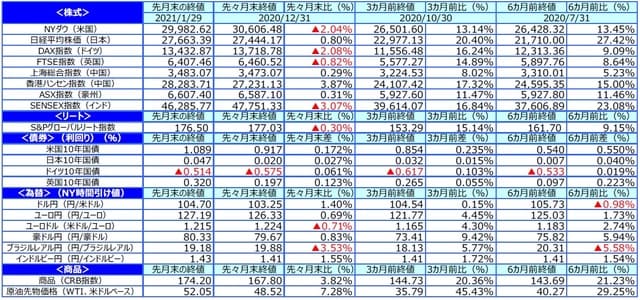

【株式】

1月の株式市場はまちまちの展開となりました。米国では、ジョージア州上院決選投票で民主党が勝利し、大統領、上下院の3つを制する「トリプルブルー」が実現しました。1.9兆ドルの追加経済対策への期待を背景にS&P500種指数、NYダウ、ナスダック総合指数は史上最高値を更新しました。しかし、月末にかけては、個人投資家の投機的な売買の影響で相場の変動性が高まり調整しました。日本では緊急事態宣言が再発令される中、25日、日経平均株価は約30年ぶりの高値(2万8,822円)をつけました。新型コロナ変異株の感染拡大などから都市封鎖の再導入・延長が続く欧州株式市場は弱含みました。

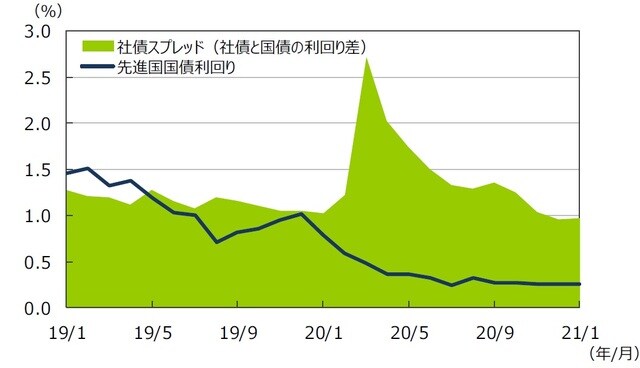

【債券】

主要先進国の国債利回りは上昇しました。米国では、バイデン新政権が発表した追加経済対策を受けて、景気回復期待や国債増発への懸念から利回りが上昇しました。国債と社債の利回り格差は前月末とほぼ変わらずでした。欧州では、米長期金利の上昇などから利回りがやや上昇しましたが、1月の欧州中央銀行(ECB)政策理事会で、引き続き金融緩和環境の維持に注力する姿勢が示されたことから低水準で推移しました。日本でも米長期金利の上昇に連れ利回りが上昇しました。ただし、緊急事態宣言の再発令による景気悪化懸念を背景とした国債需要は根強く、利回りの上昇幅はわずかとなりました。

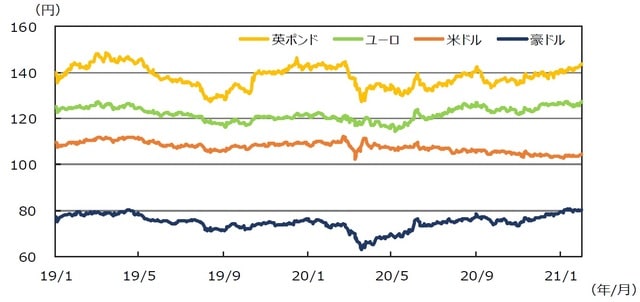

【為替】

円は円安傾向となりました。ブラジルレアルは国内で新型コロナ変異株が確認され景気下押し懸念が強まったことなどから下落しました。

【商品】

原油価格は上昇しました。1月のOPECプラス会合で2-3月の減産縮小が合意されましたが、サウジアラビアが自主的に減産の方針を示したことが背景です。

2.景気動向

<現状>

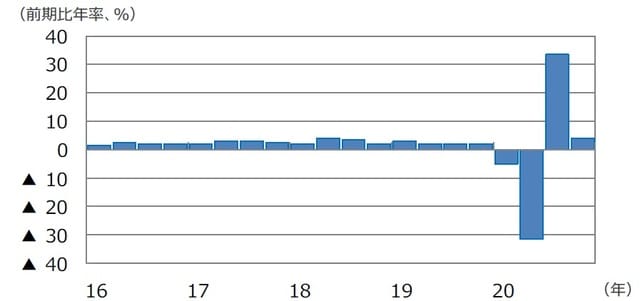

米国の2020年10-12月期実質GDP成長率は、前期比年率+4.0%と前期に続きプラス成長でしたが、通年では▲3.5%と大幅な景気後退となりました。新型コロナの感染拡大の影響により個人消費が失速した一方で、設備投資や住宅投資などが堅調に推移しました。

欧州(ユーロ圏)の2020年10-12月期の実質GDP成長率は、前期比年率▲2.8%となり、前期の同+59.9%から大幅に悪化しました。

日本の2020年7-9月期の実質GDP成長率は前期比年率+22.9%となり、個人消費や設備投資などが堅調でした。新型コロナの新規感染は拡大したものの、人の往来が増加し、景気は緩やかに持ち直した模様です。

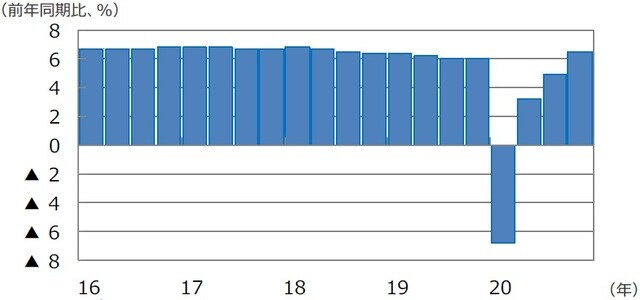

中国の2020年10-12月期の実質GDP成長率は、前年同期比+6.5%となり市場予想を上回りました。新型コロナ感染への懸念が後退したため消費が明確に持ち直しました。共産党指導部は、景気は回復し正常化したとの認識を示しました。豪州の2020年7-9月期の実質GDP成長率は前年同期比▲3.8%となり、輸出や消費(除くビクトリア州)が大幅に回復しました。

<見通し>

米国では、9,000億ドル規模の追加経済対策の効果が期待される中、ワクチン効果による対面型サービス消費の戻りが今後の焦点となりそうです。バイデン新政権が打ち出した大規模な追加財政が出動されれば、2021年Q2はプラス成長となる可能性があります。

欧州は、新型コロナ新規感染の沈静化が遅れる中で行動規制の強化が長期化するとみられ、2021年Q1もマイナス成長が見込まれますが、財政拡張や金融緩和を考慮すると2020年3~4月のような大幅な景気の落ち込みは回避されると予想します。新型コロナの感染再拡大を受けて景気の回復ペースは鈍る可能性があり、ワクチン普及効果が経済を大きく押し上げるのは2022年初以降になると想定されます。

日本は、緊急事態宣言が再発令されたことなどから2021年Q1はマイナス成長になる可能性があります。Q2以降については、追加経済対策やワクチン普及の可能性を踏まえて経済活動抑制が大きく緩和され、景気は回復に向かうと予想されます。

中国は景気回復が継続し、労働市場の改善を受けて消費主導の景気拡大が想定されます。豪州は、政府の追加的な施策やワクチン普及によって、主にサービス消費が押し上げ要因となり景気は緩やかに回復していくとみられますが、コロナ禍前の水準を取り戻すのは2021年Q2になると予想されます。

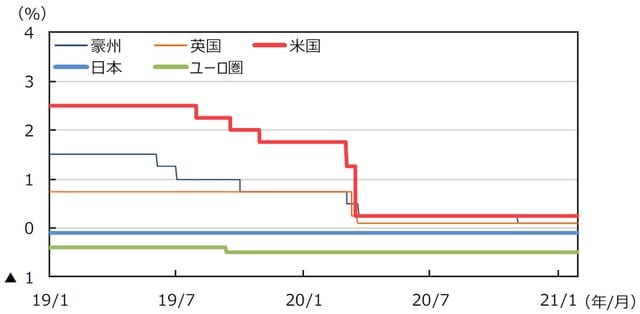

3.金融政策

<現状>

米連邦準備制度理事会(FRB)は大規模金融緩和政策を継続し、ゼロ金利を維持しています。2020年12月の連邦公開市場委員会(FOMC)では資産買い入れに関するフォワード・ガイダンスを導入した一方で、買い入れ対象債券の満期構成については現状を維持しています。欧州中央銀行(ECB)も金融緩和策を維持しています。2020年12月には、貸出条件付き長期資金供給オペ(TLTRO)とパンデミック緊急購入プログラム(PEPP)の規模拡大・期間延長を決定しました。PEPPは購入額を固定せず弾力的に運営する方針です。日銀は新型コロナ対策として資産買い入れ強化、企業の金融支援、資金繰り支援策の拡大を実施し、2020年12月の会合で企業金融支援の特別プログラムを6ヵ月延長しました。金融政策については2020年6月以降据え置いています。

<見通し>

主要中央銀行は金融政策を「緊急緩和」から「緩和的金融環境を維持」の状態にシフトしています。FRBの緩和強化は一巡し、今後は経済正常化の進展をみながら、どの程度緩和を維持するか検討する局面に移行しつつあります。テーパリング(資産買い入れペースの減額)について市場が過剰反応しないよう、量的緩和の修正は慎重かつ緩やかに実施される見通しです。欧州中央銀行(ECB)は物価の下振れリスクに対応するため追加緩和を決定しました。2022年にかけて緩和的な政策が続く見通しです。日本は大規模金融緩和を長期継続しています。日銀は金融緩和の持続性を高めるため、ETF購入や長期金利の変動幅など金融緩和の点検を行い、3月会合で結果を公表する見通しです。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

4.債券

<現状>

主要先進国の国債利回りは上昇しました。米国では、バイデン新政権が発表した追加経済対策を受けて、景気回復期待や国債増発への懸念から利回りが上昇しました。国債と社債の利回り格差は前月末とほぼ変わらずでした。欧州では、米長期金利の上昇などから利回りがやや上昇しましたが、1月の欧州中央銀行(ECB)政策理事会で、引き続き金融緩和環境の維持に注力する姿勢が示されたことから低水準で推移しました。日本でも米長期金利の上昇に連れ利回りが上昇しました。ただし、緊急事態宣言の再発令による景気悪化懸念を背景とした国債需要は根強く、利回りの上昇幅はわずかとなりました。

<見通し>

米国の10年国債利回りは、当面は低位で推移し、年後半にかけてワクチン普及に伴う景気回復を背景に緩やかにレンジを切り上げると予想します。新型コロナの新規感染のピークアウト、ワクチンや財政拡張の効果等からテーパリングの議論が始まり、米長期金利は徐々にレンジを切り上げる局面に転じるとみられますが、FRBは金利上昇を緩やかに留めるよう政策運営を行うとみられます。バイデン新政権の財政政策が注目されます。欧州の10年国債利回りも、当面は低位で推移し、先行きはワクチン普及や景気回復期待から緩やかに水準を切り上げると予想します。景気回復や財政拡大が見込まれる一方、低インフレやECBの金融緩和継続が抑制要因となります。EU復興基金等から引き続き周辺国が選好されやすいと考えます。日本の10年国債利回りは低位での推移が続くとみられます。日銀は政策の総点検を実施しており、資産購入の柔軟性拡大等の措置が検討されている模様ですが、低インフレの下、緩和政策の大枠は変わらないとみられます。市場機能回復に向け金利変動の許容幅等を調整するかが注目されます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(注2)社債スプレッドはブルームバーグ・バークレイズ・USコーポレート・インベストメント・グレードOAS。先進国国債利回りはFTSE世界国債インデックス(含む⽇本、⽶ドルベース)。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

5.企業業績と株式

<現状>

S&P500種指数の1月の1株当たり予想利益(EPS)は174.3で、前年同月比▲2.5%(前月同▲5.9%)となりました。予想EPSの水準は5月の142.5を底に8ヵ月連続で上昇しました。一方、TOPIXの予想EPSも1月は101.8、伸び率は同▲15.7%(前月同▲16.6%)でした。昨年7月を底に回復基調が続いています(FactSet集計)。米国株式市場は、新型コロナの感染拡大が引き続き懸念されたものの、民主党が大統領、上院・下院の過半数を占める「トリプルブルー」が実現したことで追加の経済対策に対する期待が強まりました。NYダウは20日、S&P500種指数とナスダック総合指数は25日に史上最高値を更新しました。しかし、月末にかけて、個人投資家による投機的な売買の影響で相場の変動性が高まったことから、調整色が強まりました。NYダウが前月比▲2.0%、S&P500種指数が同▲1.1%、ナスダック総合指数は同+1.4%でした。一方、日本株式市場も、日経平均株価が25日に2万8,822円と30年ぶりの高値を更新しましたが、米国株式市場の調整などを受けて、29日は2万7,663円で引けました。TOPIXは前月比+0.2%、日経平均株価は同+0.8%でした。

<見通し>

米国では、S&P500種指数採用企業の10-12月期純利益の成長率が1月末時点予想で前年同期比▲1.6%と、昨年末の同▲10.3%予想から大幅に上方修正されました。21年1-3月期は同+19.7%、4-6月期は同+49.3%、7-9月期は同+16.4%、10-12月期は同+15.7%と2桁の増益が続く見通しです(リフィニティブ集計。1月29日)。一方、日本の業績も改善が期待できそうです。純利益は21年が同+34.0%、22年が同+21.4%、23年が同+14.7%と大幅な増益が予想されます(FactSet集計。1月29日)。日米ともに、高値警戒感などから上値の重い展開となる可能性がありますが、①米国ではコロナ感染が収束しつつあり、また、ワクチン接種が加速すると考えられること、②バイデン政権の大型景気対策の実現が視野に入り始めること、などから、春先に向けて再度高値をトライする可能性があると期待されます。

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発⾏済株式数で割ったものです。 (注)データは2011年1⽉〜2021年1⽉。⽉末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/3/2/640/img_324a944a2e5d248b6251beef426582d290781.jpg)

(注)データは2011年1⽉〜2021年1⽉。⽉末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

![※EPSとは…[Earnings Per Share]=1株当たり純利益。当期純利益を発⾏済株式数で割ったものです。 (注)データは2011年1⽉〜2021年1⽉。⽉末ベース。EPSは12ヵ月先予想ベース。FactSet集計。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/c/0/640/img_c0e226c9be351785587a2d439dc4f42d84204.jpg)

(注)データは2011年1⽉〜2021年1⽉。⽉末ベース。EPSは12ヵ月先予想ベース。FactSet集計。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

6.為替

<現状>

円は円安傾向となりました。米民主党の「トリプルブルー」が実現したことで、追加経済対策期待から米国株式市場では株価が史上最高値を更新し、長期金利が上昇したことを受けて米ドルが上昇しました。円は対米ドルで月初の103円台から104円台に下落しました。円は対ユーロでも下落しました。ユーロはユーロ圏で新型コロナ変異株などの感染拡大による景気減速懸念が強まったことやイタリアの政局不安などから対米ドルでは下落しました。円は対豪ドルで若干下落しました。豪ドルは中国の景気回復や商品価格の上昇などを背景に上昇した後、米長期金利の上昇を受けて上値の重い展開となりました。

<見通し>

円の対米ドルレートは、緩やかな米ドル安を予想します。米実質金利が低下しているため、実効ベースでは緩やかな米ドル安傾向となり、米ドル円は100~110円のレンジを想定します。一時的に100円を割る可能性もありますが、ワクチン等により米景気の回復が見込まれること、日本の経常黒字縮小などから100円超の円高が定着するリスクは小さいと予想します。年後半にかけて米国経済の回復が明確になるに連れ、米ドルの底堅さが増すとみられます。円の対ユーロレートは、新型コロナ感染再拡大によるユーロ圏経済の減速等を背景に当面は一進一退の動きを想定します。今後は、米実質金利が歴史的低水準にあることや、ワクチン効果による市場心理改善、復興基金の効果、等からユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな豪ドル高を予想します。感染抑制を受けた豪州経済の改善や、商品市況・人民元の堅調などが支援材料です。豪中関係の悪化には注意が必要です。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

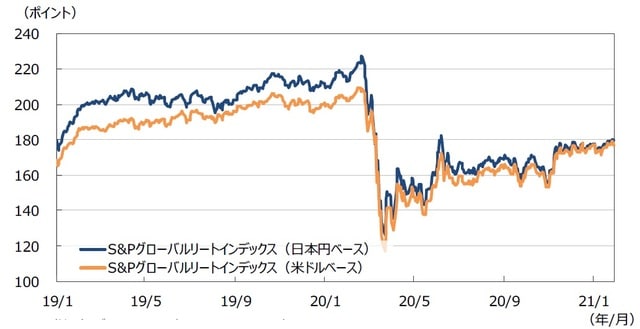

7.リート

<現状>

グローバルリート市場(米ドルベース)は、米長期金利の上昇や、新型コロナ変異株への警戒感、米ジョージア州上院決選投票等を巡る先行き不透明感から上値の重い展開となりました。月後半は米長期金利上昇が一服したことや財政政策への期待等から反発しましたが、前月末比▲0.30%の下落となりました。円ベースの月間変化率では、円安米ドル高となったため、同+1.10%の上昇となりました。

<見通し>

グローバルリート市場は中長期で緩やかな上昇推移を予想します。米国では、景気は緩やかな回復基調を辿るとみられます。新型コロナ新規感染者数の増加とそれに伴う行動制限強化などの規制措置が景気回復のスピードを押し下げる可能性があるものの、財政政策への期待等から米国リート市場の見通しは良好と考えます。欧州の一部の国や英国では、新型コロナの感染者数が再度増加していることから、金融・財政政策が下支えする中でも今後の景気回復は緩慢なものになると予想されます。欧州・英国のリート市場は、短期的にはワクチン開発・浸透による景気回復への期待感と新型コロナを巡る動向の綱引きとなり、一進一退の展開が予想されます。ただし、中長期では業績の底打ちと相対的に高い配当利回りが支援材料となり、緩やかに上昇するとみられます。

(注2)⽇本円ベースは2005年1⽉1⽇の⽶ドルベースを基準に指数化。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

8.まとめ

<債券>

米国の10年国債利回りは、当面は低位で推移し、年後半にかけてワクチン普及に伴う景気回復を背景に緩やかにレンジを切り上げると予想します。新型コロナの新規感染のピークアウト、ワクチンや財政拡張の効果等からテーパリングの議論が始まり、米長期金利は徐々にレンジを切り上げる局面に転じるとみられますが、FRBは金利上昇を緩やかに留めるよう政策運営を行うとみられます。バイデン新政権の財政政策が注目されます。欧州の10年国債利回りも、当面は低位で推移し、先行きはワクチン普及や景気回復期待から緩やかに水準を切り上げると予想します。景気回復や財政拡大が見込まれる一方、低インフレやECBの金融緩和継続が抑制要因となります。EU復興基金等から引き続き周辺国が選好されやすいと考えます。日本の10年国債利回りは低位での推移が続くとみられます。日銀は政策の総点検を実施しており、資産購入の柔軟性拡大等の措置が検討されている模様ですが、低インフレの下、緩和政策の大枠は変わらないとみられます。市場機能回復に向け金利変動の許容幅等を調整するかが注目されます。

<株式>

米国では、S&P500種指数採用企業の10-12月期純利益の成長率が1月末時点予想で前年同期比▲1.6%と、昨年末の同▲10.3%予想から大幅に上方修正されました。21年1-3月期は同+19.7%、4-6月期は同+49.3%、7-9月期は同+16.4%、10-12月期は同+15.7%と2桁の増益が続く見通しです(リフィニティブ集計。1月29日)。一方、日本の業績も改善が期待できそうです。純利益は21年が同+34.0%、22年が同+21.4%、23年が同+14.7%と大幅な増益が予想されます(FactSet集計。1月29日)。日米ともに、高値警戒感などから上値の重い展開となる可能性がありますが、①米国ではコロナ感染が収束しつつあり、また、ワクチン接種が加速すると考えられること、②バイデン政権の大型景気対策の実現が視野に入り始めること、などから、春先に向けて再度高値をトライする可能性があると期待されます。

<為替>

円の対米ドルレートは、緩やかな米ドル安を予想します。米実質金利が低下しているため、実効ベースでは緩やかな米ドル安傾向となり、米ドル円は100~110円のレンジを想定します。一時的に100円を割る可能性もありますが、ワクチン等により米景気の回復が見込まれること、日本の経常黒字縮小などから100円超の円高が定着するリスクは小さいと予想します。年後半にかけて米国経済の回復が明確になるに連れ、米ドルの底堅さが増すとみられます。円の対ユーロレートは、新型コロナ感染再拡大によるユーロ圏経済の減速等を背景に当面は一進一退の動きを想定します。今後は、米実質金利が歴史的低水準にあることや、ワクチン効果による市場心理改善、復興基金の効果、等からユーロが徐々にレンジを切り上げると予想します。円の対豪ドルレートは、緩やかな豪ドル高を予想します。感染抑制を受けた豪州経済の改善や、商品市況・人民元の堅調などが支援材料です。豪中関係の悪化には注意が必要です。

<リート>

グローバルリート市場は中長期で緩やかな上昇推移を予想します。米国では、景気は緩やかな回復基調を辿るとみられます。新型コロナ新規感染者数の増加とそれに伴う行動制限強化などの規制措置が景気回復のスピードを押し下げる可能性があるものの、財政政策への期待等から米国リート市場の見通しは良好と考えます。欧州の一部の国や英国では、新型コロナの感染者数が再度増加していることから、金融・財政政策が下支えする中でも今後の景気回復は緩慢なものになると予想されます。欧州・英国のリート市場は、短期的にはワクチン開発・浸透による景気回復への期待感と新型コロナを巡る動向の綱引きとなり、一進一退の展開が予想されます。ただし、中長期では業績の底打ちと相対的に高い配当利回りが支援材料となり、緩やかに上昇するとみられます。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年1月のマーケットの振り返り』を参照)。

(2021年2月3日)