\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

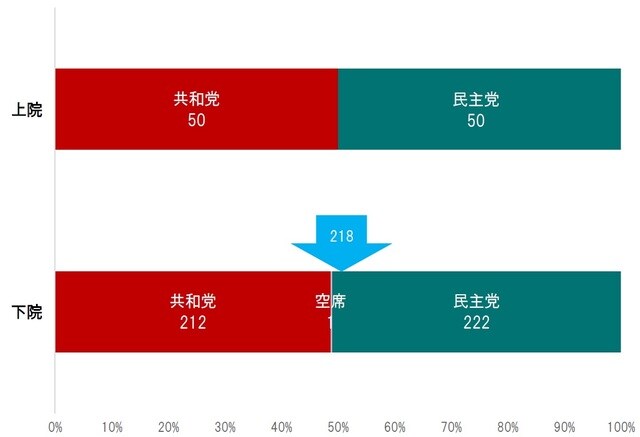

米国:民主党が上下院実質支配の可能性

1月5日に行われた米国連邦上院のジョージア州における決選投票は、民主党が2議席を確保した(図表1)。その結果、上院は共和、民主両党が共に50議席で同数だ。

もっとも、連邦上院では、法案採決が可否同数の場合、上院議長を兼務する副大統領に投票権が生じる。従って、民主党は、実質的に上下院を制したと言えるだろう。

バイデン次期大統領は、民主党内では中道穏健派に属してきた。他方、リーマンショック以降、成長率の低下、所得格差の拡大を背景に、民主党は全体的に左傾化したと言える。その影響を受け、バイデン次期大統領の公約は、キャピタルゲイン、企業、高額所得者層への増税による所得の再分配を重視するなど、極めてリベラル色の強いものとなった。

昨年11月3日の総選挙後、株価が大きく上昇した一因は、共和党が上院で過半数を維持する可能性を意識したことではないか。共和党議員の協力を得るため、バイデン次期政権の政策が穏健なものになるとの観測である。

しかし、ジョージアの決選投票の結果を受け、「大きな政府政策」が現実味を帯びるだろう。大型景気対策への期待が高まる一方で、新型コロナの感染状況と共に、長期金利への上昇圧力と増税の可能性が、2021年における米国の経済・市場に対するリスクとなりそうだ。

日本:政局は不安定感強まるが…

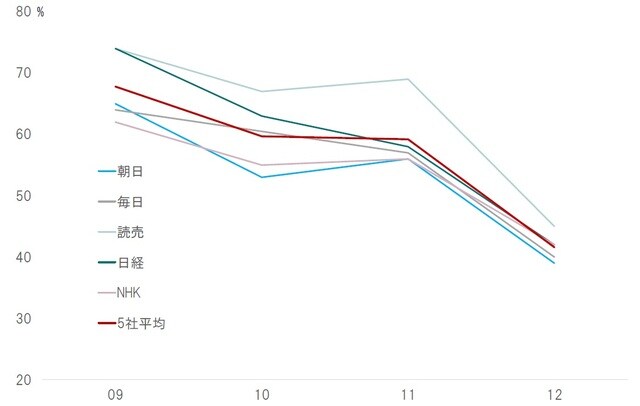

第2次安倍政権の発足時を上回る高い支持率で滑り出した菅内閣だが、早くも逆風に直面している(図表2)。背景は、経済優先の姿勢で「GoToトラベル」の一時停止などに関する判断が遅れるなか、新型コロナの新規感染者が急増したことだろう。さらに、小池百合子東京都知事などの要請に押されるかたちで1都3県への緊急事態発出に追い込まれ、世論の評価が一段と厳しさを増す可能性は否定できない。

今年10月21日に衆議院が任期満了を迎えるため、10ヵ月以内に総選挙が行われる。このまま内閣支持率の低下が続けば、2021年度予算が成立した後の4月以降、自民党内では「菅降ろし」の動きが加速することもあり得るだろう。

もっとも、仮に菅首相の進退問題になるとしても、予算成立を前提とすれば、金融政策に大きな変更がない限り、マーケットが政局により大きな影響を受けることはないと想定される。温暖化抑止など政策の骨格にも変化はないだろう。ただし、政局が流動化するため、大胆な規制の見直しなど思い切った改革は敬遠されるのではないか。

2021年については、日米ともに政治の大きな転換点と言える。特に米国の「大きな政府政策」のインパクトには注意が必要だ。一方、日銀、FRB共に現在の金融緩和を維持すると見られることから、中長期的な通貨下落を意識したマネーの資産市場への流入が続くだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日米の政治・政策とマーケット』を参照)。

(2021年1月8日)

市川 眞一

ピクテ投信投資顧問株式会社 シニア・フェロー

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは