\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

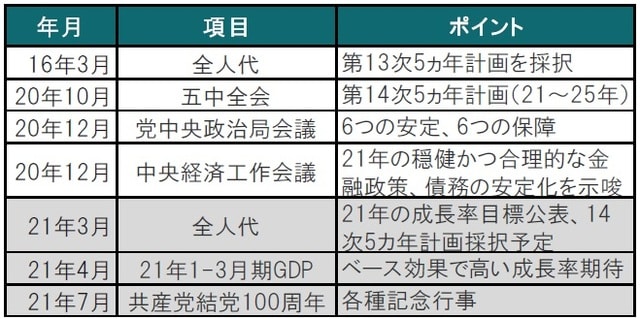

中国中央経済工作会議:足もとの成長を確保しつつ、債務の正常化を示唆

中国の金融・財政政策スタンスの手がかりとなる中央経済工作会議(年1回開催)が終了し、国営メディアが2020年12月18日に声明の内容を伝えました(図表1参照)。中国は21年、「穏健」かつ「合理的」金融政策を実行、また債務比率の安定化にも努めることが示唆されています。国営メディアによると、中国当局は来年「マクロレバレッジ比率の基本的安定維持」、債務比率をGDP(国内総生産)対比で今年と同程度の水準に維持する方針と伝えています。

もっとも、GDP成長率などの数字目標は21年3月の全国人民代表大会(全人代、国会に相当)で通常発表されます。

どこに注目すべきか:中央経済工作会議、債務正常化、小康社会

新型コロナウイルスを概ね収束させたことで、20年の中国経済はほぼ一人勝ちの様相でした。その中国の21年の経済方針を占うと、当面は景気回復を下支えする政策の継続が想定されます。一方で、過剰とまで言われていた債務は、コロナの危機対応でさらに増加しています。景気回復とのバランスをとりながら、債務の正常化を模索する動きが今後想定されます。

コロナの感染拡大に直面する局面では危機対応の優先順位が何よりも高く、債務水準の問題は脇に置くべきでしょう。ただ、中国はコロナの収束が早かった分、感染がこのまま抑えられるなら債務正常化の優先度を高めると思われます。

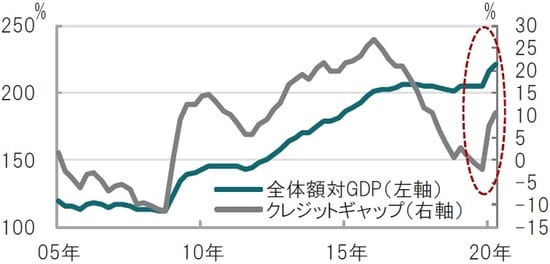

まず、中国の債務状況を確認します。中国の民間非金融機関部門債務残高(全体額)の対GDP比率を見ると足もとコロナ対応で、急増しています。中国当局の債務削減方針を見るため、対GDP債務比率の長期トレンドからのかい離(クレジットギャップ)を見ると、中国はコロナ前までは債務削減方針を維持していたことがうかがえます。当面は見送るとしても、中央経済工作会議の内容から、コロナ次第ながら来年は、徐々に債務の正常化を模索することも想定されます。

出所:国際決済銀行(BIS)のデータを使用してピクテ投信投資顧問作成

なお、中国のマクロレバレッジ比率は民間非金融機関部門債務に加えて政府部門債務も含めると近い数字となりますが、政府部門の同比率は50%前後で比較的安定していることなどから、先のデータで代理しています。

次に、中国の21年のGDP成長率は国際通貨基金(IMF)は8.2%を予想しています。もっとも21年1-3月期の成長率は今年が低かった分、前年同期比は10%を大きく上回る成長が想定されます。これはある程度年後半は減速することが想定されます。中国当局の成長予想は全人代を待つ必要がありますが、債務正常化の方針を踏まえ占う必要がありそうです。

最後に、中国らしく長期的な視点を簡単に述べると、21年は第14次5ヵ年計画がスタートする年です。五中全会を経て最終方針は21年3月の全人代で公表される流れです。第13次5ヵ年計画では小康社会(ややゆとりのある生活が出来る社会)などが採用されました。また、中国の第2の100年奮闘目標の第1段階(21年~35年、最終は2049年)の開始時期とも重なり長期的にも重要な節目です。加えて、共産党結党100年の年でもあります。来年も中国が注目を集めそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『21年も中国に注目が集まる予感』を参照)。

(2020年12月22日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~