\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

欧州中央銀行(ECB)は市場予想通り、現状維持と次回(12月予定)の理事会での政策手段の再調整(金融緩和)を明確に打ち出しました。政策手段について過去の緩和局面と同様の表現を用い、また声明文で実施を明確化することで金融緩和姿勢を打ち出しています。確認は必要ですが、政策手段は、恐らく様々な金融政策の組み合わせになると思われます。

欧州中央銀行(ECB):市場予想通り金融政策を据え置くが、次回の緩和を約束

欧州中央銀行(ECB)は2020年10月29日に金融政策理事会の結果を公表し、市場予想通り、金融緩和政策の据え置きを決定しました。

しかし、声明でユーロ圏の景気回復は想定以上に勢いを失っていると説明し、次回(12月10日予定)理事会で金融緩和を強化すると明確に述べています。

どこに注目すべきか:理事会、再調整、PEPP、TLTRO、パッケージ

ECBは市場予想通り、現状維持と次回(12月予定)の理事会での政策手段の再調整(金融緩和)を明確に打ち出しました。政策手段について過去の緩和局面と同様の表現を用い、また声明文で実施を明確化することで金融緩和姿勢を打ち出しています。確認は必要ですが、政策手段は、恐らく様々な金融政策の組み合わせになると思われます。

今回のECBの声明文やラガルド総裁の会見で印象的なのは、12月に金融緩和を行うことを明確に予告(willを使用)したことです。声明文で次回の政策を示唆することは、柔軟性を奪う恐れもあり、やや異例の対応と見られます。

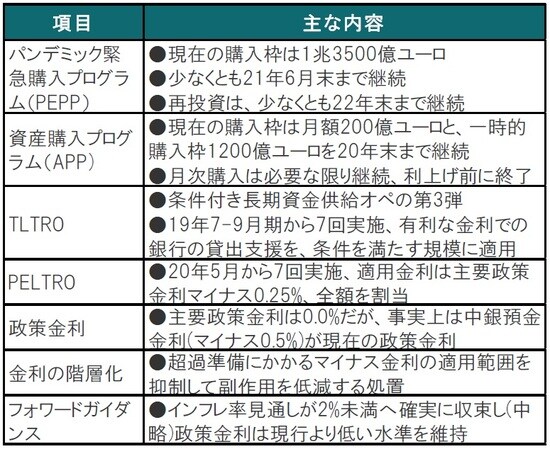

もうひとつ印象的だったのは、声明文でECBの主な金融政策を説明したことです。パンデミック緊急購入プログラム(PEPP)や、条件付き長期資金供給オペ(TLTRO)などの解説を行っています。次回理事会で金融緩和を示唆した上で、どのような政策手段が選択されるかを考えるヒントとも見られます。ラガルド総裁の会見全体を通じて想定される次の政策手段は、何かひとつの政策でなく、様々な政策(図表参照)を組み合わせたパッケージ(総合的な)対応と見られます。

なお、図表の金融政策の多くは19年9月の政策理事会で導入又は再調整されました。TLTRO第3弾の導入、資産購入プログラム(APP)の再開、中銀預金金利マイナス0.5%への引き下げと金利の階層化導入などです。このときも、その前の19年7月の政策理事会であらゆる政策手段を調整すると説明していたことから今回と似た流れとも見られます。

また、ユーロ圏の経済見通しについても、ラガルド総裁は今後について、何度も下方リスクへの懸念を表明しています。したがって次回は政策パッケージでの金融緩和が想定されますが、その中で、今回はPEPPへの言及が多いことからPEPPの規模(1兆3500億ユーロ)拡大や、期間の延長などが想定されます。加えて資産購入という点では同様のAPPも「再調整」の対象に含まれる可能性もあります。資金供給策として評価されているTLTRO第3弾や、コロナで導入されたPELTROは条件緩和など延長が見込まれます。もっとも、一部ECBメンバーは銀行への補助金であると批判していることから、活用するにしても再調整に工夫が必要と思われます。

なお、マイナス金利の深堀への言及は限定的と見ています。

このように振り返ると、パッケージ対応は一石二鳥の政策と見られそうです。1点目は小出しに個々の政策を出すよりも、金融緩和感を効果的に見せられる点です。裏を返せば、過去の政策金利のように、個々の政策対応で効果が得られる時代は過ぎ去ったと言えなくもないのでしょうが、パッケージにより緩和感を演出しています。2点目は、パッケージの再調整は、あらゆる可能性を考慮することから、時間がかかることです。コロナの感染再拡大により、ユーロ圏景気に悪化の兆しが明確となるものの、ECB内部での政策対応に温度差が見られます。仮に内部調整のため、対策を打てなかったとしても、パッケージ構築で多少、時間を稼げるかもしれません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECB、次回の政策理事会での緩和を明確に示唆』を参照)。

(2020年11月2日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」