「10/5~10/11のFX投資戦略」のポイント

[ポイント]

・米ドル/円は「コロナ後」、90日MA±2%の狭い範囲で小動きが続いてきた。これは、過去の米大統領選挙前も同様だった。過去の大統領選挙では、選挙前後に90日MA±2%をブレークすると大相場が広がった。足元で90日MA±2%に相当するのは104.3円、108.6円。

・トランプ大統領のコロナ感染などが株価にどう影響するかなどを見ながら、米ドル/円が104.3円と108.6円のどちらかをブレークするか、引き続き注目。

(画像はイメージです/PIXTA)

先週は一時105円割れの米ドル/円…今後の展開は?

先週の米ドル/円は105円台で方向感のない小動きが続いていましたが、トランプ大統領のコロナ感染が伝わったことをきっかけに、一時105円割れとなりました(図表1参照)。

ではいよいよ円高に動き出すのでしょうか、それともまだ小動きが続くのでしょうか。

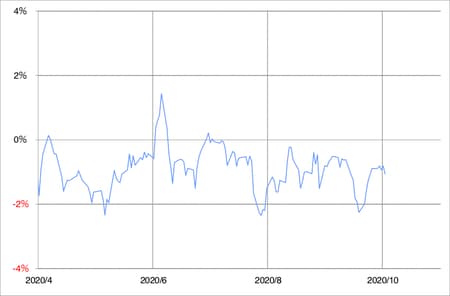

米ドル/円は、3月のコロナ・ショックが一段落して後から、方向感の乏しい小動きが続いてきましたが、それを90日MA(移動平均線)との関係で見ると、90日MA±2%といった狭い範囲での展開が続いていました(図表2参照)。

ところで、このように90日MA±2%といった狭い範囲での小動きが続くのは、米大統領選挙前の米ドル/円の特徴でもありました(図表3参照)。

そしてこれまでの場合、選挙前後で90日MA±2%をブレークした方向に大相場が広がってきました。

ちなみに、足元の米ドル/円90日MAは106.5円程度なので、それを2%下回った水準は104.3円程度、逆に2%上回った水準は108.6円程度といった計算になります。先週末の終値は105.3円だったので、「距離感」からすると、104.3円の方が近い位置にあることは間違いありません。

トランプ大統領のコロナ感染症状など何がきっかけになるかはともかく、米ドル/円が90日MA±2%を大きくブレークするなら、それは「コロナ後」これまでなかったことであり、過去の米大統領選挙前後の値動きを参考にすると、大相場が始まっている可能性があるということで、大いに注目されるのではないでしょうか。

米国株、割高の修正本格化は避けられないが…

ところで、米ドル/円は9月に一時104円割れ寸前まで急落する場面がありました。これは、NYダウが1割程度下落するなど、米国株が急落する局面とある程度重なって起こった動きでした。その意味では、上述のように、米ドル/円が90日MA±2%をブレークするかを考える上でも、米国株の動きはやはり注目されるところでしょう。

その米国株、9月下旬で急落は一段落し、先週にかけては反発気味の展開となりました。先週金曜日に、上述のようにトランプ大統領のコロナ感染が伝わると、NYダウも一時400ドル以上の急落となりましたが、引けにかけては下げ幅を縮小するところとなりました。一方でナスダック指数は、反発が鈍いまま、前日終値比2%以上と比較的大きく下落しました。

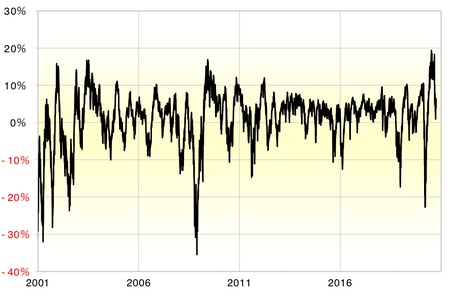

ナスダック指数は9月に最大で12%以上の下落となりました。これは、短期的な「上がり過ぎ」の反動が一因だったでしょう。株安が始まる前、ナスダック指数の90日MAからのかい離率はプラス20%程度と、きわめて「上がり過ぎ」懸念が強くなっていました(図表4参照)。

ただ、急落を受けて、同かい離率はほぼゼロに近いところまで縮小しました。株の急落が一段落し、先週にかけて反発に転じたのは、短期的な「上がり過ぎ」の是正が一因といえます。

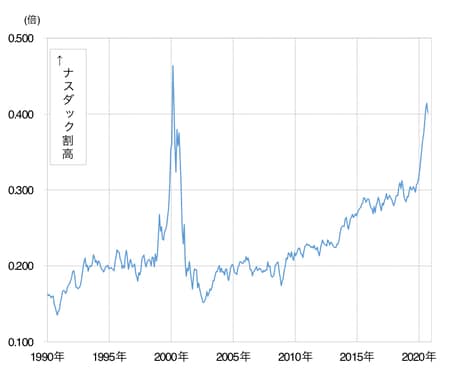

一方で、ナスダック指数とNYダウの相対株価を見ると、一時0.4倍を大きく超え、2000年ITバブル以来のナスダック指数の記録的な割高となっている状況はなお著変ありません(図表5参照)。

記録的な割高の修正本格化は、基本的には不可避のものでしょう。問題はそれがいつ起こるのか、何がきっかけになるのかということ。トランプ大統領のコロナ感染や、それに伴う米大統領選挙などへの影響が、その「きっかけ」になるかは、引き続き注意が必要です。そして、米ドル/円が90日MA±2%をブレークするかは、そんな米国株の動向が一つの鍵になるでしょう。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。