配偶者控除適用で、相続税額にはどれくらい影響する?

配偶者控除を適用した場合、相続税額にどれほどの影響があるのか計算してみましょう。

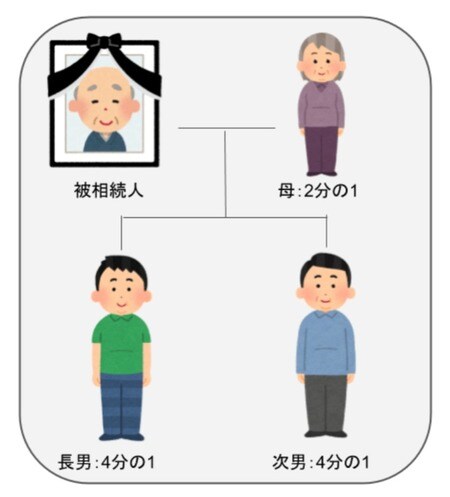

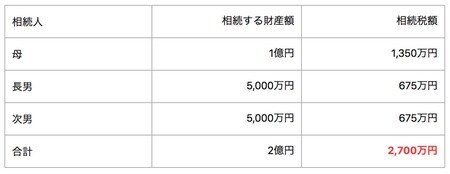

遺産の総額が2億円で、相続人は母(配偶者)・長男・次男の3人、取得割合は法定相続分に応じた場合、相続税は[図表8]のようになります。

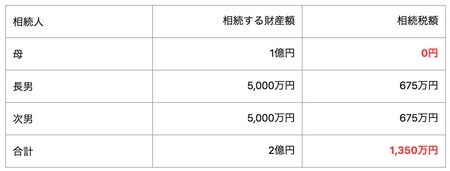

更に、ここに「配偶者の税額軽減」を適用すると[図表9]のようになります。

先ほど説明したように、配偶者が取得した財産のうち、1億6,000万円か法定相続分相当額までは相続税の配偶者控除によって、相続税がかかりません。本ケースで母が取得した財産は1億円であり、1億6,000万円以下のため、相続税がかからないことになります。

この事例では、配偶者控除を適用するのとしないのとでは、相続税に1,350万円もの差が生じます。

相続税の配偶者控除で注意すべき3つのポイント

相続税にとても大きな影響を与える配偶者控除ですが、この制度を適用するにあたって注意しなければならないことがあります。ここでは、特に気を付けるべき3つのポイントについて解説します。

配偶者控除を適用できるかできないかで相続税額に大きな違いが生じます。また、場合によっては、配偶者控除をフル活用しない方がお得なケースもあります。誤った知識で大損をしないように、以下の3点を必ず抑えておきましょう。

①配偶者控除を受けるためには申告が必須

配偶者控除の適用を受けるためには、必ず相続税の申告書を税務署へ提出しなければなりません。これは、たとえ配偶者控除を受けた結果、相続税がゼロ円になったとしてもです。申告せず、税務署に多額の罰金を課されてしまうケースは少なくありません。

たとえば、父の遺産の総額が1億円で、相続人が母と長女の2人だった場合、「母が全財産を相続するから相続税はかからない=申告しなくても良い」と勘違いされている方がよくいます。

たしかに配偶者控除を適用すれば納税額はゼロになります。しかし、それは遺産分割が確定し、相続税の申告書を提出していることが大前提です。これは、法律で定められています。

税務署に相続税の申告書類を提出していないと、税務署側は遺産分割が確定して配偶者がどれだけの財産を取得したのかを知ることができません。

したがって、配偶者控除を適用した場合に納税額がゼロになるとわかっていても、それを税務署に伝えるために相続税の申告書を提出しなければなりません。