条件を把握してぜひ活用したい「小規模宅地等の特例」

相続税の節税に大きな役割を果たすのが、「小規模宅地等の特例」です。この特例は相続税を大きく減額することができますが、適用の条件として、特例を適用できる土地を相続した「全員の同意」を必要とします。特例を適用した人が得をする制度であるため、土地を複数人で相続した場合、誰の土地に特例を適用するのか、「全員の同意」を得ることが難しい場合もありますので、注意が必要です。

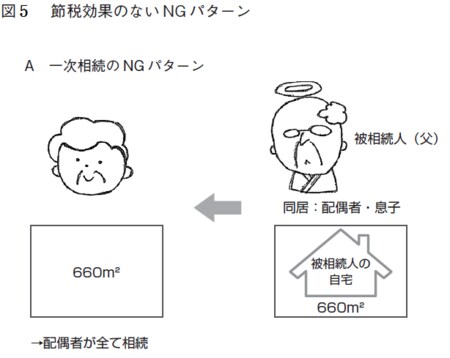

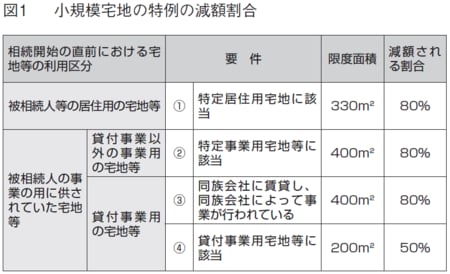

小規模宅地等の特例を適用すると、土地の大幅な評価減が可能となるため、相続税は大きく軽減されます(図1)。

この特例の背景は、相続税の課税によって、生活を送る上での必要最低限の財産を失ってしまうことを防止するためにできた制度となっています。例えば、自宅を売り払わないと納税資金を準備できないといった場合、最悪、住む場所がなくなりかねません。特に地価の高い大都市圏ともなると土地の評価額は跳ね上がってしまいます。

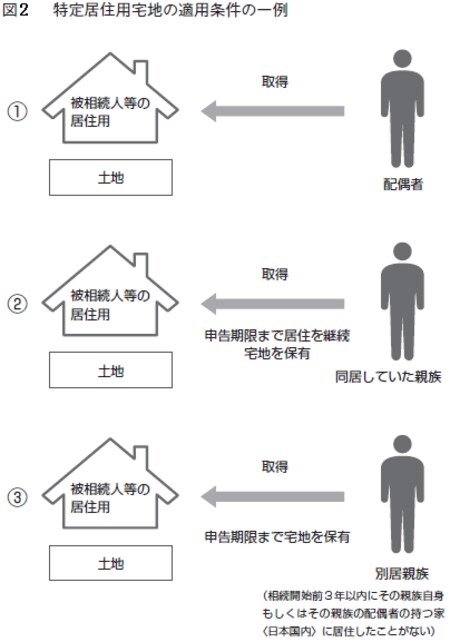

そういった状況に対応し、生活を送る上で最低限必要な財産を守るためにできた制度なのです。この小規模宅地等の特例の適用条件を満たす居住用宅地や事業用宅地のことを、「特定居住用宅地」または「特定事業用宅地」といいます。特定居住用宅地の適用条件に関しては、(図2)を見てください。

この特例が適用できないと、節税上大きな痛手になりますので、まずは相続される土地が、小規模宅地等の特例が適用できるのかどうか確認を行いましょう。もし条件に合っていない場合は、可能な限り小規模宅地等の特例が適用できるようにする対策を考えるべきでしょう。

特例の条件を満たした土地が複数ある場合、相続人は特例を適用する土地を自由に選択することができます。また、選んだ土地が限度面積(図1参照)に満たない場合、限度面積の範囲内で複数の土地に適用することも可能です。

基本的には、減額が大きい土地から優先的に特例を適用するべきでしょう。相続税評価額なども併せて考え、一番減額率の高い形で特例を適用できれば、大きな節税効果が期待できます。土地の相続税評価額の算出や、実際に特例を適用してどれくらい下がるのか、といった計算は複雑ですので、相続税専門の税理士に試算してもらうことをお勧めします。

子どもが「2回」小規模宅地等の特例を使うには・・・

小規模宅地等の特例をさらに有効に適用するために、「二次相続」も視野に入れてみましょう。夫婦の場合、一般的に夫が先に亡くなり、そのあとで妻が亡くなるというケースが多く見られますが、夫が亡くなったときを一次相続、妻が亡くなったときを二次相続と呼びます。

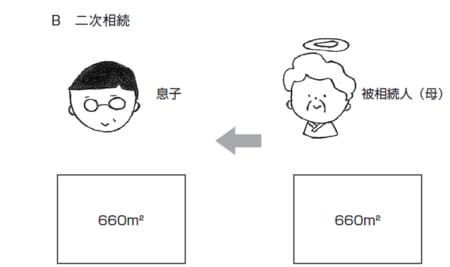

夫婦どちらかが亡くなった場合、自宅を配偶者が相続し、小規模宅地等の特例を適用するというケースはよく見られます。被相続人とともにずっと暮らしてきたわけですから、配偶者が相続して当然だろうと感じられる方も多くいらっしゃるでしょう。

しかし、ここで思い出してほしいのは、そもそも配偶者には「配偶者の税額軽減の特例」があり、1億6000万円もしくは配偶者の法定相続分相当額のどちらか多い方までが非課税となるということです。わざわざ小規模宅地等の特例を適用しなくとも、配偶者には相続税が課税されないケースが多いのです。

そのような場合、もし、被相続人の実子が、同居をしているなど条件を満たし、小規模宅地等の特例を適用できるのであれば、実子が土地を相続し特例を適用したほうが、相続税の節税につながります。

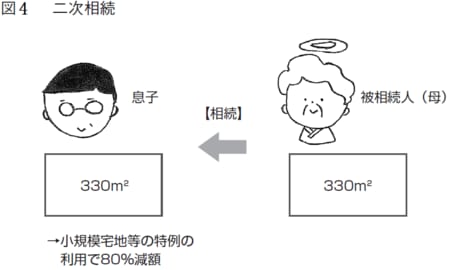

例えば、660㎡ある自宅の土地を相続するケースを考えてみましょう。(図3)の一次相続をご覧ください。実子である息子と母親で二分し、息子の相続した330㎡の土地に小規模宅地等の特例を適用します。その後、母親が亡くなった際に、母親の所有している330㎡の自宅の土地を息子が相続(二次相続)し、再び小規模宅地等の特例を適用(図4)したとします。

一次相続と二次相続を通して、息子は「計2回」小規模宅地等の特例を適用することになり、それによって相続税額を大きく軽減することができます。ただし、実子が同居していなかったり、配偶者しか小規模宅地等の特例を適用できない場合もありますので、小規模宅地等の特例の条件に当てはまるかどうかは、きちんと確認しておく必要があります。