賃貸物件で土地の評価を減額するためのポイントとは?

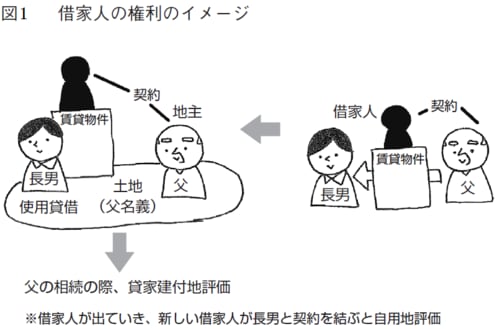

まず、図1をご覧ください。

今回は、本連載第5回(こちらを参照)と違って、父親の財産であった「賃貸物件」を長男に贈与しています。賃貸物件を贈与しているわけですから、賃貸物件の建っている「土地」は父親のものです。この土地は使用貸借として長男に貸すことにします。

次に、その賃貸物件にもともと住んでいた借家人について考えてみましょう。

贈与前から住んでいる場合、借家人は賃貸物件のオーナーであった父親と契約を結んでいます。アパートやマンションに家賃を払っている借家人は、その賃貸物件だけでなく、土地に対しても利用する権利を持っています。

賃貸物件を贈与したあとも、この契約関係が続く限り、借家人は父親の土地に対して権利を持っているとみなされます。

つまり、借家人の権利により、土地の所有者である父親は、土地に対する処分や利用の自由を制限されているわけですから、この土地は「人に貸している土地」として評価減することができるのです。

ただし、この贈与前から住んでいる借家人が引っ越して、新たな借家人が現れた場合、賃貸物件の所有者である長男と契約を結ぶこととなり、地主である父親に対する契約の拘束はなくなります。

そのため、この場合は「所有者が自由に使える土地」として自用地評価となり、評価額の減額をすることはできなくなります。

「管理会社」で一括管理するメリットと注意点

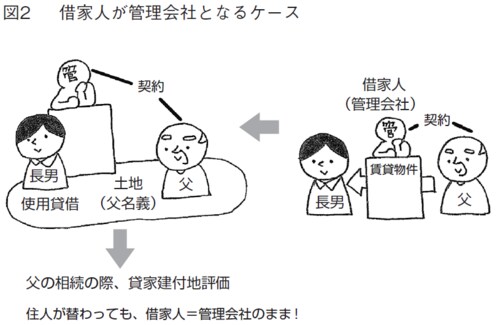

次に図2をご覧ください。

こちらも父親から長男に「賃貸物件」を贈与しています。

先ほどのケースと違うのは、贈与前から賃貸物件を一括して「管理会社」に貸し付けている点です。賃貸の関係としては、家主が管理会社に建物を貸し付け、管理会社から入居者に転貸している状況になります。

この場合、「借家人」は「賃貸物件に住む住人」ではなく、「一括して管理をしている管理会社」となります。

そのため、図1の借家人の場合と違い、住んでいる住人が引っ越しなどで入れ替わっても、賃貸物件の借家人は管理会社のままですので、「人に貸している土地」として評価減をすることができるのです。

また、賃貸物件の贈与は、「賃貸収入」を被相続人ではなく、相続人の財産として蓄積することができるという利点があります。建物だけの贈与であれば、贈与税も低く抑えることができますので、さらなる節税につながります。

被相続人の遺産が増えるのを回避し、さらに、相続人の納税資金の貯蓄をも可能にするのが、「賃貸物件の贈与」なのです。

これは、土地の評価額の減額と納税資金の確保、どちらの対策としても有効な方法です。

ただし、贈与をする際に注意すべきポイントもあります。

ここでは、特に大きな影響の恐れがあるポイントについてご紹介します。

まず1点目は、被相続人と相続人が生計を一にしていないと、小規模宅地等の特例が適用できなくなってしまうという点です。親族の貸付事業の用に供されていた建物は、その建物を所有していた被相続人と相続人が生計を一にしていたという前提条件によって、小規模宅地等の特例が適用されるということを忘れないようにしましょう。

2点目は、贈与した建物に借入金が残っている場合や、建物を贈与する際に敷金分の預金を一緒に贈与しない場合、「負担付贈与」となりますので、贈与税や所得税が高額になってしまう可能性があるという点です。

賃貸物件の贈与は、こういった予想外の出費を発生させる場合がありますので、贈与を行う際は、信頼できる税理士に相談し、慎重に計画を立てるようにしましょう。