なぜ、生命保険が「節税」に活用できるのか?

生命保険も相続税の節税に活用することができます。節税効果のポイントとなるのは「生命保険の非課税限度枠」です。

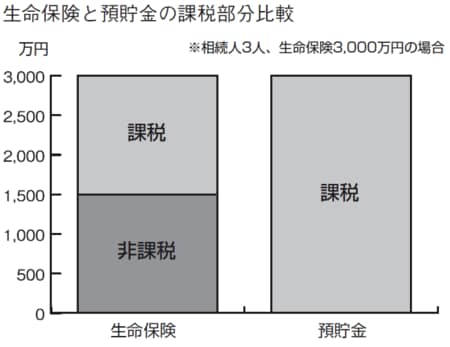

被相続人の死亡保険金を相続人が受け取る場合、各相続人の受け取った死亡保険金の合計額から、「500万円×法定相続人の数」までが、非課税となります。

つまり法定相続人が三人いた場合は、1,500万円分の死亡保険金が非課税になるのです。この非課税限度枠を超えた金額のみ、相続税が課税されることとなります。

生命保険が持つ「節税」以外の2つのメリット

生命保険には「生命保険の非課税限度枠」による節税効果に加えて、相続税対策としての利点もあります。それは以下の二つです。

①納税資金の確保

②割れない貯金箱の役割

まず、①「納税資金の確保」についてですが、これは預金積立と比較するとわかりやすいかと思います。相続税の納税は原則として「現金の一括納付」ですから、納税資金を準備しておかなければなりません。

もし、これを預金として積み立てていこうとすると、一定の額が貯まるまで、ある程度の期間が必要となってきます。相続がいつ発生するかは誰にもわかりませんから、相続発生までに十分な額が貯まるという保証はありません。

それに比べ、生命保険は一度保険料を支払った時点で保険金の支払は確約されます。つまり、極端なことをいえば、加入した翌日に相続が発生したとしても、一定の納税資金は確保できるようになるのです(免責期間などの条件が設定されている場合もありますので確認は必要です)。

また、被相続人が所有する現預金は、相続発生時に遺産としてすべて課税対象となりますから、現預金全額に相続税が課税されることとなってしまいます。

一方、先ほどご紹介した通り、生命保険には「非課税限度枠」がありますから、預金で積み立てるよりも相続税の税負担は軽くなります。(下図参照)

以上が①「納税資金の確保」としての生命保険の利点です。納税資金を確保することは、相続税対策においても要となってくる部分ですから、とても有効な方法といえます。

納税資金を使い尽くさないための「割れない貯金箱」

次に②「割れない貯金箱の役割」ですが、これは相続人に「現預金を生前贈与」する際の欠点を補ってくれる効果があります。

生前に現預金を贈与した場合、贈与された側(=受贈者)は、そのお金を使ってしまう恐れがあります。ですから事前に現預金を贈与していたとしても、それを使ってしまっていたら、結局納税資金は貯まりません。

生命保険の場合は、相続発生まで現預金が相続人の手に渡ることはありません。そのため当初の目的通り、納税資金として活用することができます。

受贈者が無計画にお金を使い尽くしてしまう可能性がない、といった意味で「割れない貯金箱」としての役割を果たしているといえるのです。

また、相続人への生前贈与の場合、3年以内の贈与は相続税の課税対象となってしまうのですが、生命保険にはその恐れもありません。