相続発生に向けて対策をしている人は少ないが・・・

三男 「父さん、ついに司法試験に受かったよ。いままで心配かけて悪かったね。ただ、僕まで医者にならなかったので申し訳なくて・・・」

院長 「何をいうんだ。けんご(長男)も、いさむ(次男)も、とおる(三男)も、それぞれ自分の道を自分で見つけて、夢を実現させたんだから、たいしたものだ。父さんはうれしいよ。父さんもおじいさんの会社を継がなかったし、おまえたちも進みたい道を進めばいいんだよ」

三男 「でも、父さんにもしものことがあったら、クリニックどうするつもり?」

院長 「クリニックを始めた頃は、後継者のことなんか考える余裕がなくてなぁ。まぁ、このごろは父さん一代限りでもいいと考えたりもするんだ。でも、父さんが急死したら廃業手続などで、母さんやおまえたちに迷惑がかかるし、従業員やうちを頼みの綱にしてくださっている患者さんにも申し訳ないから、何か手を打たないといけないとは思っているよ」

三男 「そうだよね。患者さんも急に廃業したら困るだろうし、どうしたらいいのかなあ」

院長 「誰かにクリニックを継いでもらうにしても、トラブルになるのも不安だしな・・・」

クリニックの開業時は、経営を安定させることで頭がいっぱいで、自分に相続が発生した場合のことを考える余裕はなかったことでしょう。いつか子どもたちが継いでくれると漠然と思っていた結果、会話のように、自分一代限りと覚悟しなければならなくなるケースは少なくありません。

いざ、相続となった場合、後継者がみつからず廃業にするにしても、相続人が医業にかかわっていなかった場合は、何をどうしたらいいのかまったくわかりません。残務処理のために従業員に残ってもらうことも考えられますが、給与を支払う手立てや、退職金の用意もしなければならなくなるかもしれません。

また、クリニック専用の建物がある場合は、他用途に転用して賃貸、売却するか、建物を取り壊すか、という検討も必要になってきますので、大変な手間暇を要することとなるでしょう。

そのうえ、クリニックは公益性が高いため、医療過疎の地域でのクリニックの廃業は、院長個人の問題だけではすまなくなる場合もあります。

そういった諸事情があることから、将来、廃院がスムーズにできそうにない場合は、生前にクリニックの後継者をみつけるしかありません。今日ではクリニックのM&Aを得意とする専門機関もありますので、そのようなところに相談してみるのも一案です。

後継者が決まり、生前に院長を交代することが可能となった場合には、クリニックの財産をどうするかが問題となります。その際には下記の方法が考えられます。

クリニック財産の賃貸借契約、売却も1つの手

1.後継者とクリニック財産の賃貸借契約を交わす

賃貸借契約であるため、クリニックの財産は自分の手元に残り、賃貸料が入ります。なお、賃貸物件は相続されることから、賃貸料は相続人の賃貸料収入とすることが可能です。自宅兼クリニックといった建物になっている場合には、クリニック部分だけ賃貸すればよいため、自宅がなくなる心配もありません。ただし、賃料の滞納や不払いなどのリスクがあるため、借り手の質を見極める必要があります。

2.生前に売却する

この場合の注意点は、院長を交代した後の自分の生活資金の確保です。クリニックの譲渡所得だけでは、その後の生活資金が確保できない場合が考えられます。

そのような場合、売却相手のクリニックの勤務医となる方法があります。しかし、クリニックの経営権は当然に相手にあるため、給与や待遇などはいままでのようにはいきません。そのあたりをじっくり考える必要があります。

また、土地建物が自宅兼用の場合、クリニック部分のみ売却すると、お互いに自由に使えないことからトラブルになりかねません。売却する際は、自宅部分も含めすべて売却し、自分は転居する覚悟が必要です。

3.生前は賃貸借契約を締結し、死亡後に売却する

クリニックの土地建物は賃貸物件であることから、相続時に評価減が適用されるなどの相続税の節税効果が期待できます。

また、生前は1.の状態を保ち、死亡後にクリニックの財産を相続した相続人が売却すれば、その相続人は取得費加算の特例を使うことができ、土地建物の売却に係る所得税を軽減することができます。

ただし、売却ができるかどうかは、その時になってみないとわかりません。また、死亡したら売却するという契約(死亡を停止条件とした売買契約)を生前に締結することは、日本の風土になじまないことがあります。さらに、停止条件付き賃貸契約にすると、相続人が売却するかそのまま賃貸借契約を続けるかを自由に選択できなくなる、などの理由から、相続が発生した際、当事者同士の判断に任せるようにしたほうがいいという考え方もあります。

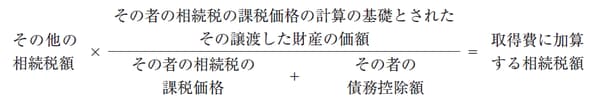

なお、譲渡所得の取得費加算の特例とは、相続により取得した土地、建物、株式などを、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡した場合に、自らが納めた相続税のうちその譲渡した財産相当額を譲渡資産の「取得費」に加算することができるという特例です。

譲渡所得の計算は、売却代金-(「取得費」+譲渡費用)=譲渡所得で計算されるため、この特例を用いると譲渡所得を小さくし、その分所得税、住民税の納税負担も小さくすることができます(図表)。

なお、この特例は平成27年1月1日以降の相続分から上記のように改正されました。平成27年の相続より加算できる幅が小さくなっていますので、過去にこの特例を使われた人は留意してください。

【図表 取得費に加算する相続税額の算式】