\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

前回のDeep Insightレポート『米国株か?世界株か?』では、バブルの歴史を振り返りながら米国株に対する世界株の優位性について考察した。今回はバリュエーションや相関係数といった定量的な分析から、世界株の投資意義について検証する。結論から言えば、長期的な視点に立った世界株への分散投資は、定量的な観点からも正当化されるのではないかと考える。

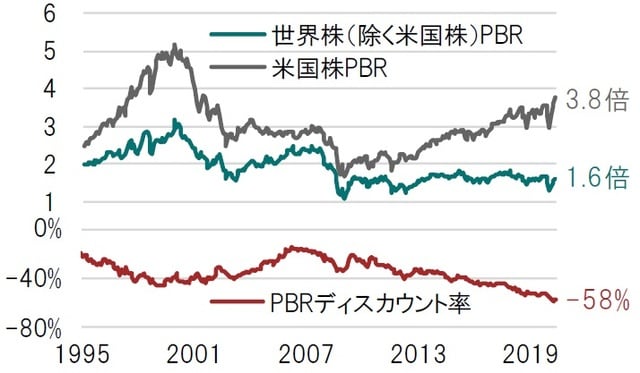

バリュエーション格差が拡大する米国株

PBR(株価純資産倍率)でみたMSCI米国株とMSCI世界株(除く米国株)のバリュエーション格差は2007年以降、拡大傾向にある(図表1)。米国株の場合、GAFAM(Google、Apple、Facebook、Amazon、Microsoftの頭文字)といったROE(自己資本利益率)の高い大型成長株が米国株を牽引したこともあって、PBRは上昇傾向にある。一方、世界株(除く米国株)は、GAFAMのような大型成長株が不在だったこともあり、PBRにおける米国株に対するディスカウント率(世界株(除く米国株)PBR÷米国株PBR-1)は今年7月末時点で-58%と、すでに2000年のITバブル期のピークを超えており、米国株の割高感が高まっている。

また、MSCI米国株のMSCI世界株(除く米国株)に対する相対パフォーマンスは2010年から米国株優位の展開となっており、一極集中の傾向が長期化していることが分かる(図表2)。しかし、過去の歴史を振り返れば、特定の国・地域が継続して高いパフォーマンスを示すことはまれであり、いつまでこの傾向が続くかは定かではない。

上段:各指数のPBR推移、下段:世界株(除く米国株)PBR÷米国株PBR-1

出所:MSCI、ブルームバーグよりピクテ投信投資顧問作成

![月次、配当込み、米ドル建て、1979年12月末=100で指数化 期間:1979年12月末~2020年7月末 出所:MSCI、ブルームバーグよりピクテ投信投資顧問作成[図表2]MSCI世界株(除く米国株)指数÷MSCI米国株指数 月次、配当込み、米ドル建て、1979年12月末=100で指数化 期間:1979年12月末~2020年7月末 出所:MSCI、ブルームバーグよりピクテ投信投資顧問作成](https://ggo.ismcdn.jp/mwimgs/4/b/640/img_4b33d3eb133f5d08fa7070af524e0f4877396.jpg)

期間:1979年12月末~2020年7月末

出所:MSCI、ブルームバーグよりピクテ投信投資顧問作成

世界株=米国株ではない理由

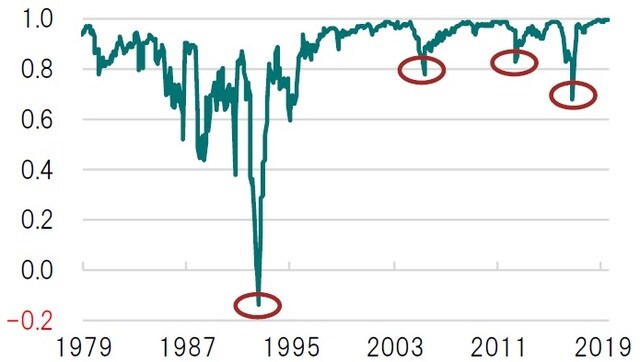

MSCI世界株指数における米国株の構成比率は今年7月末時点で66%だ。一見すると世界株では十分な分散効果が得られないようにも思われる。しかし、MSCI世界株指数と同米国株指数の相関係数の推移を見ると、直近こそ0.99と非常に高い相関を示すものの、相関係数は常に変化しており、過去必ずしも高い数値を示していたわけではなかった(図表3)。

むしろ、86年~96年当時はかなり相関が低かったといえる。これは、局面に応じて株価パフォーマンスや国別構成比率が大きく変化することなどが背景にある。国際分散投資が容易になったことで近年は相関係数が高く出やすいとの指摘もあるが、それでも2006年4月、2013年5月、2017年10月の前後では相関係数が低下しており、今後も相関係数が高止まる保証はどこにもない。好調が続く米国株に投資しつつ、割安な米国以外の国にも分散投資を行う世界株への投資は、理にかなっているのではないだろうか?

期間:1979年12月末~2020年7月末

MSCI株価指数はNET TOTAL RETURN(USD)を使用

出所:MSCI、ブルームバーグよりピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国株か?世界株か? PART2』を参照)。

(2020年8月7日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】