新型コロナの影響から回復、鉱工業生産・前月比+2.7%と5ヵ月ぶり上昇

生産予測指数・前月比は7月分・8月分とも上昇。景気の谷は5月を示唆か

経産省判断「生産は下げ止まり、持ち直しの動き」に上方修正

(鉱工業生産)

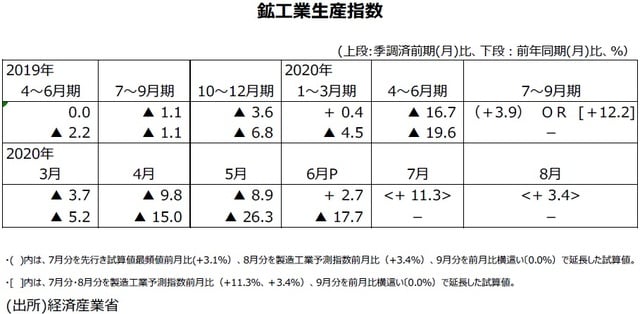

●鉱工業生産指数・6月分速報値・前月比は+2.7%と5ヵ月ぶりの上昇になった。市場の事前予測+1%強を上回り、筆者の予測+2.9%に近い、しっかりした伸び率になった。季節調整値の水準は80.8で2015年基準では2番目の低水準だが、15年1月の+3.0%以来2番目の上昇幅になった。新型コロナウイルス感染症の影響からの回復がみられた。前年同月比は▲17.7%で9ヵ月連続の低下となった。

●鉱工業生産指数・4~6月期速報値・前期比は▲16.7%の低下と2四半期ぶりの低下になった。低下幅は2015年基準では最大になった。

●6月分鉱工業生産指数では、自動車工業の上昇寄与が大きかった。15業種中、10業種が前月比上昇し、無機・有機化学工業など5業種が前月比低下となった。

●経済産業省の基調判断は20年1月分・2月分では「総じてみれば、生産は一進一退ながら弱含んでいる」だったが、3月分で「総じてみれば、生産は低下している」と下方修正された。さらに4月分で「総じてみれば、生産は急速に低下している」と2ヵ月連続して下方修正となった。前回5月分も4月分と同じ判断になった。今回6月分では、「生産は下げ止まり、持ち直しの動きがみられる」に上方修正された。

●先月発表された6月分は前月比+5.7%の上昇の見込みであった。過去のパターン等で製造工業予測指数を修正した経済産業省の機械的な補正値でみると、6月分の前月比は先行き試算値最頻値で+0.2%の上昇になる見込みである。90%の確率に収まる範囲は▲0.8%~+1.2%になっていた。実際には、鉱工業生産指数の前月比が+2.7%になったわけだが、これは試算値の上限を大幅に上回る伸び率である。

●6月分速報値の鉱工業出荷指数は、前月比+5.2%と4ヵ月ぶりの大幅な上昇になった。上昇率は2015年基準で最大である。前年同月比は▲16.3%で9ヵ月連続の低下となった。

●6月分速報値の鉱工業在庫指数は、前月比▲2.4%と3ヵ月連続の低下になった。前年同月比は▲3.4%と2ヵ月連続のマイナスとなった。4月・5月と、感染拡大防止のための工場の稼働の低下、操業停止などで結果として大幅な生産調整が行われたことになり、在庫の前月比、前年同月比のマイナスにつながった。緊急事態宣言の影響がなくなった6月分の生産がしっかりした前月比プラスに転じた要因のひとつである。

●6月分速報値の鉱工業在庫率指数は、前月比▲7.0%で4ヵ月ぶりの大幅な低下になった。低下率は2015年基準で最も大幅である。

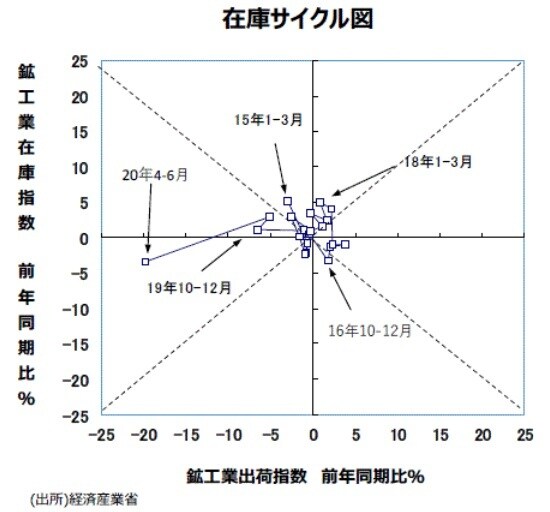

●大きな動きをチェックするために、鉱工業全体で縦軸に在庫の前年比を、横軸に出荷の前年比をとった在庫サイクル図をつくると、17年10~12月期以降、45度線を上回って推移し、概ね「在庫積み上がり局面」が続いていた。19年10~12月期、出荷の前年同期比が▲6.5%、在庫が同+1.2%、20年1~3月期、出荷の前年同期比が▲5.2%、在庫が同+2.9%と、どちらも「在庫調整局面」であった。20年4~6月期は、出荷の前年同月比が▲19.8%、在庫が同▲3.4%と、出荷は大幅に減少したものの在庫調整がさらに進んだ。引き続き、「在庫調整局面」の状態にある。

●鉱工業生産指数の先行きを製造工業予測指数でみると7月分は前月比+11.3%の上昇、8月分は前月比+3.4%の上昇の見込みである。過去のパターン等で製造工業予測指数を修正した経済産業省の機械的な補正値でみると、7月分の前月比は先行き試算値最頻値で+3.1%の上昇になる見込みである。90%の確率に収まる範囲は+2.1%~+4.1%になっている。

●先行きの鉱工業生産指数、7月分を先行き試算値最頻値前月比(+3.1%)、8月分を製造工業予測指数前月比(+3.4%)、9月分を前月比横這い(0.0%)で延長すると、7~9月期の前期比は+3.9%の上昇になる。また7月分・8月分を製造工業予測指数前月比(+11.3%、+3.4%)、9月分を前月比横這い(0.0%)で延長したケースでは、7~9月期の前期比は+12.2%の上昇になる。順調にいくと7~9月期は持ち直しが期待される状況だ。

(4~6月期のGDP関連データ)

●4~6月期の鉱工業生産指数が前期比▲16.6%と大幅なマイナスになったように、4~6月期の実質GDPも大幅なマイナスが予想される。ちなみに7月のESPフォーキャスト調査では4~6月期の実質GDP前期比年率▲23.5%が予測平均値だ。8月3日に実質GDP1~3月期・第2次速報・改定値が公表されるので、最終的な4~6月期の予測値はその後に発表されることになろう。

●個人消費の供給サイドの関連データである耐久消費財出荷指数の4~6月期前期比は▲37.8%の大幅減少になった。同じく供給サイドの関連データである非耐久消費財出荷指数は同▲2.4%の減少だ。また、商業販売額指数・小売業の4~6月期・前期比は▲7.5%の減少になった。一方、需要サイドの関連データでは、家計調査・二人以上世帯・実質消費支出(除く住居等)の4~5月平均対1~3月平均比は▲7.7%の減少である。乗用車販売台数の4~6月期・前期比は▲23.6%の減少になった。GDP統計の実質個人消費(家計最終消費支出)と関連性が高い消費総合指数(月次ベース)4~5月平均対1~3月平均比は▲9.3%とマイナスである。総合的に考えると、4~6月期第1次速報値の個人消費は、前期比で相当大幅な減少率になる可能性が大きい。

●設備投資の関連データである資本財(除.輸送機械)出荷指数の4~6月期前期比は▲8.4%の減少になった。また、建設財は同▲7.1%の減少になった。総合的に考えると、最終的に供給サイドから推計される4~6月期の実質設備投資はかなりの前期比減少になる可能性が大きいとみられる。

●実質輸出入の動向をみると輸出の4~6月期・前期比は▲18.4%の大幅減少になった。控除項目の輸入は同+2.1%の増加になっている。4~6月期のモノだけでみると、4~6月期の外需の前期比寄与度は大幅マイナスになる可能性が現時点では大きいと判断する。

(6月分の景気動向指数・速報値予測)

●6月分の景気動向指数・速報値では、先行CIが前月差+6.3程度の上昇になると予測する。速報値からデータが利用可能な9系列では、最終需要財在庫率指数、鉱工業生産財在庫率指数、新規求人数、新設住宅着工床面積、消費者態度指数、日経商品指数、マネーストック、東証株価指数、中小企業売上げ見通しDIの全系列が前月差プラス寄与になると予測した。

●6月分の一致CIは前月差+2.3程度の上昇になると予測する。速報値からデータが利用可能な8系列では、生産指数、鉱工業生産財出荷指数、耐久消費財出荷指数、投資財出荷指数、商業販売額指数・小売業、商業販売額指数・卸売業、輸出数量指数の7系列が前月差プラス寄与に、有効求人倍率1系列が前月差マイナス寄与になると予測した。緩やかながらも、先行き生産関連指標が上昇基調になれば、5月が景気の谷になる可能性が出てくるだろう。一致CIの直近のボトムは5月になる可能性が大きい。

●一致CIを使った景気の基調判断をみると、19年5月分~7月分は「下げ止まり」の判断だったが、19年8月分で「悪化」に下方修正された。19年8月分~20年5月分に続き、6月分も「悪化」継続になると予測する。

●6月分の先行DIは22.2%程度と景気判断の分岐点の50%を下回るとに予測する。速報値からデータが利用可能な9系列中、マネーストック、東証株価指数の2系列がプラス符号に、最終需要財在庫率指数、鉱工業生産財在庫率指数、新規求人数、新設住宅着工床面積、消費者態度指数、日経商品指数、中小企業売上げ見通しDIの7系列がマイナス符号になると予測した。

●6月分の一致DIは12.5%程度と景気判断の分岐点の50%を下回ると予測する。速報値からデータが利用可能な7系列中、商業販売額指数・小売業1系列がプラス符号に、生産指数、鉱工業生産財出荷指数、耐久消費財出荷指数、投資財出荷指数、商業販売額指数・卸売業、有効求人倍率、輸出数量指数の7系列がマイナス符号になると予測した。

(7月31日午前9時現在)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2020年6月分鉱工業生産指数・速報値について』を参照)。

(2020年7月31日)

宅森 昭吉

株式会社三井住友DSアセットマネジメント 理事・チーフエコノミスト